新能源汽车动力路线之争:经济性与实用性的永恒博弈

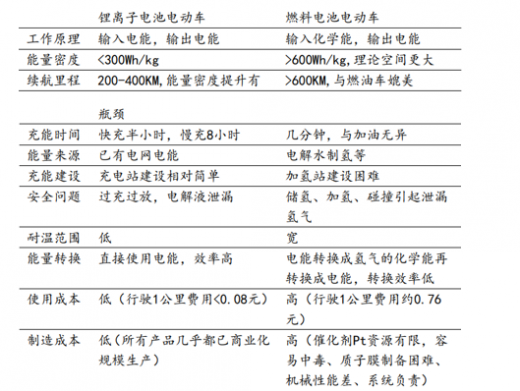

参考观研天下发布《2019年中国新能源汽车产业园行业分析报告-行业竞争格局与未来趋势研究》

对新能源汽车的动力路线之争由来已久,美国特斯拉的三元锂离子电池,以及我国磷酸铁锂和三元锂电多材料路线的发展,锂离子电池在中国市场无疑是取得了这场动力技术之争的暂时领先。另一方面,以日本丰田推出商业版燃料车Mirai,给这轮竞争中落下下风的燃料电池扳回一局。锂离子电池相对成熟的市场化应用似乎是目前动力电池的不二之选,然而能量密度、倍率性能带来的新能源汽车的续航里程和充电时间过长的问题,也成为了悬在锂离子电池在汽车市场的达摩克利斯之剑。燃料电池看似无上述两个问题的烦恼,然而其过于复杂的装置,加氢、储氢、Pt催化剂质子膜等系列的技术问题还等待着解决,短期来看,完全的商业化应用还十分不成熟。严格意义来说燃料电池(FuelCell)和锂离子电池 (Lithiumionbattery),一个作为能量转化装置,另一个则是能量储存装置具有不同的工作方式。只是可能由于英译的历史问题,中文都称之为电池。我们以典型的氢燃料电池电动车和能量密度较高的三元锂离子电池电动车做对比。燃料电池胜在充能时间短、能量密度高,但其过高的制造成本和使用成本,以及部分技术上的问题还无法很好的解决,中短期来看,对锂离子电池在电动汽车市场的地位还构不成太大的挑战。(使用成本以典型的,特斯拉ModelS60电池容量60KWH,续航里程390KM,每公里耗电0.154KWH,按上海谷时电价0.5元/KWH,每公里使用成本0.077元而Mirai一次加满氢气价格8000日元,续航650km,计算每公里费用约12.31日元约合人民币0.76元。

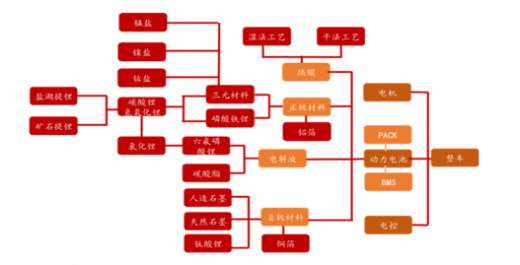

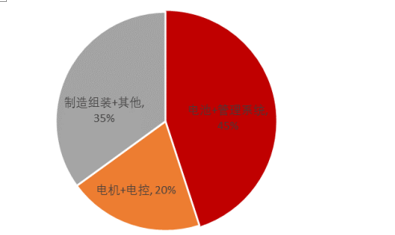

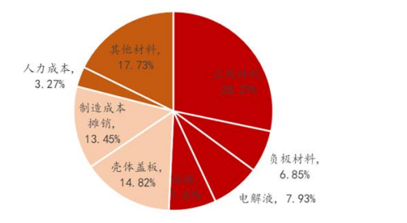

动力锂电池产业链全析:整个新能源汽车的产业链条较长,居于核心地位的是动力电池系统,占据了整车成本的45%左右。而整个动力电池主要由电芯制造、PACK和BMS三大环节构成。PACK主要是将电池模组进行串并联,BMS是电池管理系统,作用是保护电池安全,延长电池使用寿命,实时监测电池的状态并把电池的情况反馈给上位机系统。电芯、PACK和BMS在电池的成本占比大概为2:1。对电池性能起着决定性作用的电芯,主要由正极材料、负极材料、隔膜、电解液四大部分组成。四大材料中,正极材料成本占比最高,可达到整个电池成本的28%,其余三种材料分别占到电池成本的7%、8%、8%左右。商业化应用的锂离子电池正极材料主要有钴酸锂、锰酸锂、磷酸铁锂和三元材料,其中动力电池中主要用到的是磷酸铁锂和三元材料。我国早期动力电池市场主打磷酸铁锂,但由于其能量密度较低,对于对续航里程要求较高的乘用车市场来说,劣势较为明显,因此主打能量密度的三元材料逐渐成为市场认可的技术。三元材料,主要是指锂、镍、钴、锰等按不同的摩尔比组成的层状结构材料。其中镍和锰资源相对比较富裕,而锂和钴稀缺性因而对成本影响较大。负极材料主要以石墨为主,中低端天然石墨价格较低,而人造石墨和高端天然石墨价格较高。目前,我国也有部分企业选用钛酸锂做锂离子电池的负极材料,主要是基于其优异的循环性能和倍率性能的角度的考虑,然而其只有不到石墨三分之一的比容量和过高的平衡电位,缺点也十分的明显。一般而言正极浆料选择涂覆在铝箔上面,而负极材料涂覆在铜箔上面,其在电池中的成本占比较小,大概是5%的水平。另两种关键材料电解液和隔膜,前者主要起到提供锂离子的传输媒介的作用而后者主要是将正负极材料隔开,并允许锂离子通过。

新能源行业相关企业竞争态势

1.杉杉股份(600884)

新能源业务产业链一体化雏形已现:杉杉股份主营业务分为新能源和非新能源业务两大块。在新能源业务领域,围绕锂离子电池公司基本形成了上下游一体化的完整产业链。公司拥有从前驱体到各类型正极材料,正极材料产能规模居全球第一位。负极材料规模处于我国第二位,电解液产能居国内前列。目前三大锂电材料业务占公司营业收入的比重接近75%。在新能源业务领域公司还积极向下游动力电池PACK、充电桩、新能源汽车运营等领域扩展。此外公司还在光伏电池,储能领域有所布局。在非新能源业务领域,主要是子公司杉杉品牌运营股份有限公司为运营平台开展服装品牌运营业务。公司拟将该部分业务在香港联交所分拆上市,目前已获中国证监会核准批复并向香港联交所提交了IPO申请。未来杉杉股份将专注于新能源产业。

锂电池材料规模和技术双领先:公司正极材料主要在长沙和宁夏两大生产基地,现有总产能3.3万吨。产品覆盖钴酸锂、锰酸锂、NCM/NCA等,可同时满足下游3C锂电和动力锂电的需求。正极在建产能有宁乡1万吨项目,宁夏5000吨三元材料和5000吨三元前驱体项目。全部达成后,公司正极材料总产能将达到4.8万吨,将进一步巩固公司全球领先的地位。除了产能具有规模优势外,公司开发了包括高电压钴酸锂、高镍三元等高端正极材料。负极材料领域,公司现有产能2.5万吨,在建产能主要有年产3.5万吨动力电池材料项目和宁德1万吨负极项目,公司有望成为全球最大的负极材料供应商。除传统的人造石墨和天然石墨外,公司新型负极材料硅碳负极已具有商业化应用的前景。电解液方面,公司现有产能1.5万吨,在建产能有2万吨电解液及2000吨六氟磷酸锂项目。公司在锂电材料领域具备领先的规模优势和技术优势,是锂电综合材料全球龙头企业。

盈利预测及投资建议:公司锂电材料综合竞争实力全球领先,且产品和技术储备较多,公司积极向下游动力电池系统管理等进行产业延伸,公司新能源全产业链优势显著。预计公司2017年和2018年的EPS分别为0.62元和0.82元,对应2017年6月30日收盘价16.40元/股的PE分别为26.45倍和20倍,给予“买入”评级。

风险因素:新能源汽车销量不及预期的风险;行业竞争加剧产品价格下降的风险

2.石大胜华(603026)

电解液溶剂市场龙头:公司主营产品包括碳酸酯系列、甲基叔丁基醚、丙二醇等石化类产品。核心产品碳酸酯系列产品是锂离子电池电解液的主要组成成分,公司具备碳酸二甲酯、碳酸丙烯酯、碳酸甲乙酯、碳酸二乙酯、碳酸乙烯酯等五大类电解液溶剂产品的产业链。相比较于六氟磷酸锂和电解液而言,溶剂市场集中度更高,公司在锂离子电池电解液溶剂市场占有率超过40%,龙头地位稳固。碳酸酯溶剂环评压力较大、客户认证周期长,具有较高的行业壁垒,而下游锂离子电池电解液市场需求旺盛,公司自备原料环氧丙烷的生产能力溶剂市场龙头优势明显。

电解液多点布局,绿色低碳经济有持续性:公司规划建设六氟磷酸锂5000吨,其中一期2000吨项目将在今年完全释放,客户资源和技术优势将为公司开拓六氟磷酸锂市场提供便利,公司在电解液市场综合竞争实力也将进一步得到提升。此外公司还在新型锂盐双氟磺酰亚胺锂、电解液添加剂等进行投资研发,依托高校研发背景,公司电解液溶剂+溶质+添加剂一体化战略,成长空间可期。公司产品碳酸二甲酯是一种环保的化工产品,生产过程中将吸收二氧化碳作为原料,以公司扩产后15万吨/年的碳酸二甲酯生产能力计算每年将消耗10万吨左右的二氧化碳。随着碳交易市场的逐步建立,公司在满足自身碳排放需求后,还能将多余的碳排放指标进行交易而获取收益。

盈利预测及投资建议:公司在电解液溶剂市场龙头地位明显,横向延伸向电解液市场多点布局,具备客户资源和技术优势。预计公司2017年和2018年的EPS分别为1.45元和1.72元,对应2017年6月30日收盘价28.26元/股的市盈率分别为19.49倍和16.43倍,给予“增持”评级。

风险因素:新能源汽车销量不及预期的风险;产品价格下跌的风险;宏观经济风险3.星源材质(300568)

隔膜业务占比高,业绩弹性大:公司专注于锂离子电池隔膜的研发和生产,隔膜业务占公司收入的比重高达98%,是隔膜领域业绩弹性最大的公司。公司2016年具有干法隔膜1.3亿平方米,新增5000万平方米将在今年完全投产,届时公司干法隔膜总产能将达到1.8亿平方米,公司干法隔膜产能居国内第一。湿法隔膜方面,公司2016年产能是2600万平方米,控股子公司合肥星源今年将新增两条单线产能分别为4000万平方米的生产线,全资子公司常州星源年产3.6亿平方米湿法隔膜及涂覆隔膜项目将分两期建设,完全达产后公司隔膜总产能相比2016年将增长超过4倍,达到6.46亿平方米规模优势将进一步显现。

隔膜产品丰富,客户资源和技术优势明显:公司隔膜产品毛利率高达60%,隔膜行业过高的收益也导致行业新进入者增多,产品面临一定的下调风险。公司隔膜产品丰富,干法隔膜包括单层、双层和多层产品,能分别满足下游3C锂电池和动力锂电池的不同需求。随着动力锂电池往高能量密度等方向的发展,公司新建3.6亿平方米的湿法涂覆隔膜将巩固公司在高能量动力电池的市场地位。从客户结构来看,公司主要客户包括LG化学、比亚迪、国轩高科等国际国内锂电池领先企业。公司海外收入占比超过28%,是我国少数打入国际锂电池企业供应链的隔膜企业。

盈利预测及投资建议:公司专注于锂离子电池隔膜业务,具有产品结构丰富,技术和规模领先等优势,业绩弹性大。预计公司2017年和2018年的EPS分别为1.14元和1.45元,对应2017年6月30日收盘价42.45元/股的PE分别为37.24倍和29.28倍,给予“增持”评级。

风险因素:新能源汽车销量不及预期的风险;产品价格下跌的风险

新能源行业重点上市公司估值情况一览表

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。