2017年以来,新能源汽车新版补贴方案实施后,下游整车企业将补贴标准退坡压力逐步向产业链上游传导,而补贴退坡后客车销量受到较大影响,因而2017年中游(电池+电机+电控)环节产品价量承受较大压力——电池环节降价近30%,电机电控环节降价15-20%左右。然而,年初以来上游资源涨价带动正极材料涨价,新版补贴方案中高能量密度引导方向带动湿法隔膜替代,因此正极材料与隔膜等材料环节价格表现相对强势,2017年电池环节承受产业链上下游压力最大。随着进入2017年下半年,展望2018年全年,电池环节价格压力将逐步向材料环节传导,同时电机电控环节在消化补贴退坡后价格企稳,在积分组合制度带动新能源汽车产业链放量下,中游环节将触底崛起重获高成长。

参考观研天下发布《2019年中国新能源汽车行业分析报告-行业规模现状与发展潜力评估》

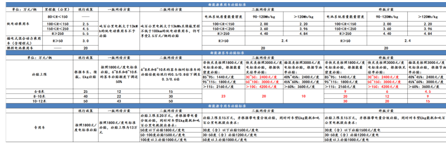

2016年12月30日,新能源汽车补贴调整方案尘埃落定,并于2017年1月1日起实施。纯电动乘用车按续驶里程不同分别补贴2万、3.6万、4万元,插电式混动乘用车补贴2.4万元,新增百公里电耗要求并对系统能量密度在120Wh/kg以上的乘用车有10%的补贴溢价;客车补贴方式变化较大,按照车辆类型设置不同补贴标准,其中非快充纯电动客车度电补贴1800元/kWh,并且系统能量密度在115Wh/kg以上可获得20%的补贴溢价;新能源专用车以带电量30kWh、50kWh为界分别补贴1500元/kWh、1200元/kWh和1000元/kWh。并且文件明确除燃料电池以外,2019-2020年中央及地方补贴标准和上限在2017年基础上退坡20%。

2017年新能源汽车补贴调整政策及三版网传方案

在去补贴化背景下,行业竞争格局趋向于市场化,行业需求渐以消费为主导。在市场化的竞争格局中,企业只有依靠持续的创新升级并推出优质的产品来取得核心竞争力,从而获得消费的肯定,拉动销量的增长,消化终端补贴下降带来的直接冲击。

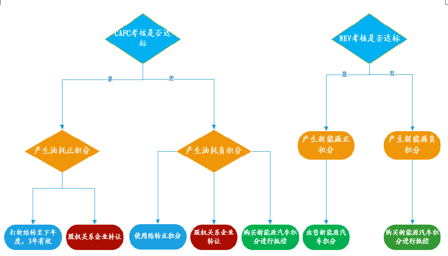

2016年9月工信部发布《企业平均燃料消耗量与新能源汽车积分并行管理暂行办法(征求意见稿)》。核心要点为:考核油耗积分和新能源车积分,油耗正积分结转下年或转让给关联企业,油耗负积分可通过结转、关联企业转让和购买新能源车积分抵扣,而新能源车正积分可对外出售,负积分只能购买新能源车正积分抵扣。这意味着传统车企即使对燃油车型节能改造达到油耗标准(获得油耗正积分),也仍须给予新能源车企补贴(购买新能源车正积分),这将从供给侧大幅提升整车企业生产新能源车积极性。

注:CAFC考核:GB27999规定的CAFC管理要求;NEV考核:企业新能源积分是否达到传统能源乘用车产量或进口量与新能源汽车积分比例目标要求的乘积。2016和2017年度不做考核,2018至2020年,新能源汽车积分比例要求分别为8%、10%、12%。

2017年6月13日,工信部就《乘用车企业平均燃料消耗量与新能源汽车积分并行管理办法(征求意见稿)》向社会公开征求意见。与之前相比,政府引导方向愈加倾向于高续航里程的纯电动乘用车,代表高能量密度的三元路线在乘用车中渗透率有望进一步提高。本次《征求意见稿》重申2018年度至2020年度乘用车企业的新能源汽车积分比例要求分别为8%、10%、12%。

新版新能源乘用车单车积分标准

从双积分制的推出可以看出,政府逐渐从行业需求的主导者,转变为行业发展的引导者。政府不再像过去依靠行政命令或发放补贴来直接主导行业需求,而是以双积分制等政策作为宏观工具,间接引导行业的发展方向。与此同时,消费主导行业需求的趋势初显。2017年开始,新能源汽车行业逐步由政府引导需求客车向消费级产品主导乘用车需求,消费升级产品将主导未来乘用车市场创造需求,我们判断,2018年中游“三电”环节将有望触底回升——补贴政策退坡影响逐步消除后中游产品价格恢复稳定下降,消费级产品的打造对电池、电机、电控提出新的性能要求,中游龙头企业有望快速崛起。

2、上游供需紧平衡,钴锂价格有望高位持稳

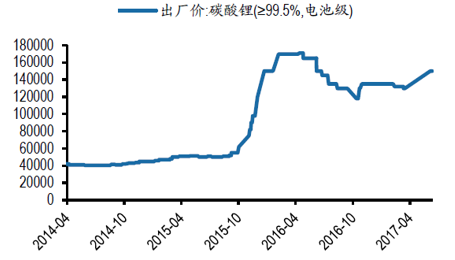

目前上游锂、钴资源价格仍然处于高位震荡。电池级碳酸锂价格经历二季度小幅上涨,目前暂时稳定在15万元/吨左右,国内电解钴价格二季度涨幅较一季度出现明显放缓,近期价格再次有所上涨,主流报价40万元/吨以上,接近七年来历史新高。2017年以来锂、钴上游资源价格依然保持在历史高位,甚至仍有上涨动力,而新能源汽车新版补贴标准下调又从下游倒逼产业链价格下行,从而引发对中游盈利能力及上游价格下跌的担忧。

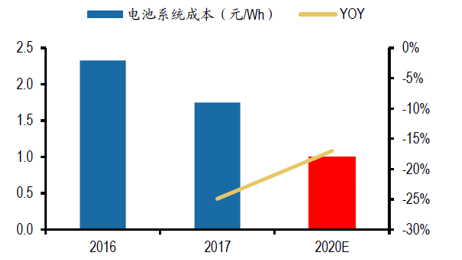

2016年10月26日《节能与新能源汽车技术路线图》正式发布,路线图由“1+7”组成,包括节能与新能源汽车总体技术路线图,及节能汽车、纯电动和插电式混合动力汽车、氢燃料电池汽车、智能网联、汽车制造、汽车动力电池、汽车轻量化等七项技术路线图。其中,动力电池技术部分明确提出,到2020年纯电动新能源汽车单体能量密度达到350Wh/kg,电池系统成本达到1元/Wh。

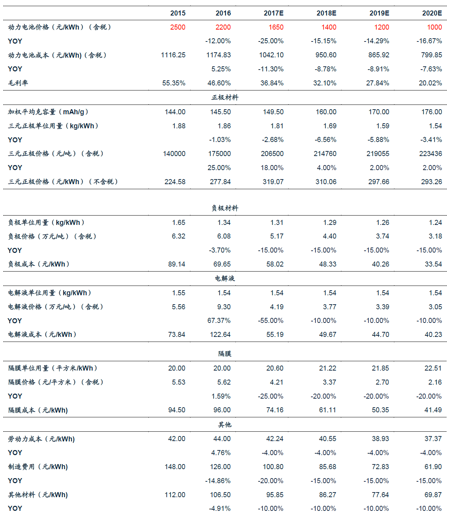

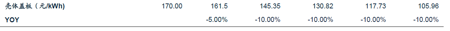

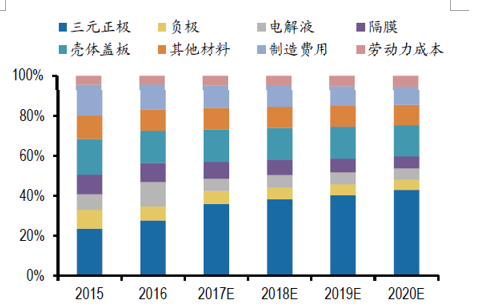

对2017-2020年三元动力电池其他成本进行拆分,①负极材料:考虑克容量逐年提升而带来单位用量减少,假设价格逐年下降15%;②电解液:考虑2017年初以来电解液及六氟磷酸锂价格大幅调整,预计2018年之后价格逐年下降10%;③隔膜:假设2017年受补贴退坡影响价格下调25%,以后逐年下调20%;④劳动力成本:考虑自动化设备运用以及劳动力价格刚性,假设逐年下降4%;⑤制造费用:考虑2017年产能集中投放带来的规模效应而下降20%,以后逐年下降15%;⑥壳体盖板及其他材料:考虑单体电芯容量增大,假设年降10%。依据电池组毛利率以平稳幅度下降,三元正极材料2017年初受钴涨价影响价格迎来较大涨幅,三元正极材料成本占比将有所提升。

资料来源:GGII,观研天下数据中心整理

参考成熟正极材料钴酸锂毛利率水平,假设三元材料毛利率稳定在5%左右。对于碳酸锂,由于在三元材料中锂用量相对刚性(平均单位用量0.13kg/kWh),不随三元材料等路线变化而变化,经测算未来几年碳酸锂价格仍可有上涨空间。

对于钴,高能量密度的现实需求以及政策引导方向将刺激三元材料高镍化进程加快,从而减小钴的单位用量、释放钴的价格弹性。在2016年以前动力电池的三元材料应用以NCM111和NCM523为主,自2017年以来NCM622在部分电池龙头企业应用,根据电池厂研发进程,预计2018-2019年NCM622将成为主流三元材料,而2020年以后NCM811及NCA将成为市场主流。随着高镍化三元大规模应用,钴价可释放上涨空间。

积分组织制度的推出标志着新能源汽车市场逐渐从政府引导需求过渡到市场主导需求,而不断迭代的创新型产品供给创造自身需求,从而形成“创新+放量”的良性循环,增强新能源汽车产业链下游放量持续性和确定性。由于上游资源新增供给的不达预期,供给端的不确定性支持市场对价格的看涨情绪。碳酸锂的供给有序释放与下游放量需求匹配,支持价格高位运行,而钴的供给则更加刚性,由于高镍化带来单位用量减少,钴成本占比的降低打开钴价上涨空间。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。