参考观研天下发布《2018年中国煤炭行业分析报告-市场运营态势与发展前景研究》

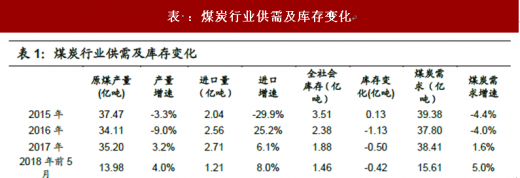

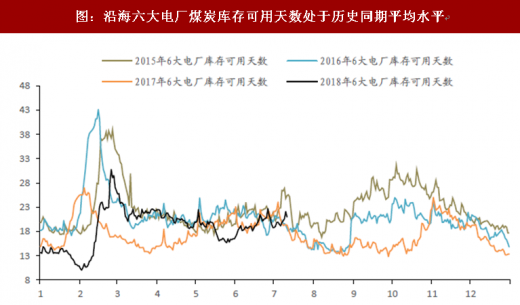

通过煤炭产量、进口量及全社会库存数据,可以推算煤炭需求。2018 年前 5 月煤炭需求增速为 5%大于产量增速 4%,5 月煤炭全社会库存为 1.46 亿吨,比 2017年底下降了 0.42亿吨,表明当下煤炭供需仍紧张。2015年底库存达到3.51 亿吨的高位,2016 年供给侧改革导致煤炭产量下降 8.97%,虽然需求也下滑 4.01%,且进口煤增加约 5000 万吨,但仍供不应求当年消耗库存 1.13 亿吨。

2017 年产量增速 3.2%大于需求增速 1.61%,进口也小幅增长 1500 万吨,但由于此前供需缺口较大,供需仍紧张,导致全社会库存仍下降 0.50 亿吨。

表 :煤炭行业供需及库存变化

资料来源:公开资料整理

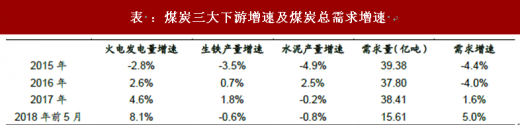

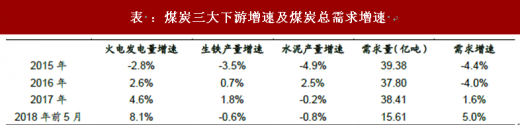

需求:火电发电量高增长,地产投资超预期

煤炭前三大下游是火电、钢铁、建材行业,分别约占总需求的 44%、20%、8%。火电是最主要的煤炭需求,近年来火电发电量增速不断提升,由 2015 年-2.8% 上升到 2018 年前 5 月的 8.1%,主要由于经济向好。生铁、水泥 2016 年至 2018 年前 5 月产量基本保持稳定,主要受供给侧改革以及环保影响,生铁、水泥产量增加受限。煤炭整体需求从2015年下降4.4%提升到2018年前5月上涨5%。煤炭需求增长主要是下游火电拉动。火电超预期,一方面和今年年初天气比往年寒冷以及 5 月以后天气比往年炎热有关,一方面由于地产投资维持较高增速经济稳步向好。

表 :煤炭三大下游增速及煤炭总需求增速

资料来源:公开资料整理

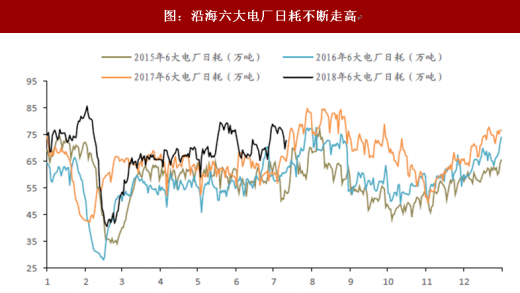

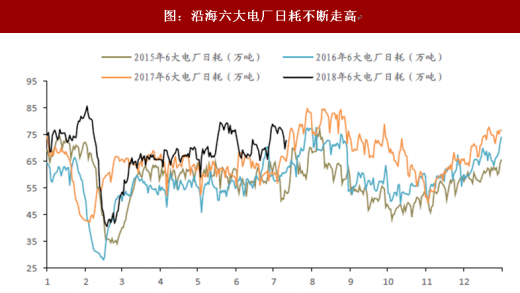

2016 年以来沿海 6 大电厂日耗水平不断提升,表明需求不断向好,同时煤炭供给侧改革限制供给,导致近两年煤价上涨。进入 2018 年以后,1 月日耗同比大幅走高带动煤价上行,2 月日耗快速下降,导致煤价下跌。3 月日耗同比维持稳定,4 月日耗同比再次走高,5 月下旬受全国高温天气影响日耗同比走高,煤价也从 4 月以来开启上涨。6 月底日耗再次回升到 70 万吨以上较高水平,7-8 月为煤炭传统夏季旺季,预计日耗维持在高位,有助拉动煤价上涨。

图:沿海六大电厂日耗不断走高

数据来源:公开数据整理

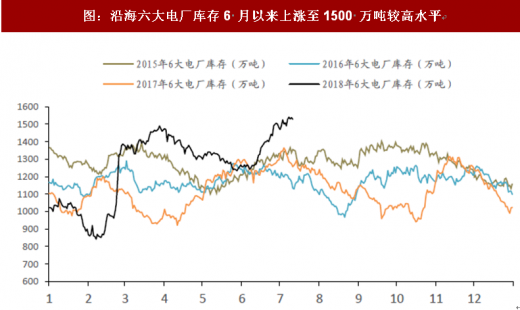

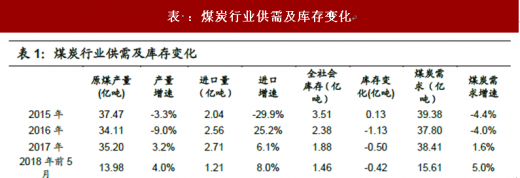

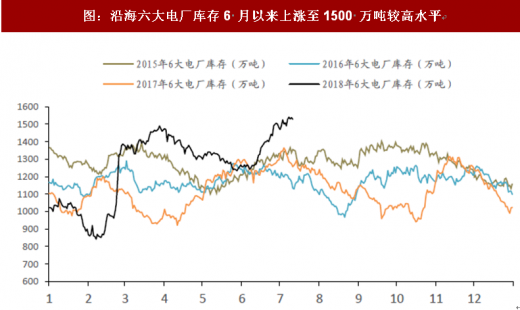

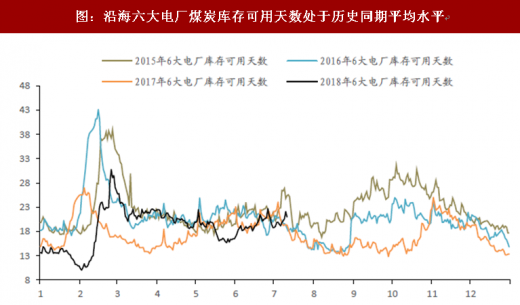

虽然电厂库存走高,但煤炭库存可用天数处于较低水平。2018 年 6 月以来沿海六大电厂库存从 1250 万吨上升至 1500 万吨左右水平,主要因为进口煤增加、日耗回落以及发改委鼓励主产区增加供给和运力。虽然目前 1500 万吨左右库存在历史看处于较高水平,但由于日耗走高,7 月 16 日煤炭库存可用天数回到 20.83 天,处于历史同期的平均水平,表明目前的高库存暂不会造成较大压力。未来夏季旺季如果日耗保持在高位,库存有望下行,煤价有望迎来上涨。

图:沿海六大电厂库存6 月以来上涨至1500 万吨较高水平

数据来源:公开数据整理

图:沿海六大电厂煤炭库存可用天数处于历史同期平均水平

数据来源:公开数据整理

煤炭终端需求主要是地产和基建。基建投资受去杠杆影响出现较大下滑,基建投资增速由 2017 年的 19%下降至 2018 年前 5 月的 9.4%。基建投资增速下滑对煤炭需求造成一定拖累。

图:基建投资增速由2017 年19%下降至2018 年前5 月的9.4%

数据来源:公开数据整理

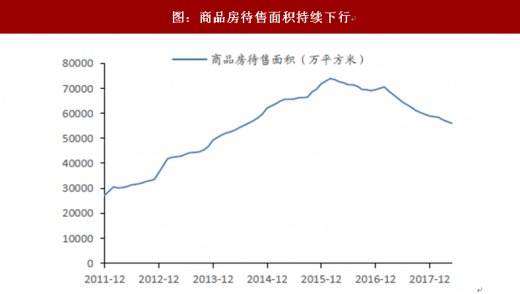

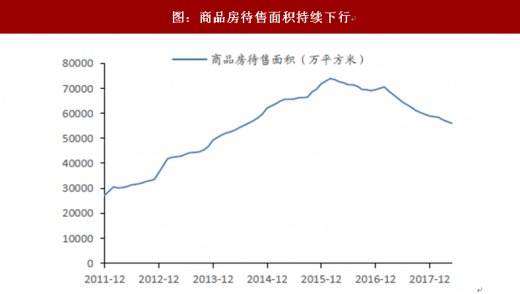

需求增长主要受益地产投资强劲。2018 年前 5 月地产投资增速由 2018 年 7.0% 提升至 10.2%。房地产新开工面积增速由 2017 年的 7%提升至 2018 年前 5 月的 10.8%,说明开发商开工积极。商品房待售面积继续下降,由 2017 年底的 5.89 亿平方米下降至 5.60 亿平方米,房地产继续去库存。房地产销售面积同比增速由 2017 年的 7.7%下降至 2018 年前 4 月的 1.3%,5 月回升至 2.9%,销售虽然总体有所下滑,但 5 月出现好转迹象。地产强劲主要得益于此前去库存政策、利率仍处于较低水平以及地产商加快开工回笼资金,地产投资是当下拉动煤炭需求的主要原因。

图:2018 年房地产投资增速进一步上行

数据来源:公开数据整理

图:2018 年新开工面积同比增速回升

数据来源:公开数据整理

图:房地产销售面积增速呈下行趋势但近期出现反弹

数据来源:公开数据整理

图:商品房待售面积持续下行

资料来源:公开资料整理

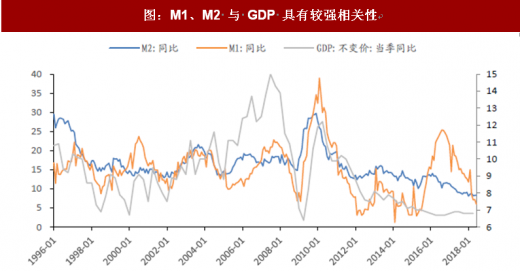

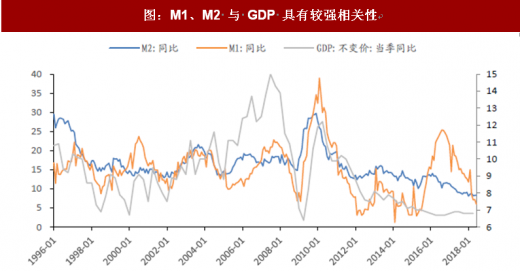

去杠杆致流动性持续收缩,对经济冲击或逐步显现。根据历史规律,发现 M1、 M2 相较 GDP 以及煤价具有一定领先性。比如 09 年 M1、M2 反弹带动了 GDP 以及煤价上涨,随后流动性再次收紧,GDP 与煤价也开始回落。2010 年 1 月 M1 同比增速见顶,煤价在随后的 2011 年 11 月见顶。2014 年 11 月降息开始, M1、M2 迎来拐点。煤价在随后的 2015 年 11 月见底。M1 大致领先煤价 1-2 年,M1 于 2016 年 7 月见顶之后持续下降,且刘鹤曾在 2018 年 1 月瑞士达沃斯论坛中提到中国争取在未来 3 年左右时间使宏观杠杆率得到有效控制,我们预计去杠杆政策将持续推进到 2020 年,后期对经济和煤价的影响会逐步显现,

图:M1、M2 与 GDP 具有较强相关性

资料来源:公开资料整理

图:M1 通常会领先于煤价1-2 年

资料来源:公开资料整理

关注中美贸易战对经济影响。中美贸易战目前的进展是美国已批准对我国征收 500 亿美元商品(多为制造业产品)25%关税,7 月 6 日先征收总价值 340 亿美元商品的关税。我国做出了同等规模征税措施反击。7 月 11 日美国称将对 2000 亿美元商品征收 10%关税,预计至少两个月以后才会生效。2017 年我国 GDP 为 12.3 万亿美元,如果中国对美出口减少 500 亿美元,对 GDP 影响约为 0.4%,大约影响煤炭需求 2000 万吨。如果中国对美出口减少 1000 亿美元,对 GDP 影响约 0.8%,大约影响煤炭需求 4000 万吨。

短期需求较强,后续将面临一定压力。今年前 5 个月煤炭需求较强,主要受地产投资拉动以及极端天气的影响,导致火电发电量大幅提升。展望未来,2016 年 7 月以来 M1 见顶回落,去杠杆政策预计到 2020 年持续推进,后续对经济会形成一定冲击。地产在政策持续调控下,预计地产投资增速缓慢下行。2018 年 1-5 月煤炭需求同比增长 5%,在中美贸易战不打的情况下,预计 2018 年全年煤炭需求同比增长 3%,2019 年增速进一步下滑至 1%,之后可能会采取经济刺激措施,2020 年需求增速小幅提升至 2%。假设爆发中美贸易战对美出口减少 1000 亿美元,预计每年煤炭需求将下降 1%约 4000 万吨。

供给:受政策影响,为保供应适度放开

供给主要受政策影响。2016 年去产能达 2.9 亿吨(年初目标 2.5 亿吨)同时实施 276 政策,原煤产量减少 3.36 亿吨至 34.11 亿吨,同比下降 9%,2017 年继续去产能 2.5 亿吨(年初目标 1.5 亿吨)同时取消 276 政策,煤炭产量增加 1.09 亿吨至 35.20 亿吨,同比增长 3.2%。2018 年提出去产能 1.5 亿吨,同时为保供应进而促使煤价回归合理区间,发改委鼓励加快释放先进产能,1-5 月原煤产量同比增长 4%。

预计到 2020 年煤炭产量相较 2017 年增长 3.8 亿吨至 39 亿吨。煤炭工业“十三五”规划提出,化解淘汰过剩落后产能 8 亿吨/年左右,通过减量置换和优化布局增加先进产能 5 亿吨/年左右,到 2020 年,煤炭产量达到 39 亿吨。2017 年煤炭产量为 35.2 亿吨,到 2020 年预计煤炭产量将增加 3.8 亿吨。根据能源局最新产能公告,目前建设煤矿产能 10.2 亿吨,煤矿一般建设周期为 4 年,当前建设煤矿产能可以支撑 2020 年产量增加 3.8 亿吨目标。政策逐步加大产能释放,预计越靠后产量增加越多,预计 2018、2019、2020 年煤炭产量将分别增加 1 亿吨、1.3 亿吨、1.5 亿吨。

表 :2018-2020 年供给预测

资料来源:公开资料整理

资料来源:观研天下整理,转载请注明出处。(ww)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。