收购泰山玻纤,向产业链上游延伸。公司传统业务为风电叶片的制造及销售,风电叶片主要原材料为玻璃纤维和树脂(玻纤占叶片总成本约 20%-25%),为更有效地控制叶片成本,公司积极向产业链上游延伸,于 2016 年通过发行股份收购泰山玻纤 100%股权(泰山玻纤市占率排名第二)。收购成功后,玻纤业务一跃成为公司第一大收入支柱。泰山玻纤紧跟行业需求,注重调整产品结构,提升中高端领域的应用(风电、汽车、轨道交通、建筑及电子)。附加值较高的产品(经编织物、短切纤维、耐碱纤维、超细电子纱)占比逐步增加,有望带动公司整体盈利能力不断提升。

图表:历年公司营业收入构成情况

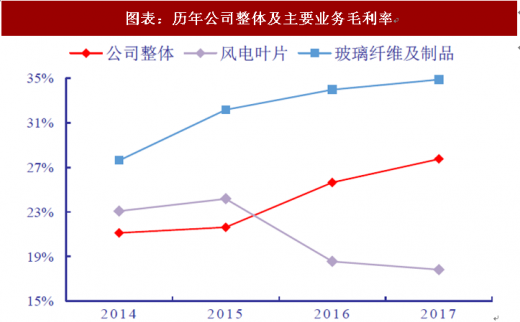

图表:历年公司整体及主要业务毛利率

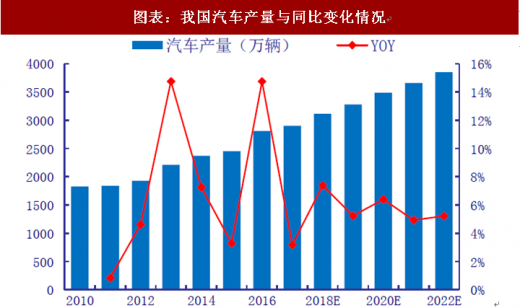

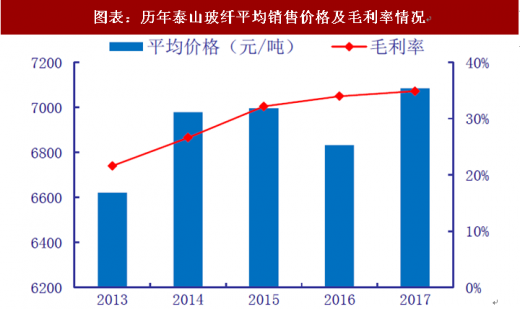

下游需求向好,玻纤量价齐升。2017 年受益于汽车、高铁等领域需求上升,公司玻纤销量及均价大幅提升。轻量化引领汽车未来发展趋势,玻纤凭借强度高、质量轻的优点非常适用于汽车轻量化的需求。叠加电子需求回暖、风电复苏、地产建设基本稳定等因素,公司玻纤业务前景有望持续向好。

图表:我国汽车产量与同比变化情况

图表:我国高铁运营里程与同比变化情况

新旧产能替换降成本,毛利率存在较大上升空间。2017 年公司玻纤业务毛利率为 35%,与行业龙头中国巨石 45%尚有差距,主要原因在于泰山玻纤落后产能成本较高。泰山玻纤计划在“十三五”期间,逐步关停老厂区,在新厂区建设新生产线,降本增效,推动产品结构升级。随着新旧产能更替持续推进,玻纤的单位成本有望进一步降低,毛利率得到有效提升。

图表:历年泰山玻纤营业收入及销量情况

图表:历年泰山玻纤平均销售价格及毛利率情况

图表:泰山玻纤生产线梳理

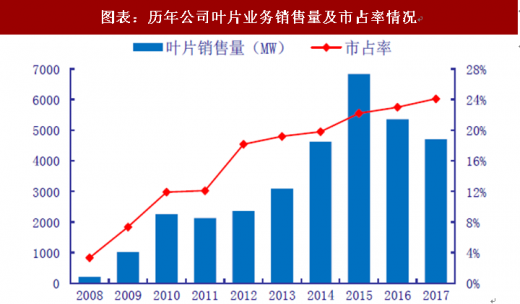

七年领跑风电叶片市场。公司是国内具有核心自主知识产权的风电叶片研发、制造及销售的供应商。目前,公司具备年产 4,000 套兆瓦级生产能力,拥有七大生产基地、六大系列 59 个型号产品。公司叶片业务在国内市场占有率连续七年第一,并跻身全球叶片制造商前三甲。

图表:历年公司叶片业务销售量及市占率情况

图表:历年公司叶片业务营业收入及毛利率情况

积极扩展海内外客户,发掘市场潜力。国内方面,公司成为市占率前两位的整机厂商金风科技、远景能源的最大叶片供应商。金风科技子公司持有公司 1.73%的股份,是公司第八大股东。国际方面,公司叶片产品已经通过 GE 和西门子的测评,成为其合格供应商。截止 2017 年底,公司风电叶片已经覆盖全球 14 个国家,累计装机突破 1.8 万台,装机规模 32.68GW。

参考观研天下发布《2018年中国风电市场分析报告-行业深度分析与发展趋势预测》

图表:中材叶片全球装机分布

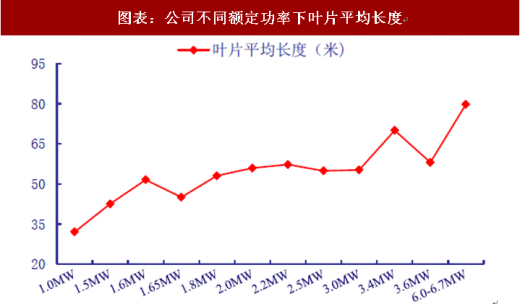

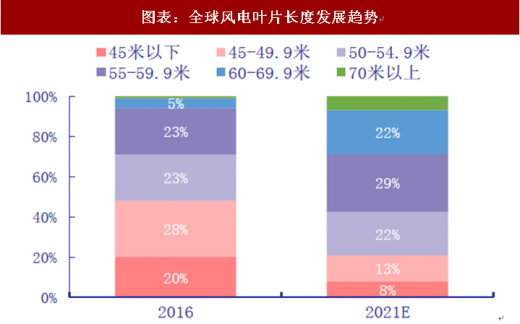

顺应行业发展趋势,主动调整产品结构。为顺应大型化趋势,公司及时调整产品结构,主流型号从 1.5MW 提升至 2.0MW。2017 年公司销售风电叶片 4,859MW,其中 2MW 及以上产品超过 80%。同时,公司自主开发了海上大功率机组 6.0MW-75 米以上的三款叶型。由于对工艺、模具及材料品质要求更高,大型叶片前期投入固定成本较高。长期看来,大型叶片售价更高,随着技术工艺更加成熟,销量增长、规模效应逐步显现,大型叶片有望收获更高毛利率。

图表:公司不同额定功率下叶片平均长度

图表:全球风电叶片长度发展趋势

风电装机回暖,叶片营收或将企稳回升。随着经济回暖、用电需求反弹,“三北”地区弃风率明显改善,风电装机速度加快、招标量增长,公司风电叶片业务的销售收入有望企稳回升。公司利用自身渠道优势,积极拓展新客户,叶片业务的市占率得到逐年提升。但由于受到上游原材料上涨、下游竞价上网倒逼整机价格下移,公司风电叶片的毛利率承受较大压力。

供货纠纷存隐患。2014 年金风科技向公司采购 88 套 2.5MW 风电叶片,合同总价 14,608 万元。2017 年 UEPII 项目业主以叶片质量问题会带来安全隐患为由,向美国仲裁协会提出仲裁。美国仲裁协会于 2018 年 1 月宣布仲裁结果,要求金风科技向业主赔偿损失 6,661.2 万美元。随后金风科技向公司提出全额索赔。公司按合同总价款的 50%,扣除前期已发生的维修费用后,计提预计负债 5,731.35 万元。由此,公司 2017 年归母净利润降至 7.67 亿元。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。