1、 设备公司业绩快速增长,资本市场大潮涌动

参考观研天下发布《2018年中国锂电设备市场分析报告-行业深度分析与发展趋势研究》

2017 年是历史上锂电设备商在资本市场上表现最活跃的年份:先导智能收购泰坦新动力、赢合科技收购雅康精密,金银河、星云股份、璞泰来成功上市,锂电设备成为资本市场上的一股重要力量。同时,伴随下游电池厂商的扩张,锂电设备公司业绩表现突出,截止到目前,已经披露年报或业绩快报的公司,营业收入和净利润均实现了较大幅度的增长,先导智能、赢合科技、科恒股份凭借收购兼幵以及自身业务的快速扩张,增速大幅领先。

数据来源:公开数据整理

优秀的业绩作为支撑,2017 年锂电设备商股价走强,其中先导智能年度涨幅高达 68%,赢合科技和科恒股份年度涨幅分别为 8%、9%,新股金银河和星云股份分别增长 195%和 199%,而锂电设备商今天国际和诺力股份分别下跌 40%和 44%。整体而言,2017 年锂电设备发展迅速,上市公司数量增加(包括新上市和并购入上市公司主体)、环节增多(仍前中段向中后段延伸),国产化率也在迅速提高,受益于新能源下游需求的拉动,板块走势强劲,年中之后,随着负面情绪的消退以及新能源汽车生产的恢复,新能源设备商股价走出来一波靓丽的曲线,涨势喜人,先导智能和赢合科技两只龙头股股价接近翻倍。

数据来源:公开数据整理

数据来源:公开数据整理

数据来源:公开数据整理

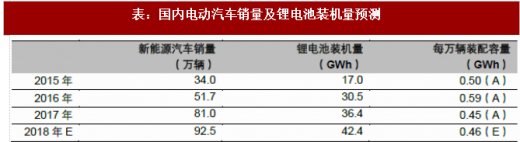

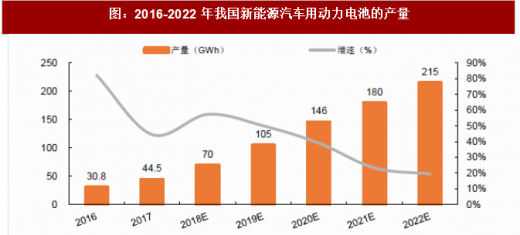

目前动力电池已经产能过剩。2017 年我国新能源汽车销量 77.7 万辆,对应的动力锂电池出货量为 44.5Gwh。考虑到单车装配容量将逐渐提高,假设 2020 年每万辆车装配容量达到 0.73Gwh,则届时国内动力电池需求量为 146Gwh。而据统计,截至 2017 年底国内规划总产能将达 230Gwh,该产能已经进超过了 2020 年的总需求。

资料来源:公开资料整理

数据来源:公开数据整理

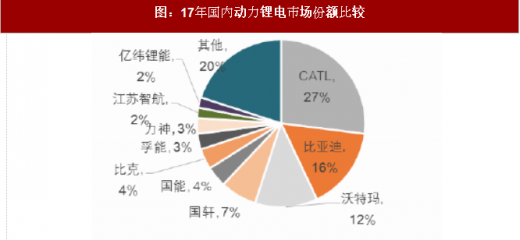

然而考虑到新能源汽车广阔的市场空间,各大锂电厂商仍有扩产能、提高影响力的强烈意愿;尤其是在新能源汽车销量持续超预期,CATL、比亚迪等行业龙头仍在扩产能的情况下,二线锂电厂商若不及时跟进,未来有失去更多市场份额的风险。

CATL 作为全球动力电池龙头,产能扩张迅速,2016 年公司产能 7.60GWh,2017 年底已经达到 17.09GWh,同时公司在招股说明书(申报稿)提出计划未来 3 年时间再建成 24 条生产线,共计产能 24GWh 动力电池产品,按照申报稿内容,24 条产线合计设备投资 67 亿元,其中电芯产线前、中、后段设备分别占比 49.2%、31.2%、2.3%,累计 55.4 亿元,将为锂电设备商带来巨大的市场空间。我们预计受到 CATL 上市后急扩产能的影响,国内其他锂电厂商为维持市场地位,也将在产能建设上跟进,锂电设备环节景气度仍将持续。

不断提高。以 CATL 为例,2016 年 CATL 动力电池出货量为 6.88GWh,2017 年达到 11.84GWh,同比增长 74.1%,一丽成为全球动力电池第一品牌,国内市占率高达 26%。2017 年我国动力电池前三名市占率达到 55%左右,我们预计,小散锂电企业在未来几年的生存空间将受到进一步挤压,对应产能或被动出清,锂电环节的产能过剩情况也将有所改善。

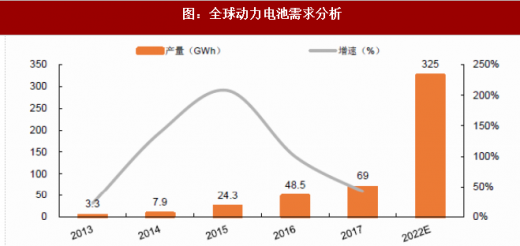

此外,2018 年 3 月,宁德时代击败松下、LG、三星等众多竞争对手,成功纳入大众集团全球供应链,将为大众新能源汽车提供动力电池,大众集团计划到 2025 年全球每年销售 300 万辆电动汽车,其中中国市场约 150 万辆。中国动力电池厂商角逐全球市场,将打开更大的市场空间,GGII 预测,到 2022 年,全球动力电池产量将达到 325GWh,CATL 进入全球市场的动力电池厂商将带动更多的设备投资需求。

数据来源:公开数据整理

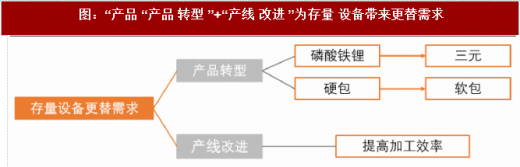

3、“产品转型”+“产线改进”为存量设备带来更替需求

除了锂电池产能扩张拉动设备投资之外,产品转型和产线改进将为存量市场带来新增空间。产品转型主要体现在正极材料和外壳材质两方面:

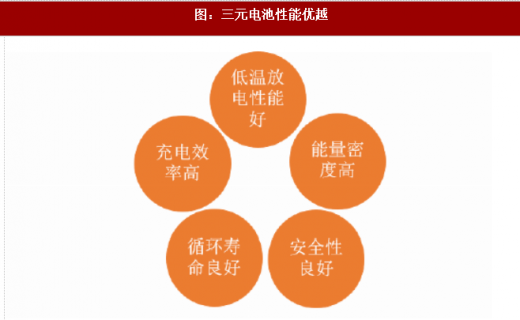

1) 目前国内根据动力电池正极材料分为磷酸铁锂和三元两派,三元电池正极材料为镍钴锰酸锂,磷酸铁锂电池为磷酸铁锂,目前三元材料在电动乘用车领域较广,磷酸铁锂电池在客车市场份额较高。随着技术的提升,三元电池在低温放电性能、能量密度、充电效率等方面领先,全球知名的电动车宝马 i3 和特斯拉均采用三元锂电池作为动力电池,国内很多汽车厂商也开始将原本磷酸铁锂电池更换为三元电池,未来三元电池有望成为主流电池。

资料来源:互联网

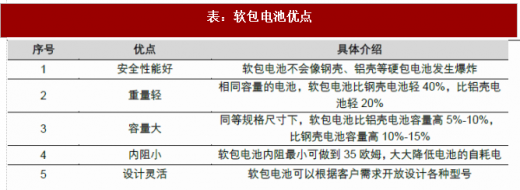

2) 按照锂电池外壳材质可以分为硬包电池和软包电池,硬包电池外壳采用硬铝壳,软包采用铝塑膜。相比硬包电池,软包电池具备安全性能好、重量轻、容量大、内阻小、设计灵活等多方面优势,但是生产工艺效率不如硬包电池(硬包电池采用卷绕技术效率优于软包电池采用的叠片技术),因而两者均有合理的市场需求。

2018 年新能源汽车补贴斱案再次提高系统能量密度要求,软包电池凭借更高的能量密度,有望提高市场接受度,预计未来将有更多的锂电池厂商会改变生产工艺,将硬包电池生产线更新为软包电池产线。

资料来源:公开资料整理

我们认为,随着技术的不断更新,锂电池有望从二元电池转型为三元,外壳材质由硬包转型为软包等,产品的转型往往对应工艺的调整,相关设备也须随之调整。此外,随着技术的不断改进升级,锂电设备效率也在不断提高,在加工幅宽、速度、厚度三方面均有显著提升。相比来看,往往 3 年前的设备和目前的设备性能差距较大,需要进行产线升级,采购新型设备。总体来看,“产品转型” 和“产线改进”将为锂电设备存量市场带来新增空间。

资料来源:互联网

4、 设备市场集中度不断提升,关注设备龙头转型整线供应新模式

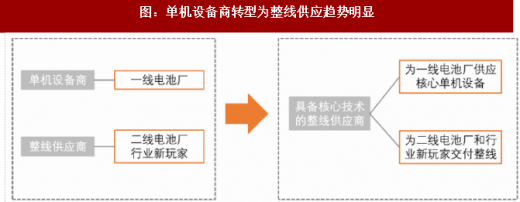

2016 年赢合科技提出了由单纯的核心设备供应商到整体解决斱案提供商的战略转变,至今日,随着锂电设备环节行业集中度不断提升,这成为了行业的整体趋势。

按照动力电池的生产流程,可以分为前中后三段:前段极片制作(搅拌、涂布、模切、冶压、分条)、中段电芯制作(卷绕、热压、测试、检测、焊接、烘烤、装壳、注液)、及后段电芯激活检测(化成、分容、检测)及电池组装。

资料来源:互联网

与生产流程对应,动力电池生产设备主要包括前段设备(搅拌机、涂布机、模切机、辊压机等),中段设备(卷绕机、叠片机、热压机、焊接设备等),后段设备(注液机、化成分容、一致性检测设备等)。目前国内前中后段均涌现出一批设备商,例如辊压设备竞争者包括金银河、七星电子(北斱华创子公司);涂布机设备竞争者包括浩能科技(科恒股份子公司)、金银河、雅康精密(赢合科技子公司)、璞泰来等公司;模切机供应商赢合科技、吉阳科技等;卷绕设备的先导智能、雅康精密、吉阳科技等;热压焊接设备的卓誉自动化、部分激光企业;化成分容设备供应商有泰坦新动力(先导智能子公司)、精实机电、一致性检测设备包括星云股份、泰坦新动力等企业。此外还有为锂电生产车间提供自动化物流线的今天国际和无锡中鼎(诺力股份子公司)。当下多数锂电设备商都仍将主要精力放在某个环节的单体设备上,例如先导智能凭借国内领先的卷绕技术成为设备龙头。赢合科技转型整体斱案提供商后,对市场起到了一定的示范效应。一般而言,拥有核心技术的大型锂电池生产商不倾向于选择采购整线模式,自主选择性价高的单机设备,既可以牢牢把握住核心技术,又能灵活调整生产工艺,与供应商的议价能力也会更高。但是近几年,锂电行业涌入不少新玩家,这些企业不具有仸何技术积累,希望供应商提供整条产线,公司适当的资本投入便可开展电池生产,快速切入锂电行业。此外,众多事线电池厂没有必要担心技术泄密等问题,也愿意采购锂电整线。

资料来源:互联网

目前,核心设备商代表是先导智能,整线供应商代表是赢合科技。2017 年锂电设备商幵购潮火热,先导和赢合均有不小的动作,年初赢合科技完成收购雅康精密增强整线供应能力,年中之后先导智能收购泰坦新动力打入锂电后段环节,两家公司收购标的略有区别,目的却是相同:逐步打通锂电设备所有环节,为有需要的客户交付整线。

资料来源:公开资料整理

我们认为,下一个阶段是锂电设备行业集中度不断提升的阶段,基于核心技术打造整线供应能力是行业趋势之一。以龙头先导为例,随着公司完成泰坦新动力的整合工作,自主开发的涂布机进展顺利,公司将计划有选择性的为客户提供整条产线,公司模式将由单机设备商转型为整线供应商,公司具备全球领先的卷绕技术,有望打造成定位高端的单机+整线供应商。未来先导智能、赢合科技等龙头的市场份额有望进一步提升。

资料来源:互联网

我们推荐高端锂电设备龙头先导智能以及最纯正的锂电自动化设备商赢合科技。先导智能在新能源汽车和锂电池行业景气度持续提升的情况下,公司进入高速发展阶段,相关设备产品的优质性能和定位于高端客户的战略能够为业绩保驾护航,进军整线模式有望打开新的增长空间。赢合科技最早布局锂电自动化一体化解决斱案,市场占有率逐步提升,客户结极分散,抗风险性更强,非公开发行进展顺利,有望加速公司新一轮产能建设,成长性持续向好。同时建议关注锂电自动化物流解决斱案商今天国际和诺力股份。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。