一、全球市场日本呈逐年下降趋势,国内份额提升

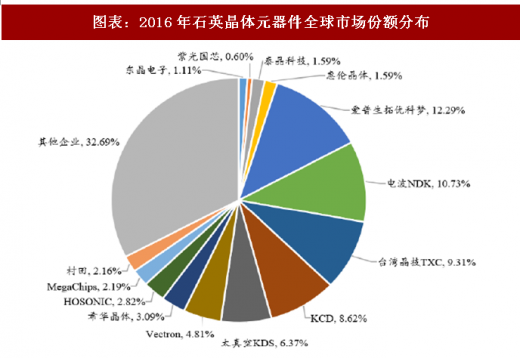

全球石英晶体元器件厂家主要集中在日本、美国、台湾地区及中国大陆。就行业市场特点而言,日本厂商行业领先,产品档次高,产值最大;美国厂商研究水平高,但产量较小,以军工产品为主;台湾地区及中国大陆厂商大多数的原材料、机器设备来自于日本和欧美等国,对市场的反应速度较快,近年来经过对设备和生产工艺的不断改进,产品达到或接近国际先进水平,并拥有生产成本的优势。

根据日本水晶工业协会公布数据,日本市场份额正呈现逐年下降趋势,2011年的市场份额为59.3%,2013年下降至51.6%,2016年下降至49.9%。在日本厂商因经济发展滞缓和生产成本压力退出部分细分市场的情况下,台湾地区及中国大陆厂商把握住了承接产业转移的契机,国内部分行业领先企业凭借多年的研究开发和生产实践积累的技术实力和工艺改进能力,学习并掌握了所需的技术和工艺流程,并在原有的基础上进行技术升级,加快新产品投产速度,逐渐缩小了与国际先进企业的技术差距,凭借生产成本的优势,获得了长足发展。且日本、台湾等企业在国内设厂,国内晶振产品从产量上一跃成为石英晶体元器件生产大国。2016年国内市场份额占比达7.9%(不包含外资品牌在国内生产产品),排名世界第四位。

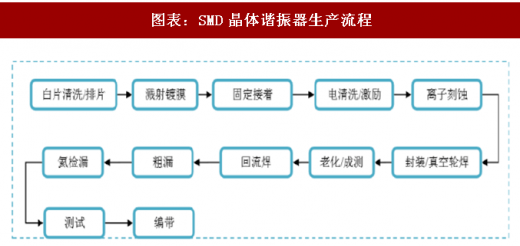

近年来我国电子信息行业发展迅速,手机、计算机等数字终端产品的快速迭代,对石英晶体元器件市场发展形成有力的支撑作用。目前国内约有上百家晶体谐振器厂商,产品涵盖各主流型号,根据压电晶体行业协会(PCAC)的预测,预计2016年我国音叉晶体谐振器、微型SMD高频晶体谐振器的销量分别为85.1亿只和100.6亿只,销售额分别为14.6亿元和49.3亿元。预计未来几年,我国石英晶体谐振器市场规模将保持快速增长。

参考观研天下发布《2018年中国压电晶体材料行业分析报告-市场深度分析与投资前景预测》

二、领先企业日本居多,国内企业仍有一定差距

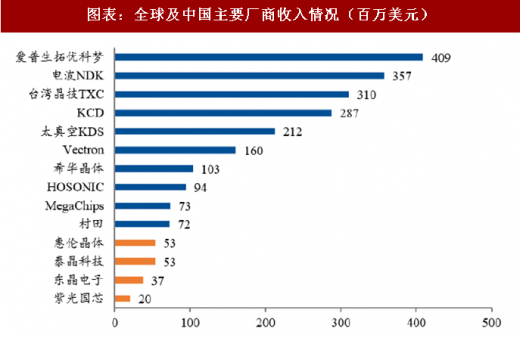

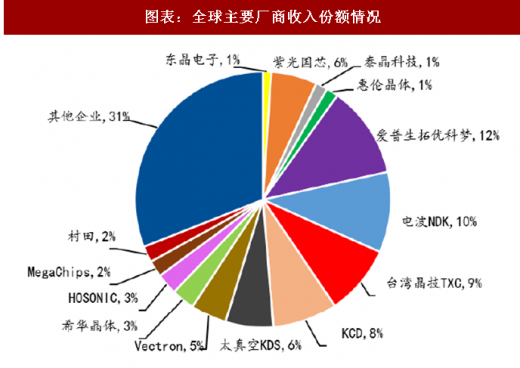

2016年行业收入排名世界前十的公司,日本企业六家且排名靠前,中国台湾企业三家,美国一家,国内企业如泰晶科技、惠伦晶体、东晶电子、紫光国芯等正处于追赶期,营收与行业前五仍有较大差距,但中国企业的整体市场份额正在逐年增加,其中泰晶科技DIP晶振产量已经居全球前列,SMD晶振产能在逐年扩产,2017年营收有望进入全球前十。

四、产业政策支持,推动国内晶振行业不断向前

晶振行业作为电子信息产业的基础,一直以来就是我国重点扶植和发展的基础产业之一。随着我国电子信息产业的高速发展,信息产业整体技术的稳步提升,相关产业集群效应优势明显,电子信息产业制造中心地位进一步增强。我国政府针对新型电子元器件行业提供了各项优惠政策,从鼓励产业发展、税收减免、投资优惠、支持研究开发、鼓励设备国产化和知识产权保护等方面对产业发展加大了扶持力度。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。