一、水污染及电厂严控,木浆龙头亦凸显优势

造纸企业大气污染排放物 SO2 和 NOx 主要排放地区集中在华南、东部沿海和四川省,其中 SO2 排放量前 3 省份为广西(1.37 万吨/年,占比 12%)、广东(1.3 万吨/年,占比 11%)、四川(1.04 万吨/年,占比 9%);NOx 排放量前 3 省份为广东(1.81 万吨/ 年,占比 13%)、广西(1.32 万吨/年,占比 10%)、四川(1.3 万吨/年,占比 9%)。我们预计大气排放主要来自于造纸厂自备电厂及锅炉房,用于造纸蒸汽需求,目前自备电厂审批非常严格,后续难以新上机组,低成本产能扩张受到限制。

造纸企业污水 COD 排放量前省份分别为山东(22.43 万吨/年,占比 32%)、浙江(21.22 万吨/年,占比 31%)、广东(6.12 万吨/年,占比 9%),污水氨氮排放量前 3 位的省份分别为山东(0.54 万吨/年,占比 24%)、浙江(0.39 万吨/年,占比 17%)、广东(0.17 万吨/年,占比 8%)。

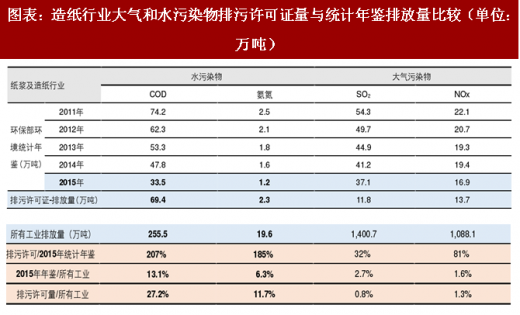

从造纸行业水及大气污染物排污许可证核发量来看,污水里面 COD 核发 69.4 万吨,占全部工业行业排放量的 27.2%;氨氮核发 2.3 万吨,占比 11.7%。大气里面 SO2 核发 11.8 万吨,占全部工业行业排放量的 0.8%;NOX核发 13.7 万吨,占比 1.3%,说明造纸行业对于全国水质污染负荷非常大。

我们统计到排污许可证水污染物 COD 和氨氮的核发量远高于 2015 年环境统计年鉴数据,我们判断有两种可能原因:

一是排污许可证核发是全行业口径,环境统计年鉴 2011-2015 年数据口径为收入在 2,000 万元/年以上规模企业;

二是 2011-2015 年数据为企业自身申报污染物数据加总(用于缴纳排污费),存在实际排污量远超申报污染物排放量数据;或考虑到造纸行业产能利用率约 60%,统计年鉴数值(企业申报排污量,对应产量)等于排污许可证-排污量的(对应产能)60%左右。

无论哪种原因,造纸行业对于生态污染远超环保部之前数据预估,在国务院制定污染物排放量大幅减少的管控目标下,我们预计污染最重的木浆及草浆制造企业新增产能难度非常大,利好国内存量及具备海外增量木浆产能龙头太阳纸业。

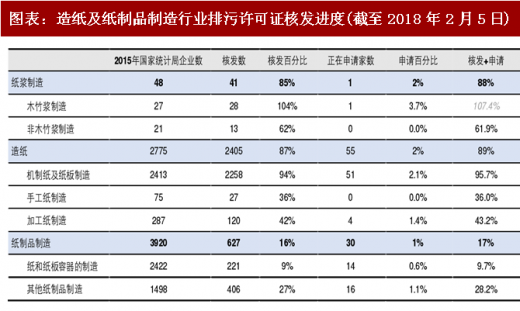

(注:从国家统计局可得的最新企业数量为 2015 年底,故存在部分子行业核发+申请比例超过 100%情况。)

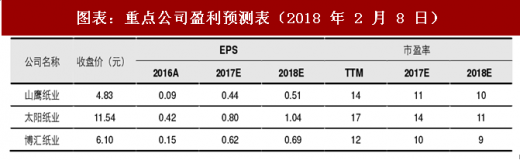

二、投资策略:静待节后东风,推荐山鹰及太阳纸业

在废纸进口额度和含杂率收紧政策趋势下,龙头纸企优势主要体现在三方面:参考观研天下发布《2018年中国造纸市场分析报告-行业运营态势与发展趋势研究》

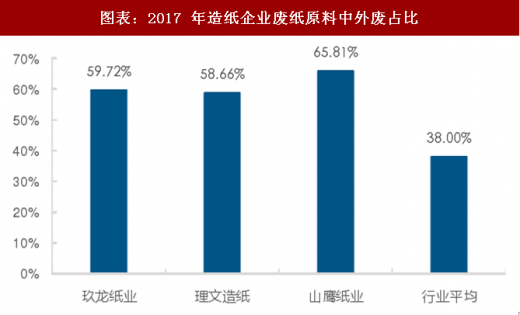

1)可以获得更多外废额度:玖龙、理文、山鹰 2017 年的外废使用占比均在 60%左右,相比行业平均高 22pct。同时,三家企业获批额度占全国审批总额度比例从 2015 年的 46%增至 2018 年(前五批)的 77%。

注:山鹰包含已收购的福建联盛

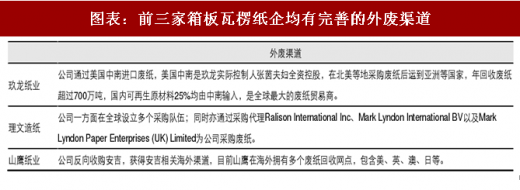

2)可以相对更大概率获取符合国标的外废,龙头纸企往往拥有成熟的独立渠道,易于管控,相比其他中小企业,其获得的外废质量更高、退运概率更小;

3)拥有获取废纸替代物能力。龙头纸企有能力在海外将废纸二次加工制成废浆板,或以其他纤维原料替代。以太阳纸业为例,公司自主研发,通过现有的碱回收、蒸发等设施生产了部分可替代废纸纤维的原料,该纤维原料在生产成本和纤维质量等方面均优于废纸,成本低于国废价格较多,可作为废纸替代品用于生产箱板瓦楞纸。

推荐三条投资主线:

推荐瓦楞箱板 A 股龙头山鹰纸业及港股瓦楞龙头公司,其中,山鹰纸业拥有 354 万吨产能,外废占比超过 60%,吨纸盈利约达 570 元(2017 年数据),受益于内外废价差拉大,未来吨纸盈利仍有继续提升空间;同时,公司外延收购联盛/北欧纸业,获得 105/50 万吨的箱板瓦楞/浆纸产能,考虑 2018 年并表因素,预计或带来超过 6 亿元业绩增量。

推荐木浆系替代产能龙头太阳纸业,公司自主研发,通过现有的碱回收、蒸发等设施生产了部分可替代废纸纤维的原料,该纤维原料在生产成本和纤维质量等方面均优于废纸,成本低于国废价格较多。受益于公司前瞻性布局,料箱板瓦楞业务或实现快速发展。

关注其他废纸受益标的博汇纸业(护面纸在建产能 50 万吨,下游石膏板需求稳定)。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。