2016年新能源乘用车开始趋势性成长,受益于此三元材料开始大规模扩产,进入企业逐渐增多,包括传统主营钴酸锂、磷酸铁锂企业纷纷转型。据不完全统计,2016年底国内第三方三元材料产能仅为7万吨,至2017年底达15万吨以上,2018年底将达到近30万吨,而上游的华友钴业、金川科技以及下游的比亚迪、国轩高科都仍在积极布局三元正极材料,预计2018年开始三元正极行业将竞争加剧。考虑产能爬坡及有效产量因素,2016-2017年动力电池厂初步转向三元路线,供需格局维持弱平衡,高镍产品仍供不应求,预计2018年高镍三元优质产能市占率将迅速提升。

参考观研天下发布《2018年中国锂电池行业分析报告-市场深度分析与发展前景预测》

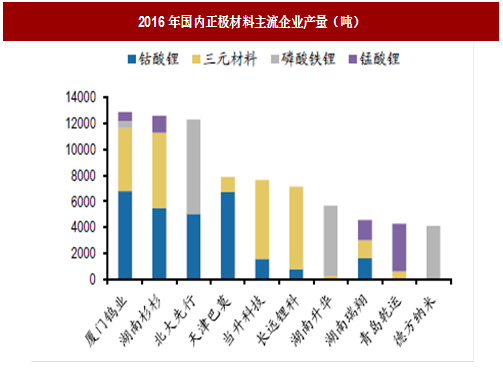

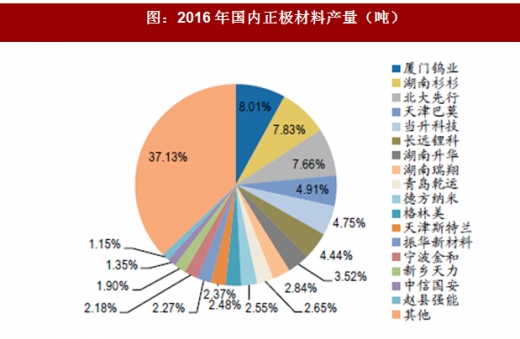

正极材料技术路线和细分领域较多,整体集中度仍然相对分散。目前行业龙头企业厦门钨业、杉杉股份、天津巴莫等仍然以传统钴酸锂业务为重要支撑,新能源汽车市场尤其客车市场超高速增长带动磷酸铁锂电池需求,北大先行、湖南升华等磷酸铁锂材料厂商迅速晋级行业前列,而乘用车上量后正极企业开始转向投建三元产线,长远锂科、当升科技等快速跻身主流正极材料厂商,钴酸锂龙头厦门钨业、湖南杉杉也着力布局三元维持原有市场地位。

图:2016年国内正极材料产量(吨)

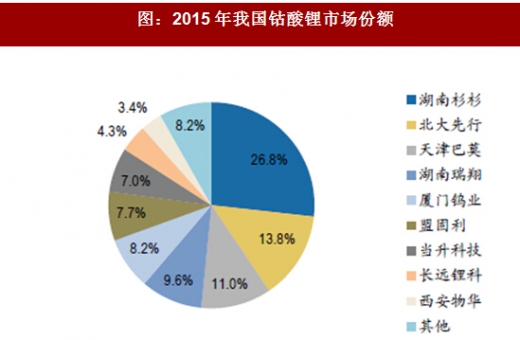

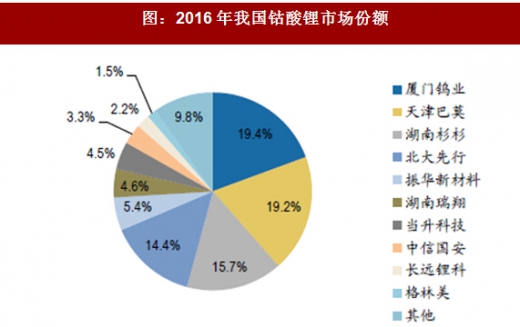

目前在三种主要正极材料中,钴酸锂经过长期洗牌,市场集中度最高,已经形成天津巴莫、湖南杉杉、厦门钨业的寡头格局,合计占据钴酸锂半壁江山。CR4从2015年62%进一步提升至2016年的68%。

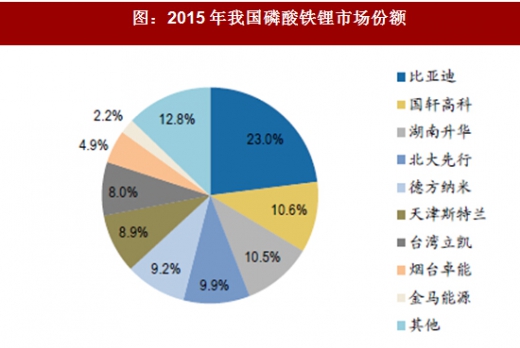

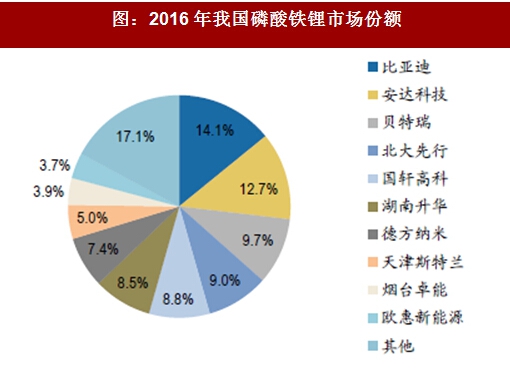

磷酸铁锂经过2014-2015年高速增长,贝特瑞、湖南升华等新兴企业迅速成长为行业龙头企业,而由于2017年以后客车行业增速放缓,市场开始逐步进入存量竞争阶段。2015年和2016年CR4产量分别达到54%、46%,维持在较高水平。由于磷酸铁锂毛利较高,2016年约在30%-40%,进入者仍在不断增加。

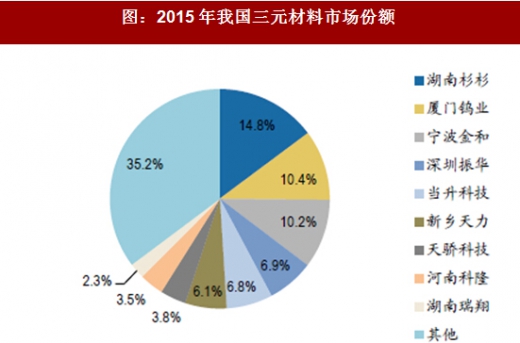

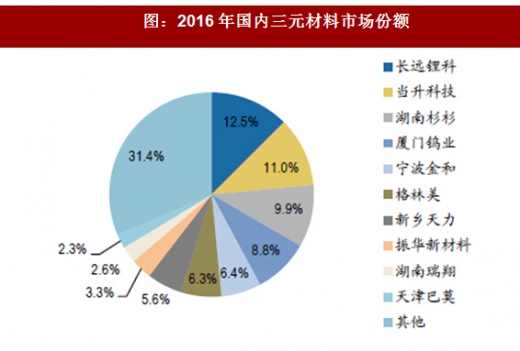

三元材料的竞争格局较为松散,2015年和2016年CR4产量占比仅为42%、53%,竞争相对激烈。目前传统钴酸锂企业天津巴莫、厦门钨业等以及磷酸铁锂企业湖南升华等纷纷转向三元材料并加速扩产,市场竞争格局仍有待优化。

钴酸锂的市场集中度最高,磷酸铁锂其次,而三元材料竞争格局最为分散。钴酸锂成长高峰已过,毛利率逐渐回归常态,进入成熟期;磷酸铁锂在2014-2016年经历成长高峰,由于新能源客车行业接近天花板,并且三元材料在乘用车上对磷酸铁锂的替代趋势显著,正极材料企业纷纷转向三元材料。

2、高镍卡位高端客户,保障产销上量

高镍三元技术领先将获取客户粘性。正极材料性能要求主要是首次重放效率90%以上、容量、高温储存、控制气涨等。目前国内三元材料约70%采用NCM523,约20%左右采用NCM111,不到10%采用NCM622,而 NCM811和NCA尚未实现大规模商业化应用。随着镍含量提升,研发难度也在加大。随着竞争者的不断加入,同质化产品的毛利将不断走低。NCM111和NCM523较为低端,多数正极企业都能做,竞争者众多,因此毛利较低,而NCM622/811在市场上具有技术领先性,将能获得技术领先的溢价,提高公司毛利水平,优先掌握高镍三元正极技术并能稳定供货的企业将更具竞争力。

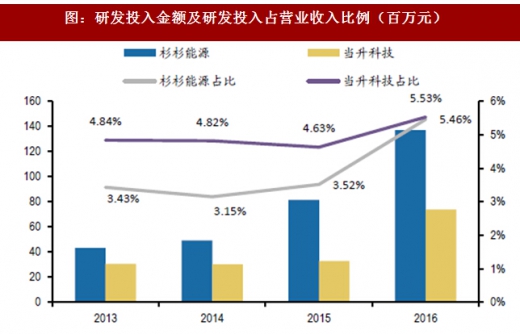

三元正极企业积极投入研发实现产品升级。2016年,杉杉能源和当升科技正极材料研发投入金额分别为1.4亿元、0.74亿元,占营业收入比重分别为5.46%、5.53%,正处于高研发投入阶段。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。