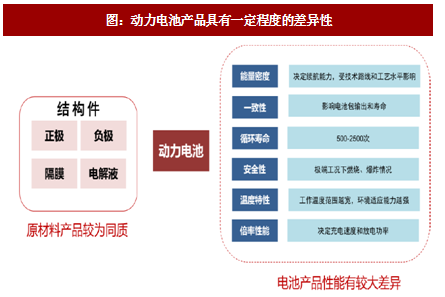

动力电池是新能源汽车的核心,动力电池系统的能量密度、比功率、充放电效率以及稳定性、成本是新能源汽车发展的关键。动力电池并不直接面向消费端,电池企业唯一的差异化战略就是提供质量更可靠、成本更具竞争力、电池性能更好的产品,从而进入下游汽车的供应链。电池企业间的技术壁垒、成本优势(取决于规模、技术与产业链布局)与客户壁垒,形成了动力电池行业的主要护城河。

电池原材料是单一品,不同供应商的产品并无太大差异,企业竞争力主要是成本、工艺能力。动力电池是各种材料的集成品,不止在外形结构和技术路线有多种组合,同一类产品也差异巨大。原材料、生产设备、工艺、配方、管理等每一个环节的细微差距积累起来,造成了优质电池和普通电池难以逾越的鸿沟。在当前各家厂商技术和产品性能有一定差距的情况下,领先的龙头电池企业可以迅速确立并不断巩固在行业内的优势,最终的结果是行业形成垄断或者寡头垄断格局,下游整车的电池供应被少数企业把持,中小企业在竞争中逐渐出局。

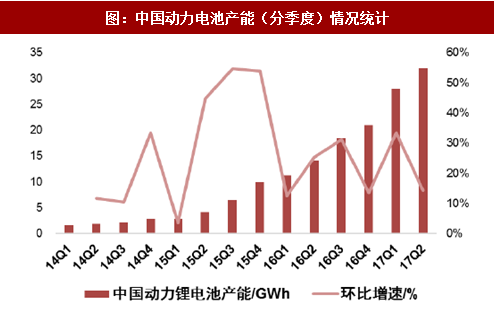

中国的锂电池行业起步较早,但在2014年以前锂电池主要用于消费电子行业,动力电池的产能相对有效。2014年国内新能源汽车行业的快速爆发极大地刺激了电池厂商和新进入者扩产的动力。从2014年下半年起,动力电池季度产能环比复合增速达到25%,单季产能从2014年1季度1.7GWh增加到2017年上半年的32GWh。

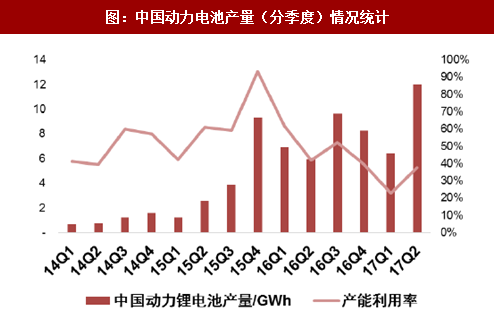

2016年和2017年新能源汽车产销情况连续不达预期,动力电池装机增速显著趋缓,目前动力电池的产能过剩局面已经形成,产能利用率从高峰时的接近100%回落至不足40%,随着新产能的继续投放,到2017年底国内电池产能可能已达100-200GWh,预计动力电池的产能利用率将持续维持在低位。

参考观研天下发布《2018-2023年中国动力电池产业市场现状规划调查与投资前景趋势研究报告》

3、阶段性过剩:扩产周期与需求增长错配,当前供给大于需求,但小于远景需求

尽管目前处于过剩局面,但龙头企业可以通过规模优势降低成本绑定客户,从而提高产能利用率进一步降低成本,实现正反馈循环,以获取更多份额等待行业拐点到来;此外,动力电池扩产周期约2-3年,且呈现脉冲式增长的特点,新能源汽车的需求却是以比较稳定的状态持续增长,电池企业提前储备后产能等待需求爆发也是合理决策。

厂商的产能利用率开始显著分化。截止到2017年6月,国内动力电池的综合产能利用率约31%,其中CATL的产能利用率仍然高达94%以上,比亚迪、沃特玛、国轩高科等巨头的产能利用率也都维持在40%以上,中航锂电、比克电池以及亿纬锂能等二线及以下供应商的产能利用率已滑落至平均线以下。预计随着2017年产能的陆续集中投放,产业内产能利用率的分化将不断加剧,伴随而来的是电池企业盈利能力的全面分化,盈利较差甚至亏损的中小厂商将加速出局。

中小厂商扩产进度放缓。2017年是动力电池产能集中投放的重要年份,2018年之后动力电池企业的扩产进度逐渐分化,中小企业的扩产预期减弱,由于市场份额在快速向龙头集中,中小企业的产能逐渐成为无效产能,因此总体而言,龙头企业的产能可能成为格局稳定之后的实际有效供给。

中长期看,动力电池的长远需求在1000GWh以上,据彭博新能源财经估计,全球动力电池的总需求将从2016年的21GWh增长到2030年的1300GWh,15年内复合增速达35%,因此行业内的龙头企业还有很大的扩产空间。

此外,储能业务稳步成长,将成为消化锂离子电池过剩产能的重要去向。尽管储能电池技术种类多样,但锂离子电池被认为是最具前景的技术,目前的主要障碍在于锂电池较高的成本。根据储能技术的市场需求,锂电池成本降至0.9元/Wh时即具备应用价值。未来几年动力电池的价格仍将持续走低,尤其是过剩比较严重的磷酸铁锂电池价格下行空间和压力都较大,一旦储能市场被打开,目前产能过剩的局面将迅速得到缓解乃至扭转。

4、结构性过剩:磷酸铁锂过剩,高端三元不足

截止到2016年年底,我国动力电池总产能约63GWh,其中三元电池产能25.5GWh,占比约40%,这一比例到2017年有望提升至47%。然而,随着下游需求动能切换的完成,乘用车销量占比提升带来旺盛的三元电池需求,主要厂商目前在三元电池的产能布局仍有不足。

从2017年前四批的乘用车配套情况来看,主流动力锂电池的下游配套集中度较低,CATL(15%)位居第一,比亚迪(11%)、孚能科技(7%)、国轩高科(5%)和普莱德(5%)位列其次。总体来看,三元动力锂电池市场快速扩张,乘用车配套领域当前占比较低,电池配套也相对分散,三元电池企业可以通过提高产品性能,加大下游市场开拓,因此,高速增长的三元锂电的市场格局仍有待观察。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。