1、导入期向成长期切换,短期看政策,中长期看“平价”

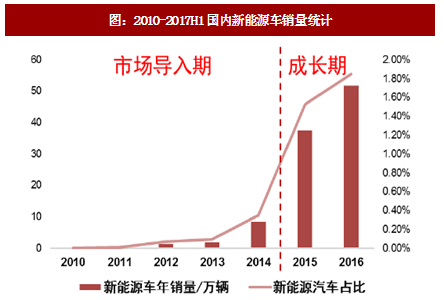

中国新能源汽车产业经过十几年三个阶段的示范推广,目前已基本完成市场导入。其中,2003-2008年为技术验证与科技示范工程阶段,标志性事件是在北京奥运会上开展的全球最大规模的奥运会新能源汽车示范运行,共投入595辆节能与新能源汽,累计行驶371.4万km,载客441.7万人次;第二阶段为2009-2012年的第一期“十城千辆”新能源汽车推广工程,在此期间在25个试点城市开展的新能源汽车规模化示范运行,总共推广新能源汽车2.7万辆;第三阶段为2013-2015年的第二期“十城千辆”示范工程,2015年中国新能源汽车销量达到33万辆,在新增汽车销售中的占比首次突破1%,在当年全球销售新能源汽车的占比超过50%,中国首次超过美国销量居全球第一,累计推广新能源汽车接近50万辆。至此,中国新能源汽车产业的发展出现了不可逆转的拐点,导入期基本结束,2015年我国新能源汽车的销量已经超过汽车总销量的1.5%,2016年超过1.8%,2017年前11月份占比达到2.8%,未来仍将进一步增长。

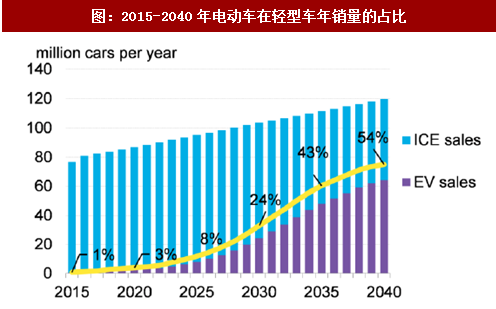

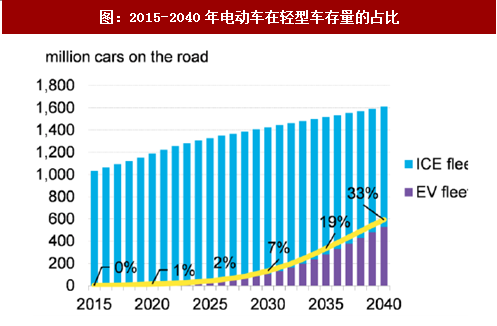

然而,目前新能源汽车的成本仍然较传统燃油车高出不少,产业的发展仍离不开政策的扶持。一般认为,到2020年动力电池系统的总成本有望降到1元/Wh以下,接近新能源车的拥有成本与传统燃油车“平价”的临界点,新能源汽车行业将真正具备市场竞争力,从而快速替代传统燃油车的市场份额;在2025年之后,全球范围内新能源汽车的购置成本逐渐低于传统燃油车,新能源汽车进入加速替代期。根据彭博新能源财经的研究,到2030年新能源汽车在轻型车年销量的占比达到24%,存量轻型车中的占比达到7%,这两个比例在2040年分别达到54%和33%。

动力电池的需求直接取决于新能源汽车的产销情况,由于目前新能源汽车的成本仍然较传统燃油车高出不少,产业的发展仍离不开政策的扶持,因此国家政策是当前影响动力电池需求的核心因素。国家政策对于动力电池行业的影响主要体现在如下方面,总量方面,政策制定的发展目标直接决定了动力电池的需求,如各国制定的新能源汽车规划目标基本决定了全球动力电池的总需求;结构方面,政策对于不同车型的补贴差异将引导不同类型动力电池产能的布局,例如2017年商用车补贴水平的大幅退坡直接导致安全性高而能量密度较低的磷酸铁锂电池出货量锐减。

参考观研天下发布《2018-2023年中国新能源行业市场竞争现状分析及投资方向评估分析报告》

2017年4月6日,工信部发布了《汽车产业中长期发展规划》,明确提出到2020年我国新能源汽车年产量将达到200万辆,以及到2025年我国新能源汽车销量占总销量的比例达到20%以上的发展目标,意味着到2020年国内动力电池的需求将达到130GWh,2017-2020年的复合增速达到45%左右;步入中长期,电动车由于其综合优势必将在汽车销量中占据主要位置,销量真正爆发的时点取决于电动车的续航里程、持有成本等,其中最核心因素是电动车与燃油车在持有成本上的“平价”。中长期内,动力电池的实际需求取决于新能源汽车渗透率提升的速度,按我国一年汽车销量3000万辆计,电动车平均带电量60kWh,电动车的渗透率每提升1个百分点,即带动动力电池需求增加18GWh。

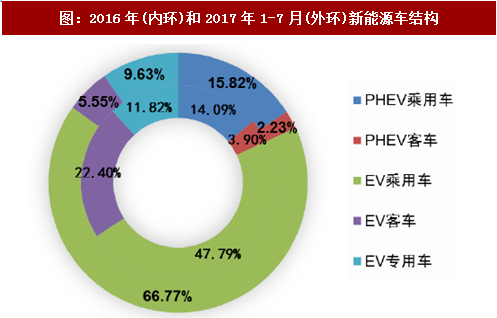

2、2017年完成动能切换,乘用车成需求主力

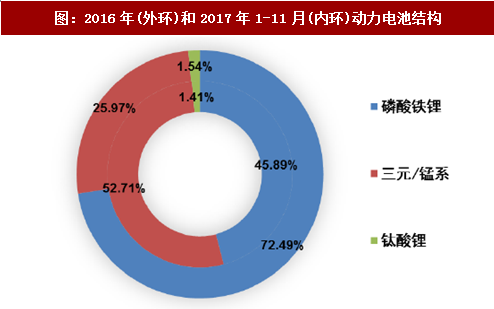

今年以来,由于商用车补贴大幅度退坡,我国新能源车市场的增量迅速由商用车切换至乘用车。据真锂研究的统计,前7个月,乘用车、商用车和专用车的销售占比分别为82.6%,7.8%和9.6%,较2016年的份额分别增加20.7、-18.5和-2.2个百分点。由于乘用车和专用车对电池的能量比要求更高,这两类车型使用的电池以三元和锰系为主,商用车则出于安全性的考虑以铁锂电池为主,安全性能更高、能量密度更低的钛酸锂电池也有所应用。受此影响,三元/锰系电池的出货量占比在今年前11月份累计达到52.71%,铁锂电池和钛酸锂电池的占比分别为45.89%和1.41%,较2016年之前的电池出货结构发生了根本性的变化。

预计2017年新能源汽车销量仍有望实现40%左右的增长,从2016年50.7万辆增长至70万辆以上,但由于带电量最大的商用车销量锐减,导致全年动力电池装机量较2016年总体持平,即电池出货总量约30GWh。2018年以后,未来动力电池的出货增加主要来自乘用车销量的推动,预计2018-2020年动力电池需求将保持30-40%的速度持续增长。技术路线方面,三元电池目前在乘用车中占据绝大多数,在客车中的使用禁令也有望解除,三元电池将取代磷酸铁锂电池成为动力电池出货的主流。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。