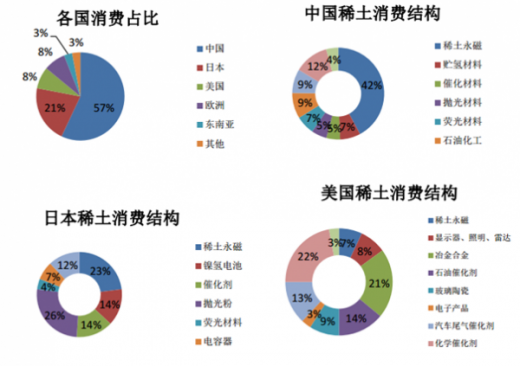

从各国的消费结构看,中国最大的稀土消费领域是永磁材料,占比42%;日本最大的稀土消费领域是应用于下游电子行业的抛光粉,占比26%;美国消费稀土最多的领域是催化剂,占比22%。

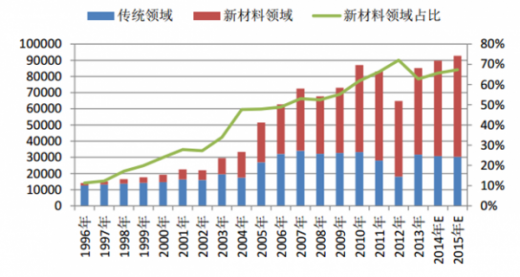

一般将稀土的应用分为两部分:传统领域应用和新材料领域应用。随着科技进步,高新技术领域对新材料的需求不断增长,稀土在新材料中的应用范围不断拓展,用量也不断增加。预计2015年,全国稀土消费量已经达到9.4万吨,同比增加3.4%,新材料领域的应用量达到6.3万吨,占消费总量的68%。

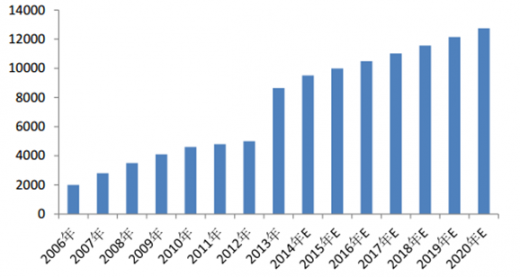

2006年-2015年,我国稀土消费量年均增速为5%,预计受新材料需求的拉动,我国稀土消费量仍将呈现稳步增长的态势。

1、永磁材料是拉动稀土需求的最大引擎

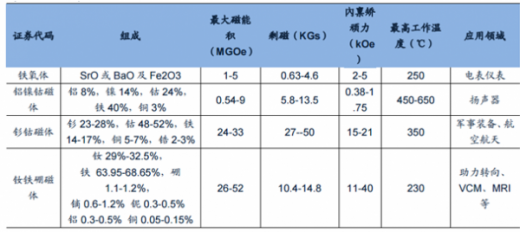

稀土永磁材料自问世以来经历了三代的发展:SmCo5-- Sm2Co17—NdFeB。稀土永磁材料是现在已知的综合性能最高的一种永磁材料,它比九十世纪使用的磁钢的磁性能高100多倍,比铁氧体、铝镍钴性能优越得多。稀土永磁分钐钴(SmCo)永磁体和钕铁硼(NdFeB)永磁体。

对比可以发现,SmCo磁体的磁能积在15--30MGOe之间,NdFeB系磁体的磁能积在27--50MGOe之间,被称为“永磁王”,是目前磁性最高的永磁材料。钐钴永磁体,尽管其磁性能优异,但含有储量稀少的稀土金属钐和稀缺、昂贵的战略金属钴,因此,它的发展受到了很大的限制,主要应用于军事领域。

在钕铁硼永磁体的的制造过程中,经常需要添加2-3%的少量镝铽元素,以提高磁体的娇顽力等性能,但由于金属镝铽的比较稀缺,单价较高,在钕铁硼中的成本占比较高,因此降低重稀土镝铽在钕铁硼中的用量成为行业技术发展方向,由于其在改良钕铁硼内禀矫顽力性能的不可或缺性,未来智能降低其用量而无法取代。

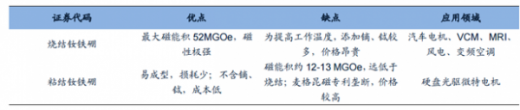

按照目前成熟的制备方法分类,钕铁硼永磁材料主要分为烧结和粘结两种。

烧结钕铁硼和粘结钕铁硼的对比及应用领域

参考观研天下发布《2017-2022年中国稀土市场运营态势与投资方法研究报告》

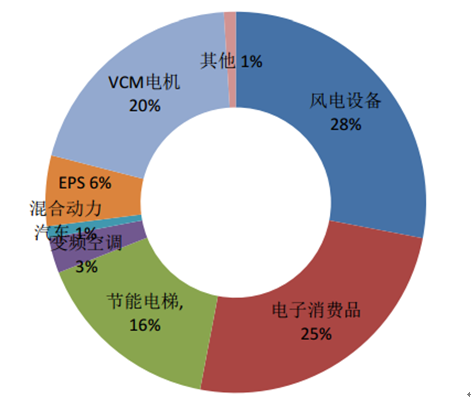

烧结钕铁硼采用的是粉末冶金工艺,熔炼后的合金制成粉末并在磁场中压制而成,主要应用于新能源汽车电机、风能发电、变频空调等领域;粘结钕铁硼是用稀土永磁粉末和粘结剂按一定的比例混合后,用模压、注射、挤出、延压等成型方法制成的,其制备工艺简单、形状自由度大、不许后加工、重稀土含量少成本低等特点,主要用于计算机硬盘光驱、微特电机等领域。

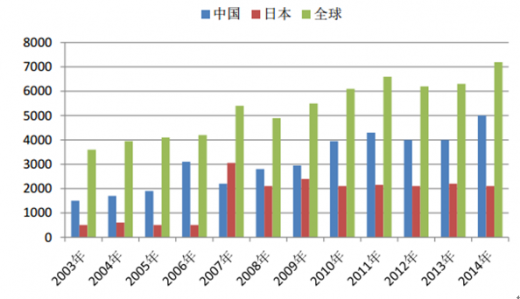

2014年全球烧结钕铁硼产量达到11.4万吨,粘结钕铁硼产量达到7200吨,产量主要集中在中国和日本,其中中国烧结钕铁硼总产量达到10.4万吨,粘结钕铁硼产量达到5000吨,产量占全球产量的90%以上,成为钕铁硼磁体第一生产大国。但我国的钕铁硼磁体大多属于中低档产品,产值仅占全球的60%左右。

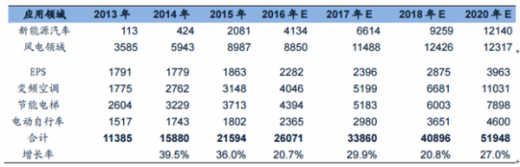

在低碳经济席卷全球的趋势下,各国逐渐将保护环境、低碳排放作为科技发展的关键目前。随着新能源汽车、风力发电、节能家电等低碳经济产业的发展,钕铁硼的需求量将稳步增长,预计到2020年钕铁硼的需求量将达到5.2万吨,基本保持每年30%的增速。

2、受益电子行业发展,稀土抛光粉需求稳步增长

稀土抛光粉主要是指铈基抛光粉,具有抛光效率高、粒度均一、硬度适中、抛光质量好等优点,故比其他抛光粉(如Fe2O3红粉)的使用效果佳,而被人们称为"抛光粉之王"。稀土抛光粉广泛应用于液晶玻璃、显示屏、光学器件、电子元件的抛光。

铈基抛光粉的主要成分是氧化铈(铈氟氧化物),根据氧化铈含量的不同将其划分为高铈抛光粉、中铈抛光粉和低铈抛光粉。

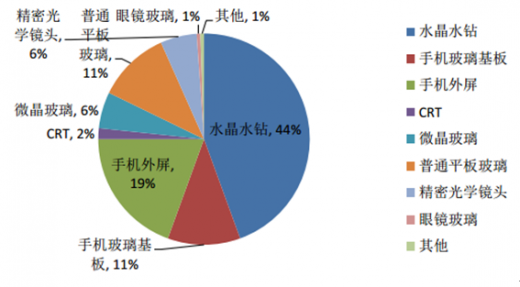

国外抛光粉生产厂家主要集中在日本、法国、美国、英国和韩国,其中以日本为最多,主要应用于电脑硬盘、大尺寸显示玻璃等高端领域。我国是稀土抛光粉最大的生产国和消费国,消费量占比超过60%,但主要集中于中低端的水晶水钻、手机及平板玻璃基板及外屏等领域。

2010年以来,随着市场升温和国家对稀土产业政策的调控,稀土抛光粉企业数量迅速增多,产能迅速扩张,据中国稀土行业协会统计,2015年稀土抛光粉产能约为6 万多吨,但其年需求量仅不到2 万吨,产能利用率也仅为30% 左右。随着电子消费需求的拉动以及稀土价格长期低位,抛光粉的需求有望保持5-10%的年均增速,预计到2020年抛光粉的稀土REO消费量将达到1.28万吨。

3、能源和环保消费推动催化材料需求增速平稳

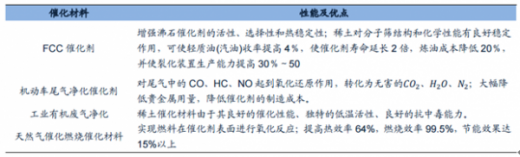

稀土催化材料主要包括分子稀土催化材料、钙钛矿稀土催化材料、铈锆固溶体助催化材料等,应用于石油催化裂化(FCC催化剂)、机动车尾气净化、工业有机废气净化、催化燃烧和固体氧化物燃料电池等方面,主要使用镧、铈、镨、钕等轻稀土元素。其中,FCC催化剂和机动车尾气净化催化剂的应用占比90%以上。

目前全球石油裂化催化剂(FCC催化剂)每年产量约110万吨,稀土含量约3%,稀土需求量为3万多吨,主要是镧铈为主的轻稀土。其中中国产量约20万吨,稀土用量约6000吨。由于我国目前大部分催化材料应用于石油裂化催化领域,按照目前催化材料每年8%-10%的增速,预计到2020年我国石油裂化催化剂的稀土用量将达到9500吨。 由于汽车尾气净化催化剂技术主要被德国BASF、英国Johnson Matthey、比利时Umicore等国外巨头垄断,市场占比达到90%以上,国内企业仅有少量供货。2012年全球汽车尾气催化净化器产量1.53亿套,稀土用量约6500吨,预计2015年汽车尾气催化净化器产量为1.7亿套,稀土用量7200吨,按照年均2%-3%的增速,到2020年稀土REO的用量将达到8000吨。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。