1、 装机迎来结构性调整,2018年增量来自分布式

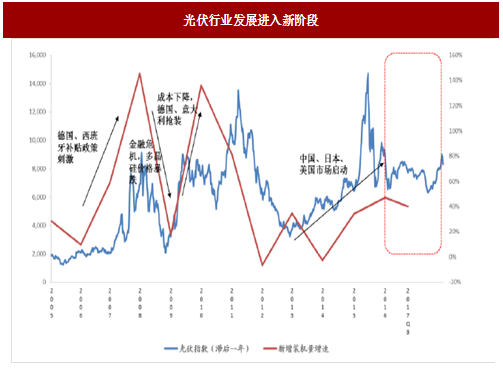

光伏行业经历之前三波大周期后进入长期稳定健康发展的新阶段,行业周期性逐步消失,补贴退坡带来的影响减弱。行业发展的驱动因素也由依靠政策、补贴驱动逐步向全生命周期成本降低和用户需求驱动。具体表现为三点:(1)政策导向:从今年6月份以后,行业已经自行开启了去补贴的发展路径;(2)需求变化:从地面电站转向分布式;(3)行业集中度提升,龙头继续分化。

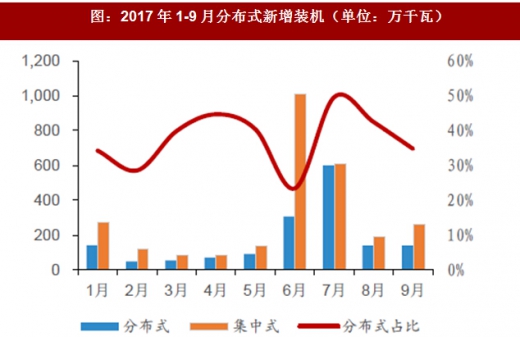

在西北地区光伏限电、补贴拖欠严重的大背景下,分布式光伏的贴近用电侧,不限电,补贴及时的特点在2017年显示出强大的新引力。2016年光伏发电新增装机量34.54GW,其中分布式光伏4.24GW,占12.3%,同比增长2倍;2017年前三季度新增光伏装机量42GW,其中分布式同比增长300%。

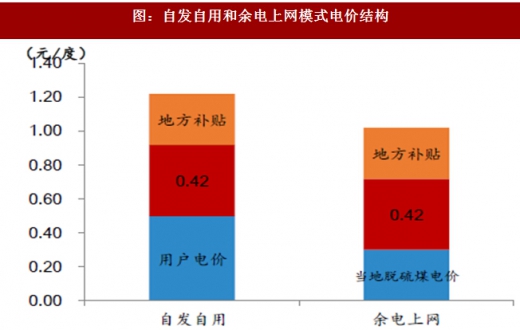

分布式光伏仍将保持快速增长,行业对补贴调整预期充分。近年来地面电站补贴维持每年下降0.1元/kWh的节奏,分布式光伏已经逾两年没有进行调整,投资回报率随着系统成本的下降,优势越发凸显。我们预计明年分布式补贴下调0.1-0.12元/kWh,在补贴下调幅度和时点最终落地时,行业有望引来新一轮增长。

补贴退坡就规模及紧迫性而言,分布式光伏相比地面电站对行业的冲击性相对较小。而地面电站可能迎来补贴退坡机制的调整,相比补贴电价下调的幅度,行业更关心补贴下调的时间节点。行业的稳定发展依赖补贴的平稳过渡,而降本增效,尽快实现平价上网仍是行业未来发展的核心驱动力。

2、 把握高效电池行业新亮点,单晶perc+半片或成主流

预计到今年年底,我国光伏累计装机规模将达到120GW。“630”抢装后,能源局下达“十三五”光伏电站规模,2020 年规划并网目标168.5GW(不包含扶贫、户用等)。

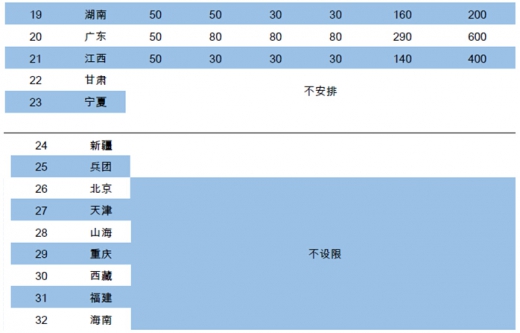

能源局本次发布17-20年合计4年规模指标,托底17-20年分别22.4 GW、21.9 GW、21.1 GW、21.1GW,打消市场对指标减少及行业装机下滑的顾虑,充分保障“十三五”期间光伏增长的可持续性。实际装机在规划基础上仍存在三个增量因素:第一是不设限项目,主要包括屋顶分布式、地面自发自用的分布式电站;第二来自不设限地区,如村级扶贫电站、跨省区输电通道配套建设的光伏电站;另外第三年来自每年的增补指标,年均超过2GW。在分布式下调的预期下,今年有望达到48-50GW的装机量;2018年预计新增装机45-53GW,2019年预计新增装机50-58GW,中间变化主要来自分布式光伏电站。

去年以来单晶成本快速下降,价格一度跟随多晶,带来单晶需求急剧上涨。替代趋势明显,预计单晶市场份额有望突破35%。而随着多晶金刚线切割及黑硅等技术多晶硅片的成本下降提供了巨大空间,短期内对单晶市场形成冲击。单多晶价格站一触即发,而围绕成本与效率的追赶效应也加进一步加速平价上网时点的到来。

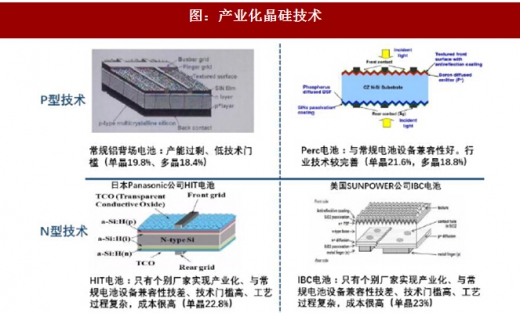

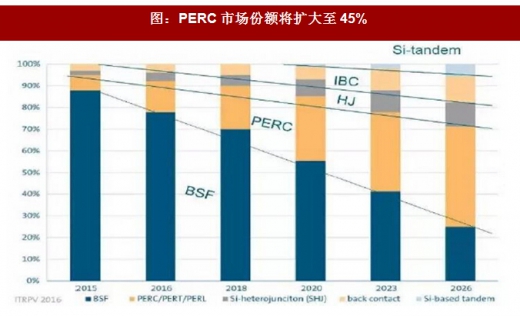

PERC技术是近年来最具性价比的效率提升手段。与常规电池产线兼容性高,产线改造成本低,效率提升明显。目前单晶perc有效产能超过10GW,目前多数尚未完全释放。随着分布式电站及户用光伏的崛起,高效光伏产品在面积有限的分布式电站领域优势凸显。功率高、多发电等特性不仅可以节省后端安装、辅材等成本从而降低系统造价,而且还能获得更高的电费收益。因此效率更高的单晶产品将拥有更强的市场竞争力。在单晶产能急剧扩张的背景下,高效电池厂商也将采取更加激进的价格策略。我们预计2018年单晶perc与单晶硅片价差将进一步缩小,龙头厂商将实现与市场主流多晶硅片同价的形式来促进单晶perc市占率的不断提升。

半片技术作为组件端的封装技术,在降低隐裂、提高整体效率的基础上,对于组件设备端再投资门槛降低。高效单晶的强势崛起也将推动半片技术在单、多晶组件端的大范围推广。行业将关注组件功率在电站生命周期的稳定性和衰减率,保证投资回报的稳定性。推荐关注单晶电池龙头隆基股份,率先实现N型双面量产的分布式龙头林洋能源。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。