供给端:陕京四线11月有望投产输气,供给量大幅增加

京津冀地区天然气供给端由气源型管道和周边油气田组成。气源型管道主要包括为陕京一线、陕京二线、陕京三线、永唐秦线、克什克腾旗煤制气管线和应张线。陕京系统和克旗煤制气主供给北京,中途会拆分部分天然气供给河北和天津,应张线供给张家口。

参考观研天下相关发布的《2018-2023年中国天然气行业发展现状分析与未来发展商机战略评估报告》

周边油气田有三个,分别为华北油气田、冀东油气田、大港油气田,主供北京。根据我们的测算,已建成的气源型管道每年可向京津冀地区输送天然气525亿方,华北油气田、冀东油气田、大港油气田三个附近的油气田每年可输送22.7亿方,合计供给能力547.7亿方,折合单日设计供给能力为1.56亿方。当下游需求增加时,上游油气商可通过增加长输管道压缩机组压力,使得管道气单日输送能力增加至正常水平的1.2倍,在此基础上,可测算得京津冀地区单日最高供给能力可达1.86亿方。

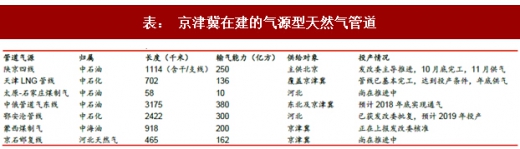

京津冀管道建设是我国油气管道建设重点。根据《能源发展“十三五”规划》、《天然气发展“十三五”规划》等公开信息,我们测算得到,截止2016年底京津冀地区建成的天然气干线管道超过8500公里,年设计输气能力超过1000亿方。此外,京津冀地区在建天然气干线管道超过8000公里,年设计输气能力超过1300亿方,主要包括中石油所属的陕京四线、太原-石家庄煤层气管线、中俄东线,中石化所属的鄂尔多斯-安平-沧州管线、中海油所属的蒙西煤制气管线、河北天然气所属的京石邯复线,此外还有一条输气干线尚处于保密状态,公开信息未给予披露。

天津LNG项目年供气达到136亿方,将进一步提升京津冀天然气保供能力。天津LNG项目由码头及陆域形成工程、接收站工程、输气干线工程三部分组成,根据天津日报2017年6月5日报道,该项目工程部分已于2017年上半年基本完成,进入投产准备阶段。其中输气干线工程全长580km,横跨天津市、唐山市、沧州市、德州市、滨州市和淄博市,共六个标段。管道起始于天津液化天然气接收站,北至河北省唐山市唐山末站,南至山东省滨州市邹平末站,项目建成后,每年可向京津冀地区供气136亿方。

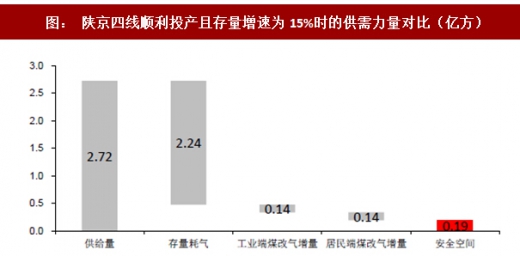

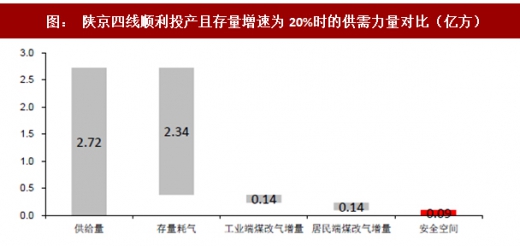

陕京四线投产预计将使单日最大供气量增加约0.86亿方,达到2.72亿方左右。我们分别考虑了陕京四线和天津LNG项目未投产、仅陕京四线投产、陕京四线和天津LNG项目皆投产三种情况,并测算出对应的供给能力。当陕京四线和天津LNG项目未投产时,京津冀地区单日最大供气量约为1.86亿方;仅有陕京四线投产时,京津冀地区单日最大供气量增加约0.86亿方,达到2.72亿方左右;当陕京四线和天津LNG项目皆投产时,京津冀地区单日最大供气量进一步攀升至约3.19亿方。

LNG涨价明显,为采暖季到来+煤改气政策落地+线上交易等多因素共振所致。9月份以来,我国LNG市场价持续走高,从8月31日至10月24日,LNG市场价已经增长34.54%,攀升至4209.80元/吨的阶段性高位,涨幅也是自2013年以来的最高水平。我们认为,LNG价格走高的驱动因素主要可归纳为三个,其中既有近年的共性因素,也有今年独有的原因。

其次,2017年上海石油天然气交易中心投入运营,越来越多的天然气合同进入线上交易。与往年不同,中石油等天然气主要供应商将大量的天然气放到交易中心参与交易,相应的减少了对部分管道气客户的供应量,致使这些客户不得不参与线上交易竞价。线上交易的一大特点就是非常市场化,在各地进入采暖高峰期燃气需求大增的背景下,各个交易商为保证自身燃气供应,通过提高报价以获得燃气供应的动机较强。

此外,煤改气政策不断落地,北方需求量进一步增加。煤改气政策旨在促使部分工业燃煤锅炉改用燃气,农村燃煤散户也改用燃气,驱动能源消费结构向天然气倾斜。

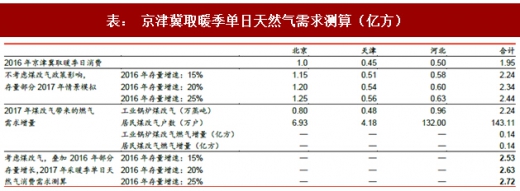

采暖季京津冀单日燃气需求约为2.53-2.72亿方,煤改气政策的影响没有直观感觉那么大。我们对京津冀燃气需求的测算采用两步法:第一步,分析未参与煤改气的存量部分,以2016年京津冀单日耗气量为基础,采用情景假设,测算存量部分2017年采暖季单日耗气量,数据显示,当设定增速分别为15%、20%、25%时,京津冀采暖季单日耗气量约为2.24亿方、2.34亿方、2.44亿方;第二步,分析2017年参与煤改气的工业端和民用端带来的燃气需求增量,经过测算,煤改气带来的燃气需求增量为0.28亿方。综合上述两步来看,2017年京津冀采暖季单日燃气需求为约2.53亿方-2.72亿方。

供需力量对比:陕京四线能否顺利投产决定京津冀是否会发生气荒

分析结果:从需求端来看,京津冀采暖季单日天然气消费预计为2.53亿方-2.72亿方;从供给端来看,如果不考虑陕京四线,京津冀最大单日供气能力预计为1.86亿方左右;如果陕京四线11月顺利投产供气,则京津冀单日最大供气能力预计大幅跃升至2.72亿方左右,可以保障京津冀燃气需求;如果陕京四线11月顺利投产供气,同时天津LNG项目在年内也能投产供气,则京津冀单日最大供气能力预计将进一步增加至3.19亿方左右,保供能力进一步提升。

不考虑通过陆路、海路运输的LNG气源以及地下储气系统等因素,假设陕京四线顺利投产,同时存量部分2017年增速为15%,叠加落实煤改气政策带来的燃气需求增加,预计京津冀地区天然气单日最大供给量将比单日需求量多0.19亿方左右。

从上述供需对比来看,我们认为陕京四线能否顺利投产是决定京津冀会否发生气荒的关键,如果能顺利投产,京津冀地区大概率不会闹气荒。从政府层面看,根据国家发改委官网和中国能源报消息,发改委要求中石油在2017年10月底建成陕京四线,中石化要在年底前实现天津LNG接收站投用。从项目进度来看,根据北京市重大项目建设指挥办公室披露的消息,10月29日陕京四线最后一处连头焊接完成,陕京四线天然气管道(北京段)干线工程贯通,按期完工并达到注氮投产条件,预计11月开始输气。此外,根据天津开发区管委会披露的消息,天津LNG项目则已具备投产条件,原计划5月投产,但涉及到港口中海油海底管道的问题,不得不推迟投产,目前发改委居中协调,年内也将有望投产供气。从上述分析来看,我们认为2017年采暖季京津冀发生气荒的情况概率较低。

资料来源:观研天下整理,转载请注明出处。(ww)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。