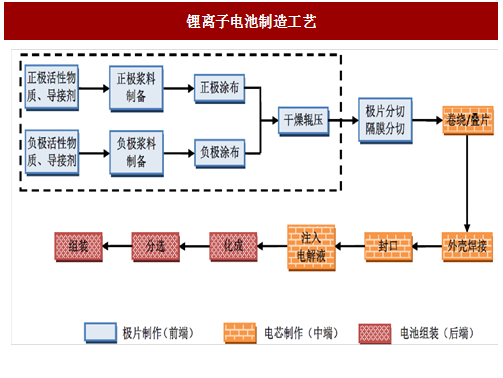

锂离子电池的制造流程可分为极片制作、电芯(电池单体)制作和电池组装3 个工序,各个工序需要特定的生产设备。其中,最前端工艺电极制片的制造包括对于正极片和负极片制作,主要环节包括配料、搅拌、涂布、辊压、分切和极耳等步骤。由于电极片的好坏直接决定了电池整体的性能,因此电极制片是锂离子电池制造的关键工艺。

按照锂离子电池的制造生产流程,锂电设备主要可以分为前端设备、中端设备和后端设备。

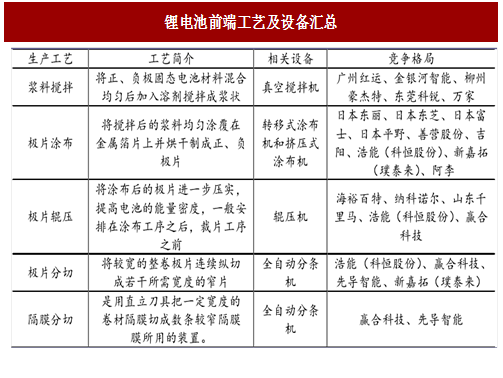

前端设备主要是指电极制片工序中所需要的真空搅拌机、涂布机、辊压机和自动分切机等。由于极片的重要性,前端设备要求非常高,类似于涂布是指将搅拌后的浆料均匀涂覆在金属箔片上并烘干制成正、负极片,涂布工艺对于精度要求较高,要求厚度精确到3μm以下,极片分切是指将较宽的整卷极片连续纵切成若干所需宽度的窄片,这段工艺要需要保证切片表面无任何毛刺,否则会后续工艺中产生枝晶刺破隔膜。因此,前端设备是电池制造的核心设备,是产品是否达标的关键。正是由于前端设备对电芯的性能影响较大,目前主要为进口设备居多,国产设备在技术上存在差距,包括在效率、精度、稳定性等方面,比如目前每台价值上千万的高端涂布机仍然大量依赖进口。

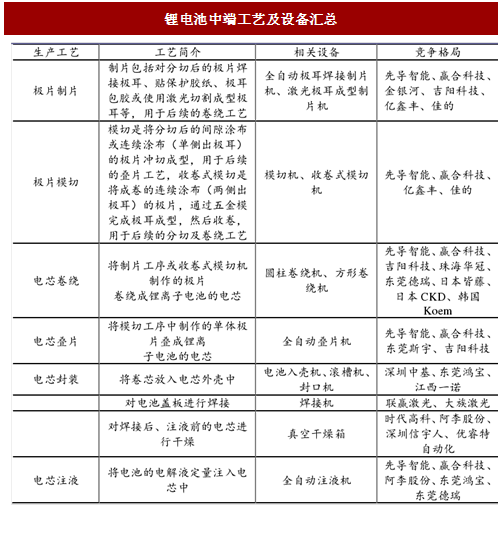

中端设备主要覆盖电芯装配工序,主要包括激光极耳成型制片机、自动模切机、卷绕机或叠片机、电芯入壳机、注液机以及封口焊接等设备。中段设备国产设备正替代进口,部分国产设备已经可与进口产品进行比较。原有设备自动化率正在提升,正处于半自动到单体全自动的转型期,比如卷绕机等,先导智能已进入国际第一梯队。由于性价比优势,大部分电池生产厂家会选择国产设备,但是规模较大的电池厂家,如比亚迪、CATL等,仍会部分向日韩进口。

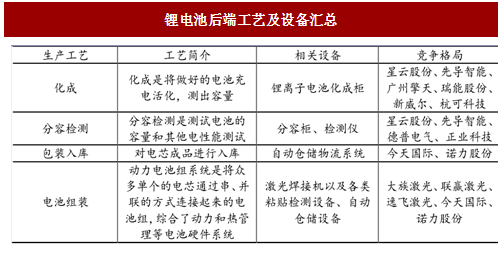

后端设备主要覆盖电芯激活化成、分容检测以及组装成电池组等工艺。

相对而言,中后端设备如入壳、封口、检测等机器相对简单,技术要求不高。对于后端设备,国内外差距较小,国产化程度极高(化成分容检测设备的国产率已超过 90%,正业科技的检测设备逐步实现出口,松下等海外电池巨头进行采购),更多竞争集中在国内品牌之间。

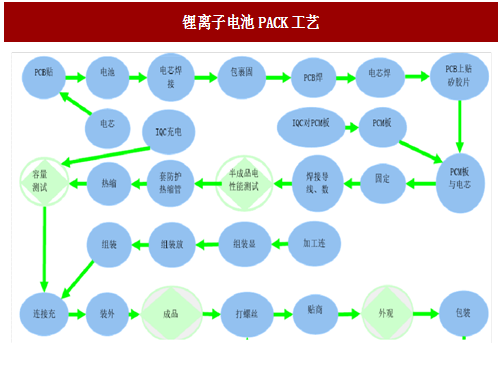

最后是电池打包成组,即PACK工艺,由于涉及汽车领域,对于技术与自动化要求更高,动力电池PACK相较于消费电子电池的自动化程度要求更高。但是电池P ACK组装过程包括了贴片、电池焊接、固定、检测等多个环节,相对于电池制造的其他环节,难以实现完全的自动化,因此属于劳动密集型的产业,这也是亚洲之所以成为全球电池PACK组装基地的重要原因。

参考中国报告网发布《2018-2023年中国锂电设备产业市场现状规划调查与未来发展方向研究报告》

目前国内市场上从事动力电池系统PACK设计、研发、生产、销售与服务的企业主要有三种类型:第一种是本身主营生产电芯的公司,动力电池系统PACK为公司的一类附属服务业务;第二种是主营业务为新能源汽车生产和销售的厂商,动力电池系统PACK为其上游配套产品。第三种是专业从事BMS设计、生产和动力电池系统PACK的企业。目前约60%以上的电池系统PACK由电芯生产企业自己完成,剩余约40%由整车厂和专业的第三方电池系统PACK公司完成。未来,随着专业化分工和对技术要求的提高,掌握大量定制化技术的专业第三方PACK服务公司将在竞争中具有优势,动力电池产业链上电芯厂商与模组厂商专业化分工趋势在日渐清晰,未来五年,类似于普莱德这种专业第三方PACK企业所占电池系统PACK市场比重将达40%以上。

从价值量上来看,锂电池前道、中道、后道设备占比分别为 50%、30%、20%。中道设备占比 20%左右。目前如果是国产线,达到1Gw对应约3-5亿左右的设备投入,前道设备占比达到1.5-2.5 亿。而如果电池材料由磷酸铁锂变为三元材料后,由于三元材料的活性较强,对设备尤其是前道设备要求大幅提升(前段设备特别是高端涂布机是行业中的重大难点,目前先导智能正在研发涂布机),前道设备价值量占比会有所提升,将有望达到占整线总产值的50%以上。

锂电设备行业2017-2020年市场需求为161亿、235亿、273亿和416 亿,CAGR为36.38%。根据我们之前对于国内、海外的测算,到2020年整体动力锂电池市场需求将会达到200Gwh。

为测算锂电设备的市场空间,假设:

(1)考虑到目前供给增长的速度远快于需求,我们假设2017-2020年锂电厂平均产能利用率约为60%.65%、70%、70%。

(2)在2017-2020年,1Gwh锂电产能对应的设备投资额分别为5亿、5亿、4.8亿和4.5亿;

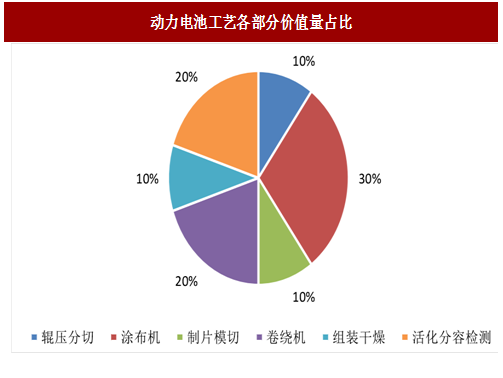

(3)将锂电池生产工艺简单分为搅拌涂布、辊压分切、模切制片、卷绕/叠片、组装干燥、化成分容检测六个生产环节(不包含PACK生产),各环节对应设备投资占比分别为30%、10%、10%、 20%、10%、20%。

(4)暂不考虑储能需求的影响。

通过测算可以得到,2017~2020年,全球动力锂电设备投资额分别为161亿、235亿、273亿和416亿,CAGR为36.38%;按照生产工艺细分来看,到2020年,上述6块不同工艺设备对应的市场空间分别为125亿、42亿、42亿、83亿、42亿、83亿。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。