根据华北地区大气污染治理政策的规划内容,煤改电主要应用于农村冬季供暖领域。煤改电的本质是用电力消费替代煤炭消费,是一种二次能源对一次能源的替代,产业发展主要受政策推动。从华北地区相关政策规划来看,目前煤改电主要应用于农村(包括城镇周边居民区)冬季供暖领域。2016年北京市在农村地区率先启动冬季供暖煤改电,随后,天津、河北、河南、山西、山东等也参照北京模式发展煤改电工程。

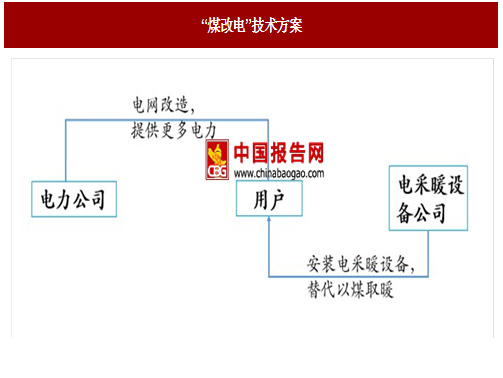

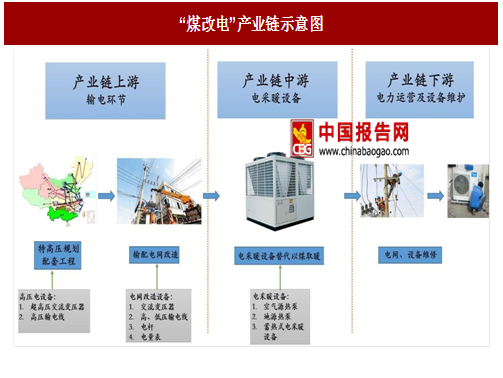

煤改电的技术路径分为三个环节:配套电力设施建设;电采暖设备;后期电力运营、采暖设备维护。

1) 配套电力设施建设。主要包括两个方面:一是省外电力输送。华北地区“煤改电”国家电网“十三五特高压规划”的相关工程,购买外省电力,例如北京京将依托国家电网公司特高压规划,新建“东、南、西、北”四个方向7个外受电通道,利用内蒙等地的电力。二是省内电网升级改造,满足电力输送要求。在安装电采暖设备后,农村地区的用电量会增大,为满足输送更多电力的需求,各省市电力公司将升级改造输、配电网,如新安装变压器、更换高低压导线,新增电力网络等。

2) 用电采暖设备替代之前的煤采暖设备。目前煤改电取暖设备主要以空气源热泵、蓄能式电采暖设备和地源热泵为主。

3) 后期电力、采暖设备维护。国家电网公司下属的各省市电力公司负责电力线路的维修和保养,而且为了方便农村用户后期能方便的购买电力,部分电力公司推出电力服务、维修、购买App。而在取暖设备后期维修方面,“煤改电”项目要求电采暖设备相关企业提供3-5年售后免费维修服务。

煤改电市场格局:电力市场垄断明显,电采暖设备竞争激烈

根据“煤改电”的技术路径内涵,可将“煤改电”产业链分为上、中、下游。其中产业链上游主要指输电环节,中游指电采暖设备替换原有煤采暖设备环节,下游指电力供应及设备维护环节。

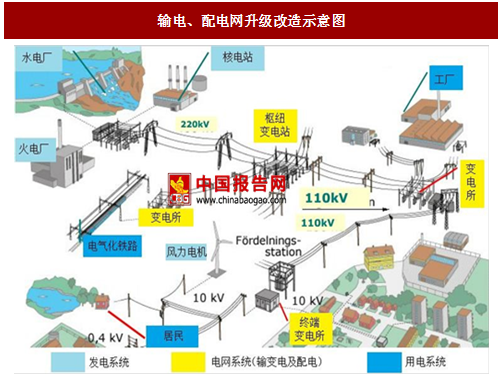

产业链上游:十三五特高压规划为华北“煤改电”保驾护航。电压一般分类为:

220或380伏为低压;3千伏至35千伏为中压;110千伏、220千伏为高压;330千伏、500千伏为超高压;700千伏、1000千伏为特高压。根据国家电网规划,“十三五”期间,在“四交五直”工程基础上,后续将分三批建设特高压工程。通过依托“十三五特高压规划”,华北地区能够更为便利地从外省购买电力,从而满足“煤改电”的电力供应需求。目前北京市已经建成北京东至顺义500千伏特高压配套工程,2016年夏天已经为北京多输送100万千瓦电力;而且正在修建北京东至通州500千伏配套工程,预计到2018年可为北京再多输送200万千瓦电力。从省内来看,各省市电力公司也通过升级改造省内输、配电网系统,以满足农村冬季采暖用电的需求。

参考中国报告网发布《2018-2023年中国可再生能源行业盈利现状及投资前景预测报告》

从设备端来看,特高压配套工程主要涉及安装超高压变压器,新架输电网络;在具体的省内电网改造中,需要新增或更换高压变压器,新增变电站,新架输电网络,更换用户电量表等。

上游竞争格局:电网升级改造工程处于电力公司垄断格局,具体工程配件市场则竞争较为充分。电力行业具备自然垄断特征,因此“煤改电”中涉及到的电力输送以及电网升级改造工程通常由国家电网公司或省级电力公司所垄断。但从具体的工程配件市场来看,如变压器、高低压电缆、电杆等,市场竞争则较为充分。

变压器:低端产能过剩,高端机遇明显。特高压规划配套的为特高压变压器;各省市“特高压”配套工程主要采用的是超高压变压器;省内电网改造则采用高压、中、低压变压器。特高压、超高压等高端变压器市场份额相对集中,主要为技术、资本实力雄厚的跨国电气巨头如东芝、ABB集团和西门子,以及具有先发优势的上市公司如保变电气、特变电工和中国西电、山东电力设备。而高压及以下等低端变压器由于技术含量相对较低,生产厂家众多,生产能力严重过剩。据工控资料网数据显示,目前我国变压器产能利用率仅为50%左右。

电缆:高端市场依赖进口,低端市场竞争激烈。电缆包括超高压电缆(220KV、500KV)、高压电缆(110KV及以上)、中低压电缆(35KV)。其中我国超高压电缆材料严重依赖进口,主要供应商为陶氏化学和北欧化工;高压电缆市场基本由一些大型公司占据,如青岛汉缆、远东电缆、中天科技、宝胜集团、无锡电缆、南洋电缆、浙江万马等;而中低压电力电缆由于产能严重过剩,市场竞争激烈。

在产业链中游中,电采暖设备主要有空气源热泵、地源热泵、蓄热式电采暖设备。其中蓄热式电采暖设备投资成本和维护费用相对较低,但能耗最高;空气源热泵和地源热泵能耗较低,但安装成本高,且施工较难。

据北京市农村工作委员会统计,2016年煤改电574个村19.9万户,其中空气源热泵15.1万户,占总改电户数的75.9%;地源热泵2139户,占总改电户数的1.07%;蓄能式电暖器4.43万户,占总改电户数的22.3%,其他电采暖设备1460户,占总改电户数的0.73%。由于北京是“煤改电”的龙头及示范区域,我们预计华北地区空气源热泵、地源热泵、蓄热式电暖器的市场占比会和北京市接近。

中游竞争格局:电采暖市场竞争激烈。2017年北京市共计13个区开展“煤改电”工作,其中11个区进行了招标。从中标结果来看,共涉及设备供应商近92家,且单个项目通常由多家厂商共同中标。我们认为,电采暖设备技术含量相对简单,市场准入门槛较低,参与者众多。同时“煤改电”主要应用于农村冬季清洁供暖领域,对成本相对敏感,导致价格竞争较为激烈。

产业链下游市场主要与上中游配套运营。产业链下游主要涉及电网维护、维修、电力代售,采暖设备维护。电网维护、维修、运营由当地电网公司维护,涉及公司主要有:北京市电力公司、天津市电力公司、河北省电力公司、山西省电力公司、山东电力集团公司和冀北电力有限公司。电采暖设备一般由设备安装公司保修并提供维护,市场与中游设备供应环节配套运营,竞争格局基本相同。

综合来看,华北地区“煤改电”产业链上游的工程基本由电力公司垄断,但工程配件因涉及的技术难度不同,所面临的竞争有所差异。如超高压变压器、超高压电缆等技术难度高的行业呈现垄断格局,而变压器、电缆的中低端市场,则面临激烈的市场竞争。产业链中游中,国内厂商在电采暖设备的积累较多,且该领域技术难度较低,市场的竞争相对激烈。产业链下游中,电网的维护呈现垄断格局,而电采暖设备一般由设备安装公司保修并提供维护,市场与中游设备供应环节配套运营,竞争格局基本相同。

政策推动煤改电全产业链受益,市场空间将达1300亿元

产业链上游市场空间:变压器和电缆迎来新机遇,市场空间预计达1300亿。煤改电产业上游输电与配电环节中的特高压线路属于国家电网规划内容,与华北地区关联较低,此处重点分析省级特高压配套电网建设与省内电网升级改造工程:1) 省级特高压配套电网建设:北京电网计划“十三五”期间投资100亿元完成67.4万户“煤改电”工程的特高压配套电网建设,项目包括新建两项500千伏外受电通道和38项220千伏及110千伏配套电网。根据“2.3.2、多项举措并存,煤炭替代空间巨大”中的内容,华北地区十三五期间“煤改电”农户数为296.5万户,则对应市场空间为440亿元。

2) 省内电网升级改造工程:据国网北京电力报道,2016年北京平谷区6750户农村居民实施“煤改电”,其中省内电网配套升级高年工程包括新建配电变压器124台,总容量4.006万千伏安,同步配套改造高低压配电线路,工程总投资1.16亿元。按此标准推算华北地区十三五期间省内电网升级改造预计将投入509亿元。

产业链中游市场空间:考虑到北京2016年间的各采暖设备市场占比具有代表性,假设华北地区十三五期间电采暖设备市场中空气源热泵、地源热泵、蓄能式电采暖的市场占比分别为75.90%、1.07%、22.93%。通常“煤改电”的用户每户安装一台电采暖器,则共需安装空气源热泵225万台,地源热泵3.17万台,蓄能式电采暖67.98万台。根据中国报告网收集的数据显示,空气源热泵、地源热泵、蓄能式电采暖单价为6000、8000、2000元,则合计市场空间为151亿元。

产业链下游市场空间:根据国网北京电力统计,2016-2017年采暖季期间,全市使用电采暖设备的“煤改电”用户户均年用电量超过6000千瓦时,新增用电量4000千瓦时。按此标准计算,华北地区煤改电用户每年新增用电量为118.6亿千瓦时。按照煤改电用户每日21时至次日凌晨6时的电价0.3元/千瓦时计算,十三五期间新增用电量市场规模为178亿元。

重点看好产业链上和中游的投资机会。受环保问题和政策落地的驱动,华北地区煤改电有望充分受益。我们重点看好产业链上游和中游的投资机会,建议重点关注垄断超高压变压器市场的保变电气、特变电工、中国西电和山东电力设备;在电缆中具有技术优势的青岛汉缆、江苏上上电缆集团、远东电缆、江苏中天科技;以及布局电采暖设备的格力电器、美的集团和华业阳光。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。