锂离子电池占据统治地位

目前市场上可选择的主流电池类型,按电池材料可分为铅酸电池、镍镉电池、镍氢电池、锂离子电池。与其他类型电池相比,锂离子电池具有容量大、密度高、循环寿命长、电压高的特点,产生的环境污染相对较小,已经占据消费电子产品的主要市场,并且正在占领动力电池、储能电池等领域的主要市场。

动力锂离子电池是新能源汽车唯一的成熟解决方案。高能量密度、功率密度、更快的充电速度以及相对可靠的安全性是未来电池发展的方向。燃料电池现阶段技术不成熟,无法大规模产业化,而且面临一系列技术难题。虽然锂电池具有各种缺陷,如能量密度天花板(和传统燃料相比)、安全性不高,而且长远来看,燃料电池是未来清洁能源的终极解决方案,但就目前而言,锂离子电池是最成熟的充电电池产品,是唯一成熟的解决方案。

锂电池需求:增量主要来自于动力锂电

消费电子、电动汽车和储能是锂电池三大应用领域,前二者是目前主要的需求来源。对于消费电子、储能电池领域,我们认为:

1)、目前消费电子仍然是锂电池应用最重要的领域。消费电子目前锂电池使用量未来将呈现平稳增长的形态,随着消费电子产品的升级,电池产品的制作工艺面临升级,来适应电子数码领域的消费需求的增长,进一步带动相关锂电池的需求快速增长。

2)、储能锂电池市场目前仍是铅酸电池占主要市场,但因其污染环保治理问题,锂电池的替代效应越来越明显。

正如前面我们所梳理的,锂电池在循环寿命、快速充放电、比能量、环保方面,相比铅酸电池均有巨大优势。作为新型环保的电池,锂电池在储能领域有很好的应用前景。储能电池的优点:可以保障专用电路的稳定电压,提供不间断电源系统;可以调节用电峰谷问题,减少能源的浪费;可以接入风能、太阳能等间断性的能源,有效缓解能源紧缺现状。因为消费电子增量平缓,储能电池领域的落地短时间还不明朗,我们认为目前锂电池需求增长贡献确定性最高的需求来自于电动汽车。储能电池是下一个潜在的可以贡献巨大的锂电池增量需求的领域,后续应给予重点关注。

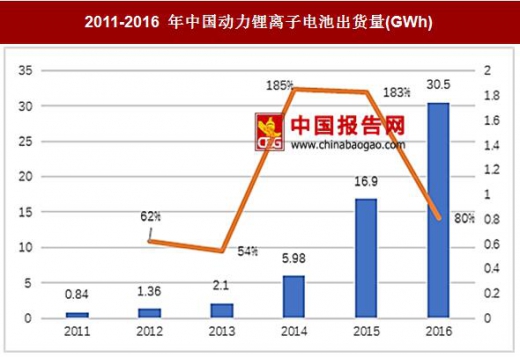

动力锂电池将是中国锂电池出货量最大的需求贡献端。锂电池因其高密度、安全性、便捷性等特点,统治了动力锂电池市场,2016 年中国动力锂电池产量为 30.5GWh,超过 3C 电池产量成为最大的消费端。未来 3 年,动力锂电池将是中国锂电池出货量最大的需求贡献端,动力电池正从导入期过度到高速成长期。自 2013 年《关于继续开展新能源汽车推广应用工作》以来,我国新能源汽车产业飞速发展, 2014、2015 年同比增长都在 3 倍以上,刺激了对动力锂离子电池的需求,成为推动锂电池需求量快速增长的主要动因。考虑到消费电子市场锂电池需求趋于稳定,整个锂电池行业未来 2-3 年的新增需求、新建产能将主要集中在动力电池领域。

2020 年动力锂电池需求约 126GWh。根据《汽车产业中长期发展规划》,若 2020 年要实现新能源汽车 200 万台销量目标,2017-2020 年新能源汽车销量需要保持 40% 左右的高增速。我们的预测基于几个假设:1)、新能源汽车年销量保持 40%左右的增长;2)、乘用车需求增速 2017-2020 年增速分别为 47%/50%/47%/45%,商用车增速 2017-2020 年增速略低于乘用车增速;3)、随着技术进步,高能量密度的三元电池市占率增大,以及对里程需求变大,乘用车、商用车电池包平均容量呈上升趋势。基于以上假设,我们预计,2020 年动力锂电池需求量为 126GWh。

1、政策门槛提高,市场份额向龙头集中

由于新能源汽车、动力锂电池行业都是新兴行业,前期不可避免的出现粗放式的发展。为此,针对行业成长过程中的问题,国家积极出台了多项政策规范行业发展。国家对动力锂电池行业标准、技术创新愈加重视,政策导向是从供给侧提高进入行业、在行业生存的门槛。

2015 年 3 月至 2016 年 6 月,工信部装备司陆续对符合《汽车动力蓄电池行业规范条件》的四批企业进行了公布,国内行业内 150 余家电池企业只有 57 家符合条件的进入目录;2016 年 11 月 22 日,工信部发布《汽车动力电池行业规范条件(2017 年)》征求意见稿,意见稿大幅提高了动力电池企业生产能力要求,锂离子动力电池单体企业年产能力不得低于 8GWh,同时对金属氢化物镍动力电池、超级电容器单体企业的生产能力做出最低限制,并且强调单体企业应具有自动化生产能力、在线检测能力;2016 年 12 月 30 日,财政部等部委发布的《关于调整新能源汽车推广应用财政补贴政策的通知》中首次提出引入电池系统能量密度等指标作为补贴门槛和参考标准,给予高能量、高密度汽车更多补贴倾斜。

我们认为,更加严格的政策的出台将加快锂电池行业的洗牌,鼓励动力电池企业加大技术提升,扩大高密度能量电池生产能力。动力电池行业内具备技术优势、规模优势的龙头企业值得重视。

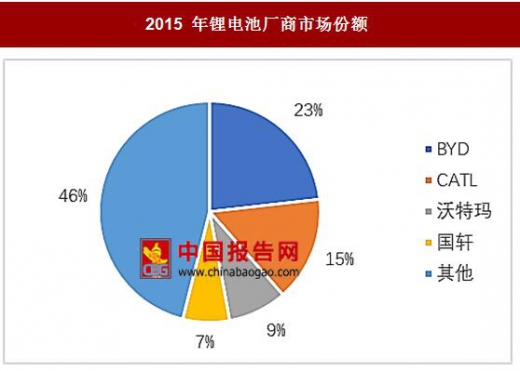

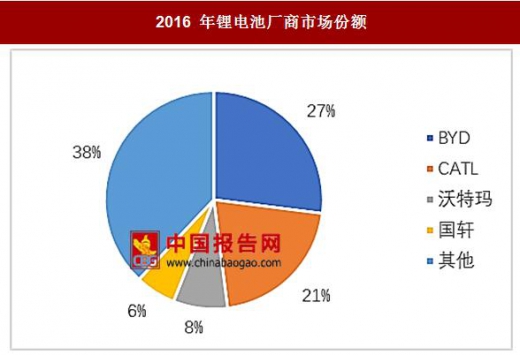

动力锂电池行业集中度明显提升。根据统计,锂电池企业前两强比亚迪、CATL 市场份额从 2015 年的 38%提升至 2016 年 48%,前四大企业比亚迪、CATL、沃特玛、国轩高科市场份额总 54%提升至 62%;今年以来,工信部已经陆续公布第 292 至 297 批《道路机动车车辆生产企业及产品》目录,目录中共有 1743 款新能源汽车入选。目录更加验证了我们关于市场集中度的观点,排名前五名电池企业配套车型数量超过总数量的 50%,绝大多数车型集中在 CATL、沃特玛、北京国能、中信国安以及国轩高科,其中 CATL 在今年来每个批次的目录中车型配套数量均为第一,CATL 在客车和乘用车领域配套车型数量均为第一,专用车方面则沃特玛、北京国能和 CATL 车型居多。需要指出的是,比亚迪面临激烈的电池厂商竞争,决定转变战略开放其电池产业链,现在已开始与意向整车厂沟通,我们预期不久其电池产品配套数将逐步进入目录前列。

动力锂电池生产具备明显的规模效应。我们认为由于动力电池行业的产能快速扩张,短中期产能大于需求,电池成本必然是下降趋势,市场竞争将更加激烈。具备规模效应、成本优势和研发实力的龙头企业将在激烈的竞争中存活下来。政府对动力锂电池性能要求的提高,都将提升动力锂电池行业的集中度,利好高端动力锂电池设备公司。

2、龙头锂电池厂商扩产步伐坚定

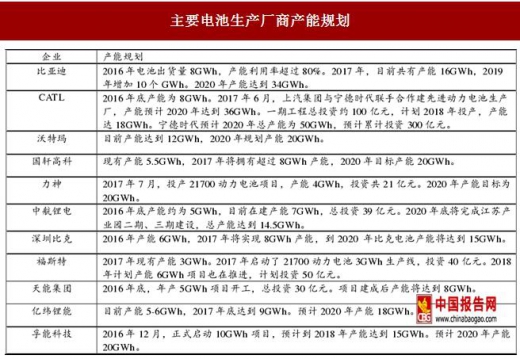

根据公开资料、调研来看,龙头电池厂商均有明确的产能规划。目前 4 大产能电池厂商分别是比亚迪、CATL、沃特玛和国轩高科,4 家企业的 2016 年锂电池产能共为 35.5GWh。比亚迪 2020 年的产能规划达到 34GWh,CATL 计划到 2020 年产能为 50GWh,其他电池厂产能计划情况如下表:

行业产能整体过剩,但高端产能不足。三元电池因其高能量密度特性,有逐渐取代磷酸铁锂电池的趋势。因而龙头锂电池企业仍然有较强的扩产意愿,希望通过电池产能的迅速扩张建立起领先的规模优势。电池厂商通过扩产扩大规模效应,可以提前建立成本优势。目前锂电池价格居高不下,2017 年铁锂电池成本为 0.9-1.0元/Wh,三元电池电芯成本为 1.0-1.2 元/Wh,电池包等部件成本大概是 0.25-0.35元/Wh,距离《节能与新能源汽车产业发展规划(2012-2020 年)》提出的至 2020 年锂电池成本降至1元/Wh 以下还有一定距离。作为电池生产商而言,扩大生产规模降低平均成本、提高电池技术水平、渗透进入高端汽车产业链是维持竞争力的根本。所以我们判断,即使目前产能过剩,龙头电池厂商的扩张步伐仍大概率会保持下去。

我们预计 2020 年以前新增动力锂电池设备投资约 600~700 亿元。根据上图统计,2020 年以前主要动力电池厂商规划新增产能 180GWh。根据以往投产数据,平均每 GWh 产能对应投资约 5.5-7 亿元,故预计总投资约 990-1260 亿元。根据高工锂电调研数据,锂电生产设备约占总投资额比例 60%以上。故我们保守预计 2020 年以前新增动力锂电池设备投资约 600-700 亿元。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。