受益于电动汽车爆发式增长,锂离子电池需求空间广阔。根据 OFweek 数据显示,2015 年,全球锂离子电池总体产量高达 100.75Gwh,同比增长 39.45%;得益于新能源汽车产业,动力电池占比已经上升到 2015 年的 28.26%,成为锂电池重要组成部分。

锂电池四大关键材料中技术逐渐突破,高端锂电池材料发展空间广阔。虽然目前我国锂电池材料技术水平偏低,锂电池材料多集中在中低端领域,但是随着电动汽车快速发展以及国家政策的支持,锂电材料开发动力十足,技术水平将会进一步提高,高端产品发展空间巨大。

技术壁垒上:隔膜>六氟磷酸锂电解质>正极材料>电解液>负极材料

正极材料发展迅猛,三元材料成为动力电池发展趋势。四大材料生产中,正极材料是锂电池的核心,占锂电池成本的 40%以上,比重最大。正极材料的好坏直接决定了锂电池各种性能指标,如能量密度性能、比功率、温度适用范围及安全性能等等。

目前,锂电池正极材料呈现中、日、韩“寡头聚集”的格局。日韩的锂电正极材料产业起步早,整体技术水平和质量优于我国锂电正极材料产业,占据锂电正极材料市场高端领域。近十年我国大型锂电正极材料迅速发展,产品质量大幅提高,具备较强的成本优势,日韩锂电企业逐步从我国进口锂电正极材料,目前我国市场份额已占据全球的 46%,未来发展空间仍广阔。

锂电池负极材料国内技术成熟,碳材料种类繁多。作为锂电池的四大关键材料之一,负极材料技术与市场均较为成熟,成本比重最低,在 5-10%左右。现阶段负极材料研究的主要方向如下:石墨化碳材料、无定型碳材料、氮化物、硅基材料、锡基材料、新型合金和其他材料。

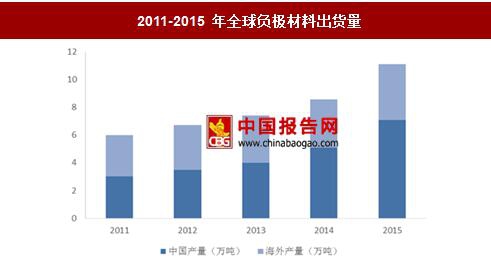

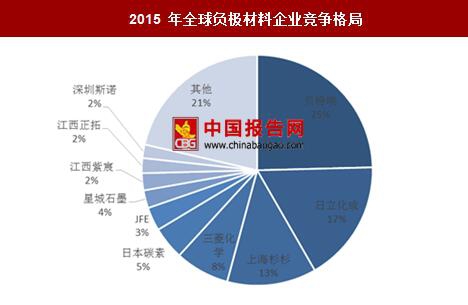

负极材料集中度高,日本向中国产能转移比较明显。目前负极材料以碳素材料为主,占锂电池成本较低,在国内基本全面实现产业化。负极材料产业集中度高,从企业来看,全球前四大企业:日立化学、深圳贝特瑞、杉杉和三菱化学,市场份额合计占比为 61.89%,负极材料表现出高度集中化。从区域看,中国和日本是全球主要的产销国,动力电池企业采购负极主要来自于日本企业。2015 年,全球负极材料总体出货量为 11.08 万吨,同比增长 29.59%。其中中国负极材料的出货量达到 7.09 万吨,占比高达 64%。近几年,随着中国生产技术的不断提高,中国又是负极材料原料的主要产地,锂电负极产业不断向中国转移,市场占有率不断提高。

六氟磷酸锂因其优良性能成为目前市场上应用最广泛的电解质,同时是锂电池技术含量中较高的关键材料之一,技术壁垒仅次于隔膜。电解质材料中六氟磷酸锂相对于其他锂盐,由于具有良好的导电率、电化学稳定性及突出的氧化稳定性成为目前应用最广泛的电解质。六氟磷酸锂与电解液用量比为 1:7,其成本约占电解液成本的 43%,六氟磷酸锂技术研发水平、生产供应能力、价格水平影响锂电池行业的发展规模和市场盈利能力。

电解液国产化,低成本企业竞争优势明显。近年来电解液行业分化严重,行业集中度提高。国内主要电解液厂商江苏国泰、杉杉股份、新宙邦、天赐材料等利用自身优势保持较快增长,而一些技术落后、规模较小、生产成本高的企业逐渐退出电解液产业。在日趋激烈的竞争中,凭借成本优势快速发展已成为行业发展趋势。上文提到,六氟磷酸锂成本占电解液 50%,同时是锂电池的核心技术,掌握六氟磷酸锂生产技术的电解液公司成本优势明显。

根据中国电池网的数据显示,2015 年,全球电解液整体产量为 11.08 万吨,同比增长 34.30%;中国电解液产量为 6.87 万吨,同比增长 51.99%;从增长速度来看,中国电解液产量的增长速度明显高于全球。

隔膜技术实现突破,进口替代日趋明显。锂隔膜是锂离子电池四大关键材料之一,被认为是电池的“第三电极”,置于电池正负两极之间,起着阻隔正负极接触允许电解液中的离子自由通过的作用,是锂离子电池的核心部件。隔膜是锂电池四大材料中(正极材料、负极材料、电解液、隔膜)国产化率最低、技术壁垒最高的锂电材料,约占锂电池成本的 10-20%,仅次于正极材料。

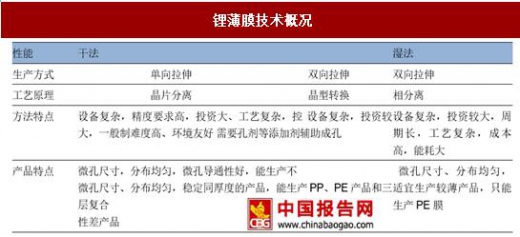

隔膜的生产工艺包括湿法工艺和干法工艺,同时干法工艺又可细分为单向拉伸工艺和双向拉伸工艺。

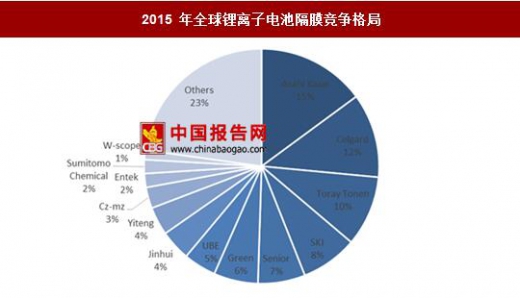

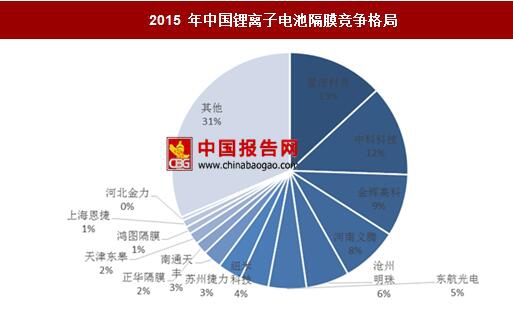

高端隔膜国外垄断。从全球锂离子电池隔膜市场来看,目前世界上只有美国、日本、韩国等少数几个国家拥有行业领先的生产技术和相应的规模化产业。2015 年,全球隔膜出货量为 15.48 亿平,同比增长 42.67%,其中湿法隔膜为 9.06 亿平,占比 58.53%;中国隔膜出货量为 7.65 亿平,同比增长 85.68%,其中湿法隔膜仅为 1.95 亿平,占比仅为 25.49%,中国国产隔膜仍以干法为主,但是湿法出货量增速正在加快。国内的星源材质和苏州捷力等开始为 LG 化学等国外隔膜企业供货,出货量在 2015 年增长明显。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。