光伏装机增速虽趋缓,但发展空间依然巨大

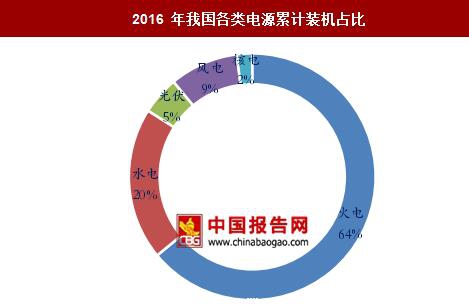

无论是装机量占比还是发电量占比,火电均占据着约 70%的份额,为缓解环境污染的压力以及摆脱能源结构过于单一的局面,国家层面一直致力于调整能源结构,降低火电的比重,增加风电、光伏等可再生能源的比重。事实上,近年来,我国火电发电量占比持续下滑,风电、光伏等可再生能源占比持续上升,但占比依然较小。截至 2016 年,我国光伏累计装机占比仅 5%,全年发电量 662 亿千瓦时,占比仅 1.1%。根据《可再生能源发展“十三五”规划》,到 2020 年,非化石能源占一次能源消费比重将达到 15%;到 2030 年,非化石能源占一次能源消费比重将达到 20%。因此,从能源结构调整的角度来看,我们认为光伏未来的发展空间依然广阔。但不可否认的是,随着装机规模的持续扩大,光伏行业的健康发展面临着诸多问题,比如补贴不断下降、补贴拖欠、弃光限电等问题已成为制约光伏等新能源发展的重要因素。

1、补贴持续下降

2016 年 12 月,国家发改委发布《关于调整光伏发电陆上风电标杆上网电价的通知》,对三类电价区的光伏发电标杆电价均进行了调整,其中Ⅰ类地区电价下调 0.15 元/kwh、Ⅱ、Ⅲ 类地区降低 0.13 元/kwh,降价后的电价水平分别为 0.65 元/kwh、0.75 元/kwh、0.85 元/kwh,新电价政策自 2017 年 1 月 1 日开始执行。同时,通知规定光伏发电标杆上网电价暂定每年调整一次。另外,按照国家能源局发布的《太阳能发展十三五规划》中提出的成本目标(到 2020 年,光伏发电电价水平在 2015 年基础上下降 50%以上),则 2020 年光伏发电标杆电价三类地区需要达到 0.45-0.5 元/kwh,如果每年调整一次,每次下调的幅度预计为 0.06-0.12 元/kwh。由于当前光伏度电成本依然较高,光伏行业的发展依然依赖于政府补贴,而标杆电价的逐年下调意味着光伏产业链面临着较大的降本压力。

2012 年以来国家共颁布了 6 次可再生能源补贴目录,最近一次颁布时间是 2016 年 9 月,目录涵盖 2013 年 8 月至 2015 年 2 月并网新能源电站,这意味着其后并网发电的项目一直没有拿到电价补贴。目前正在申报中的第七批补贴目录项目要求是 2016 年 3 月底前完成并网发电,意味着仍有大批项目尚在门槛之外。据我们统计,前 6 批可再生能源补贴目录规模合计约 159GW,其中,风力发电 106GW,光伏发电 34GW,生物质发电 19GW,而截至 2016 年底,我国风电累计并网容量 149GW,光伏累计并网容量 77GW,这意味着在不考虑增量并网的情况下,还有 43GW 的风电项目和 43GW 的光伏项目尚未纳入补贴目录中。补贴不能按时发放,影响了新能源发电运营企业的现金流,严重影响企业投资的积极性。

补贴拖欠问题的核心在于我国可再生能源发展基金一直面临着较大的缺口。我国从 2006 年1 月 1 日起,开始征收可再生能源发展基金,虽然从最初的 0.002 元/kWh 历经 5 次调整至0.019 元/kWh,理论上我国每年可征收的可再生能源基金超过 900 亿元,但由于种种原因,我国可再生能源基金实际征收的额度远小于理论上的征收额度,导致我国可再生能源基金一直面临着较大的缺口。据我们测算,2016 年可再生能源需要补贴的金额合计达到 824 亿元,当前缺口预计超过 600 亿元。虽然标杆电价逐年下调,补贴逐年退坡,但由于光伏、风电电站补贴年限是 20 年,且随着新能源并网容量的逐年扩大,可再生能源基金的缺口依然会越来越大,巨大的缺口也是限制我国新能源发展的重要因素。

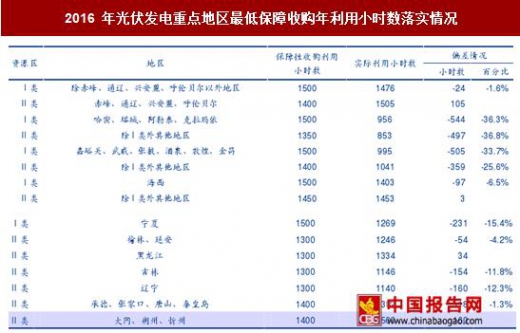

并网消纳是影响光伏发电能否真正发挥能源效应以及能否具有经济性的关键性因素,近年来随着我国光伏并网容量的扩大,集中式光伏电站出现了较为严重的弃光限电问题。2016 年,全国弃光电量 74 亿千瓦时,相对 2015 年弃光电量 49 亿千瓦时,增加了 51%,全国光伏发电设备平均利用小时数 1142 小时,同比下降约 80 小时。2016 年 5 月 27 日,国家发改委、能源局下发《关于做好风电、光伏发电全额保障性收购管理工作的通知》,核定了风电、光伏发电重点地区最低保障收购年利用小时数,从实施情况来看,2016 年,山西和黑龙江达到光伏发电最低保障收购年利用小时数要求,内蒙古 I 类资源区、新疆、甘肃、青海 I 类资源区、宁夏、陕西、吉林、辽宁和河北等地区未达到要求,其中,新疆和甘肃实际利用小时数与最低保障收购年利用小时数偏差超过 350 小时。

光伏行业是依靠补贴发展起来的,目前由于光伏度电成本依然较高,仍需要依靠补贴来驱动,但是补贴不断下降、补贴拖欠严重等问题反过来又制约了光伏行业的发展。因此,对于光伏产业来说,摆脱补贴依赖实现市场化驱动是必然趋势,而实现这一转变的关键在于光伏要实现平价上网。那么,何时实现平价上网?如何实现平价上网?

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。