1. 美国住宅光伏以 SolarCity 为龙头,商业模式成熟

SolarCity 是美国一家专门发展家用光伏发电项目的公司,提供从系统设计、安装以及融资、施工监督等全面的太阳能服务。截至 2016 年 9 月,Solarcity 住宅光伏累计装机总量达 2337MW,遥遥领先同业开发商。

Solarcity 模式成熟基础:ITC、MACRS 等政策成为打通各方利益的基石。

投资税负优惠(Investment TaxCredit ,ITC)是政府为了鼓励绿色能源投资而出台的税收减免政策,2016 年底前的光伏项目可按照光伏项目投资额 30% 的抵扣应纳税。

成本加速折旧 Modified AcceleratedCost Recovery System (MACRS),美国税务局发布的纳税指引规定,2005 年 12 月 31 日以后的光伏系统可以采用成本加速折旧法,即固定资产折旧额按照设备年限逐步递减。

普通美国家庭没有那么高可抵扣税款,ITC 政策带来税收抵扣无法被家庭充分利用;光伏系统的 MACRS 无法给普通家庭带来税项资产(Tax Assets),但资产以光伏系统为主的开发商可充分利用 ITC 和 MACRS 带来的税收抵扣和税项资产,为了充分利用上述两项政策,光伏系统以租代售的模式便应运而生。基于 ITC、MACRS,光伏开发商通过设计特定的项目公司股权结构及合同结构,使政策变现吸引投资建设资金解决融资问题,并与投资机构共享 PPA 租赁收益。

针对以上政策优惠,Solarcity 形成以下三种针对分布式的商业模式:

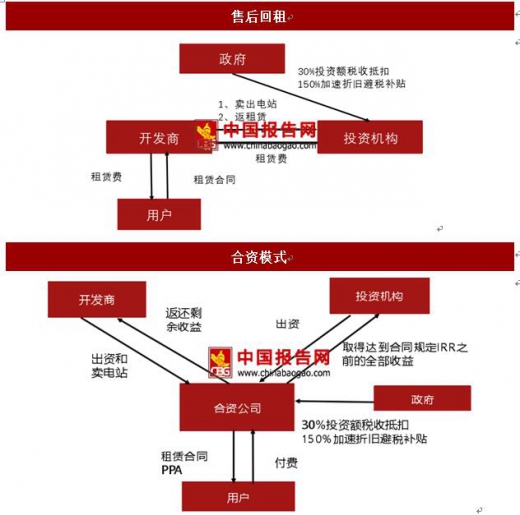

模式一,售后回租:在售后回租模式下,投资机构一次性购买开发商建造的光伏电站所有权,然后返祖给开发商,开发商再租给用户。

模式二,合资模式:合资模式即开发商(Solarcity)和投资机构共同出资成立合资公司,购买开发商建造的光伏电站,并与用户签订 PPA/租赁协议。投资收益由用户电费或租金、税收抵免、加速折旧避税和电价补贴构成。

模式三,转租模式:在转租模式下,投资机构与开发商(Solarcity)签订主租赁合同,租赁开发商承建的电站,然后投资机构再将光伏电站转租给用户。在这一模式下,投资机构收益的主要来源为用户租金,30%的投资税收减免以及加速折旧避税绝大部分;开发商(Solarcity)的来源则主要为投资机构支付的租赁费、电价补贴、加速折旧避税的小部分。

Solarcity 模式为用户带来的价值:净电量计量法则 Net Metering 发挥作用

美国有多个州的法律都允许用户将余量光伏电力按照零售电价传送上电网,用户和电网公司的结算按照净下载电量计算(Net Metering),由于在加州等地区屋顶光伏发电成本已低于电网零售电价,向电网上传光伏电力能给用户带来收益。这种政策在公用电费较高的发达国家来说对于用户来说很有吸引力。

FIT+银行信贷的背景,分布式光伏模式难以创新:在 FIT(Feed in Tarff)的模式下,如果经济性十分诱人,则业主会自己投资建设,而如果经济性不佳,则很难有人愿意以EMC 模式进行投资,这样就导致了这种商业模式很难做大。

德国信用体系完善,基本已经对组件建立起了相应的贷款体系,所以资金来源也不是核心痛点;日本则是信贷审核极其严格,但一旦具备贷款资质,则能以接近 100%的贷款比例进行贷款; 开发商融资难度大:国内的分布式光伏商业模式仍然延续地面电站开发的模式,项目业主依托自有资本金+银行融资的模式,对银行贷款的依赖性较强。对于光伏开发商特别是中小型开发商而言,长期稳定低成本的融资方式难以实现。

信誉资质良好的大型企业具有融资优势,但需要灵活的体制进行项目开发。

国内目前竞争格局分散,未来或出现区域龙头:国内分布式去年开始快速增长,多数是 EPC 和 BT 的公司,并未出现类似美国 Solarcity 的分布式龙头企业。但考虑到国内屋顶资源获取的难度及不同企业的区位优势,未来有可能出现区域内的分布式空头企业。

由国内目前各企业分布式的扩张模式来看,分布式推广类大家电与理财产品,正由 B2B 向 B2C 转变:各企业目前布局的战略大多都是经销商模式,且基本都处于计划阶段,并未形成成熟的体系与商业模式。未来住宅和工商业屋顶开发进入成熟期,经销商模式是必然趋势。

Vivint Solar 的成长启示 – 分布式的经销商模式:Vivint Solar 2011 年成立、2014 年上市,目前是美国仅次于 Solarcity 的第二大住宅光伏建设商;该公司的迅速成长来自于“door-to-door”的销售模式和“direct-to-home”的销售战略,其母公司是安保公司及智能家居公司,具备极强的渠道开发能力,为 Vivint Solar 提供了完整的销售渠道。

资料来源:中国报告网整理,转载请注明出处(ZQ)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。