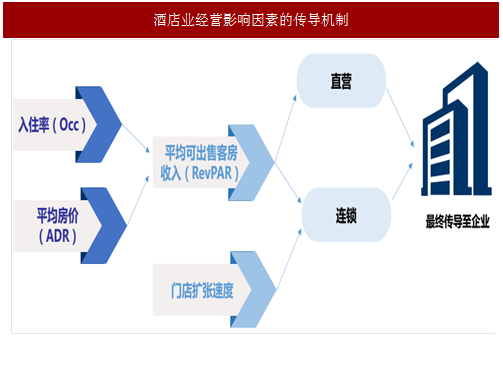

1 前期重直营后期重连锁,偏向轻资产扩张

直营店需要企业自身投入大量的资金和人力资源,建成后盈亏自负。在行业上升期的时候直营店直接享受到酒店经营利润的上升,但衰退期也同样需要承担经营不景气带来的拖累,所以直营门店比例越高,业绩随周期的波动性越大。

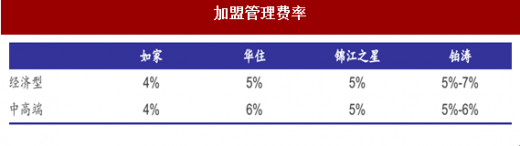

加盟店由运营商进行标准化的设计指导及后续的运营管理,酒店建设和日常运营的成本由业主自行负担。公司采取营收比例分成的形式来确认收益。加盟模式能够实现稳定收益和快速扩张,对于行业周期性并不敏感。

国际酒店巨头在经历了数轮经济危机过程中,为保证平稳发展,控制风险,均从直营向加盟形式转变,主要集团基本都确立了以轻资产为主的发展模式,例如希尔顿集团旗下的直营店占比不到 3%。

国内连锁酒店运营商也普遍采用直营+连锁(包括特许经营及其他加盟模式)的运营体系,而且在经历了 2010 年的华东世博热潮以及 2013 年的全行业打击后,从 2015 年开始,各家基本不再扩张直营门店的数量(这其中也有房地产价格大幅上升,核心物业难以获得或续签的原因),而大力发展加盟门店数量,提高加盟比例。

2 有限服务直营门店的经营分析

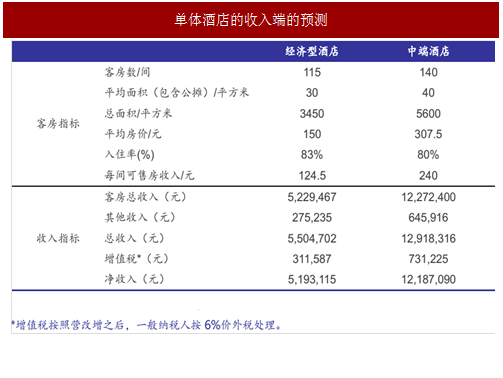

基本框架:直营店是自主经营,自负盈亏,需要考虑所有的经营收入和成本因素。我们假设行业平均水平下经营的直营经济型和中端酒店,进行营收成本测算。

营收端:单店房间数不变,入住率和 ADR 是营收的直接影响因素。有限服务酒店以住宿收费为主,非住宿收入占比在 5%左右。同样入住率水平下,中端酒店由于房价和客房数量优势,营收规模一般可以达到经济型的 2-2.5 倍。(同样经营水平下,经济型一般入住率略高于中端,价格因素为主导)

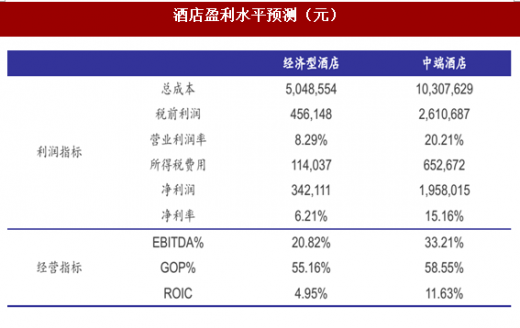

基本假设:酒店折旧摊销年限为 10 年,全部为自有资金,无财务成本。

成本端:折旧摊销、物业租金、人工、能耗、物料、信息系统及其他费用。

加盟费用方面直营门店没有品牌授权费、合同保证金和管理费用提成,但仍包括基本的筹备费和 PMS 安装费(一次性投入并按年限摊销)。

经营成本方面人房比和人均成本决定了人工成本,能耗物料费用则与经营业态相关,并且与营收同步变化,属于可变成本。

固定成本主要包括租金(与总面积和物业地段相关),前期投资(主要是房间装修成本,按现有业内标准,经济型 6 万元/间,中端 10-12 万元/间)的折旧费用。该部分与营收相关性不大,属于固定成本。

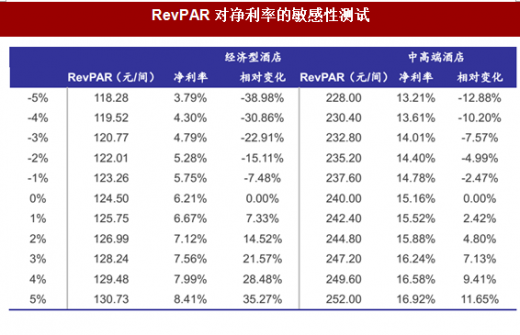

根据我们测算,一般情况下,目前经营经济型酒店的净利率在 6-8%左右,而经营中端酒店的净利率在 15-18%左右。由于成本端的固定成本占比较高,所以利润受营收变化的影响非常明显。纯数学角度,利润率越低敏感性越高,切线弹性越大。

参考中国报告网发布《2018-2023年中国酒店产业市场竞争现状调查与未来发展前景预测报告》

以 RevPAR 作为单因素模拟的敏感性测试,我们看到在 6%的净利率水平下,经济型酒店受 RevPAR 影响的利润弹性达到 7 倍,也就是 RevPAR 每变动 1%,净利润将同步变动 7%。中端酒店的基础利润率较高而弹性较低,大约在 2.5 倍。

我们预测有限服务酒店行业,目前中端酒店以房间数计量占比在 10%左右。如果RevPAR 变动幅度相同,则加权之后有限服务酒店的利润弹性在 6.6 倍。如果行业有 5%的RevPAR 提升,则对应全年行业利润增长将达到 33%。因此,在复苏拐点,直营门店受经营指标改善带动的业绩增长具有极高的弹性。

不过,如果采用入住率和 ADR 的双因素分析,我们发现入住率提升会带动相应可变成本的提升,但房价提升并不会产生成本变动。因此,行业加速复苏阶段,通过房价提升带动的业绩增长弹性要高于入住率。市场领先者在入住率恢复的基础上,进行房价策略的调整能够进一步拉大与后来者经营业绩的差距。

另外,之前市场过于关注营收端的变化,其实成本端也存在经营改善空间。通过酒店升级改造、优化管理和规模化运营,信息系统、人工及能耗成本均能够得到控制。通过降低运营成本,在行业平稳期亦存在业绩大幅提升的可能性。

3 连锁模式-门店扩张速度和营收提升

连锁店由于采用“前期设计费用+固定营收提成的模式”,所以其业绩弹性不高。主要来自于门店数量的提升和单店营收的提高两方面影响,也就是 “连锁营收%=(1+门店同比%)×(1+RevPAR 同比%)-1"(简便起见,此处不考虑门店开业在全年时间点,因为首次加盟费用能够对冲部分培育期影响)。由于连锁模式为轻资产,主要成本为管理人员和信息系统费用。因此,营收增速基本等于利润增速。

举例说明,如果运营商目前有 2000 家连锁门店,在加盟费率不变的情况下,如果当年新开业门店数为 400 家,则对应门店增长为 20%。如果每家连锁门店的 RevPAR 提升 5%,则单店营收增长 5%,对应单店管理收费也会上升 5%。综合而言,当年连锁门店的加盟管理费收入可上升 25%。

我们认为未来酒店加盟扩张的绝对数量可以保持,但随着基数提升,相对应的门店同比扩张速度会放缓,但 RevPAR 来自于房价提升带动的空间还比较充裕。而且连锁门店扩张及收入增长受周期影响较小,随着连锁比例的提升,酒店集团业绩的稳定性会不断提升。

最后,在计算公司综合利润弹性时,需要对直营和连锁两种模式按照营业利润贡献进行加权。以退市之前的如家(HMIN)为例,随着连锁店比例不断提升,连锁加盟带来的营业利润在 2015 年已超过直营门店的贡献。如果两种模式的利润贡献为 5:5,根据前述假设,RevPAR 提升 5%,对应直营门店利润增长为 33%,对应连锁门店的利润增长为 25%,加权之后公司整体利润增长为 29%。利润对 RevPAR 的弹性仍有将近 6 倍,因此,酒店行业拐点期的业绩具有高弹性。不过,随着行业正式步入复苏期,后续业绩好转的弹性会不断减弱(收益率曲线上凸,利润率越高,弹性越低)。

4 投资建议

本轮酒店行业的复苏最主要的受益者是有限服务型酒店,而主要龙头的扩张速度持续加快,并借助资本实现兼并收购。我们认为具有投资价值的标的集中于有限服务酒店龙头企业中。

华住酒店(HTHT)目前占据行业领先地位,经营指标同比增长持续超预期。其中端品牌布局速度正在加快,成本控制效果显著。

首旅酒店(600258)在收购如家之后,公司治理结构大幅优化,如家酒店成为公司主要的业绩来源。如家旗下的和颐与如家精选品牌正在稳步扩张,且受益于行业复苏,经济型和中高端直营店比例较高,将从本轮复苏中受益显著,我们预计首旅酒店 2017-2019 年公司实现归母净利润 6.03/7.51/9.11 亿元,EPS 分别为 0.74/0.92/1.12 元,维持“增持”评级。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。