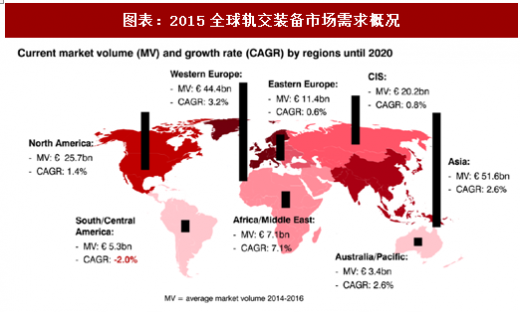

全球轨道交通市场规模将稳定上升。根据德国SCI Verkehr预测,2016-2020年市场规模年复合增长率将达到2.32%,其中售后市场年复合增长率3.2%,OEM年复合增长率1.3%。分区域来看,非洲和中东地区市场规模基数小、增速快,预计2016-2020 年复合增长率达7.1%,拉丁美洲地区则将出现下跌。

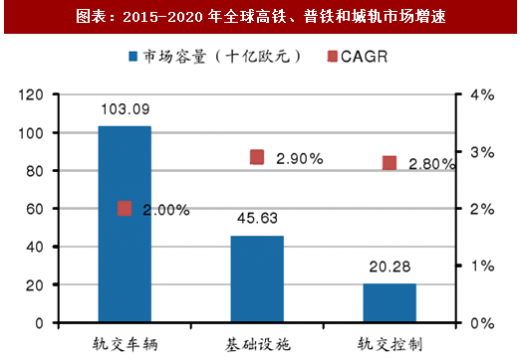

根据SCI Verkehr报告预测,轨交车辆2015-2020年复合增长率2%,主要来源于新增线路的车辆购置与存量线路的车辆更换;轨交控制和基础设施年复合增长率分别为2.8%和2.9%,主要来源于新线路的线路建设。

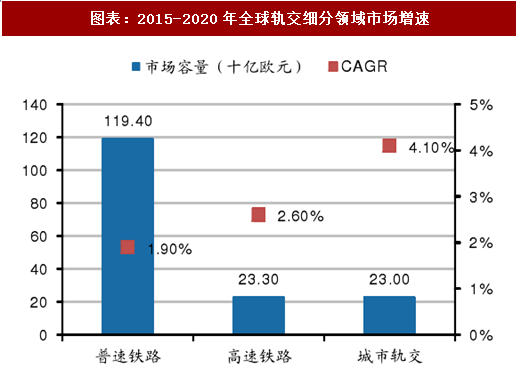

高速铁路仍在发展,城市轨道交通增速最快。基于SCI Verkehr数据,全球高速铁路市场2015-2020年复合增长率为2.6%;普速铁路年复合增长率较低;而受益于亚洲和非洲城市化水平的持续提升,城市轨道交通市场年复合增长率将达到4.1%。不同地区处于不同的发展阶段,呈现出不同的轨交设备需求结构。轨道交通作为基础设施建设的一部分,其发展一定程度上依赖于政府投资与规划,而政府投资与规划又一定程度上取决于当地经济情况、城市化进程和车辆更换需求。因此,轨道交通市场容量短期看政府规划,长期看经济发展、城市化进程和车辆更换周期。不同地区经济状况与城市化进程不尽相同,对轨交发展的需求亦有所不同

非洲地区在外商投资与城市化的双重驱动下,铁路建设将继续高速增长。一方面,在各国试图获取非洲廉价矿产资源的推动下,矿区-港口的铁路建设将持续进行;另一方面,非洲人口数量多,城市人口密度大,SCI Verkehr报告显示:非洲城市化率达40%且正以0.6%每年的速度继续城市化进程,未来对城市轨道交通的需求也将逐步提升,2015年非洲轨道交通市场容量为48亿欧元,2020年将达到54亿欧元。

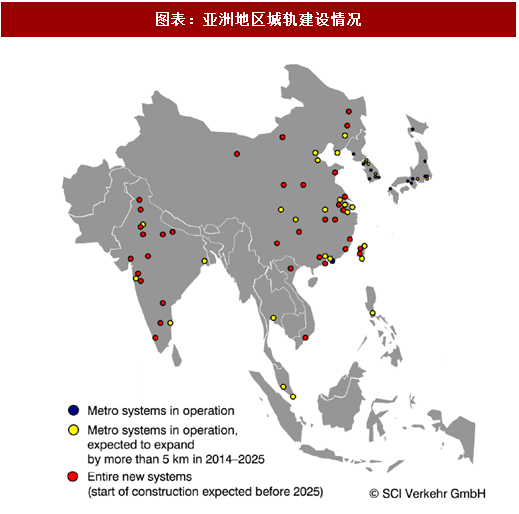

亚洲地区拥有大量发展中国家,在经济发展的推动下,传统铁路与城市轨道交通建设方面大有可为。铁路方面,澎湃新闻报告:印度铁道部长戈亚尔于2017年10月称:印度将在未来五年向铁路系统投资1500亿美元;中国在《中长期铁路网规划》中提出建设“八纵八横”高速铁路主通道;此外,印度尼西亚、日本、沙特阿拉伯、土耳其、韩国等国家均有在建高铁。根据UIC数据,截止2017年11月,亚洲地区除中国以外在建高铁里程数1869公里,计划建设13620公里。城轨方面,亚洲属于人口稠密地区,随着城市化的进程,亚洲城市大量城市人口密度位居世界前列。但目前亚洲发展中国家城轨建设却总体落后于西方国家,未来对城轨需求将日益显著。根据中国城市轨道交通协会数据,截止2016年底,中国可研批复投资累计3.5万亿元,规划线路总长达7305.3公里,其他各国各市也在积极筹划城轨建设。

欧洲以及北美等地区的增长将主要来源于设备更新以及高速铁路的建设。根据SCI Verkehr的报告,法国的高铁、巴黎以及伦敦的城市轨道交通将在未来几年迎来设备更新;英国将在伦敦与曼彻斯特之间新建高铁;“欧洲基础设备连接”计划(Connecting Europe Facility)则在2020年前投入260亿欧元进行交通基础设施建设。UIC数据显示,截止2017年11月,欧洲地区在建高铁里程数为1712公里,计划建设11290公里;北美地区在建高铁里程数为483公里,计划建设2829公里。

参考观研天下发布《2017-2022年中国轨道交通装备行业市场发展现状及十三五投资商机研究报告》

二、巨头合并,格局洗牌

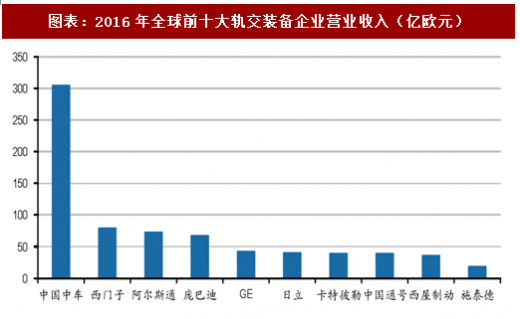

轨交装备行业依赖于较高的技术水平,行业壁垒高、集中度高。目前,行业内轨交设备技术水平较高的有中国中车、加拿大的庞巴迪、法国的阿尔斯通、德国的西门子以及日本的日立和川崎重工,与行业内市场份额排名前列的公司基本吻合。由于背靠中国这一巨大市场,中国中车营业收入显著多于其他行业内主要公司。

行业内巨头持续兼并,未来集中度将持续提升。几年来,随着中国铁路技术日益成熟并高调进入国际市场,轨交设备行业竞争加剧,行业内巨头进一步谋求兼并。2015 年,中国北车与中国南车完成合并,减少了在订单上相互压价的行为;同年,阿尔斯通置换得到了GE的轨交信号业务,进一步强化信号技术水平,并强化了其在北美市场的存在;日立收购了意大利轨交设备公司Ansaldo Breda以及铁路信号公司 Ansaldo STS,成功获取大量欧美客户;2017年9月,阿尔斯通与西门子两大全球前五轨交设备提供商签署谅解备忘录,将把西门子交通部分并入阿尔斯通,换取阿尔斯通50%股份。可以料想,未来中国中车和阿尔斯通将成为市场上两大最大厂商,与第三的庞巴迪拉开差距,全球市场上,竞争进一步激化,但同时减少了各自大本营区域的竞争,提高本土业务的利润率。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。