参考观研天下发布《2016-2022年中国航运市场运营现状及十三五运行态势预测报告》

2017年4季度,波罗的海干散货运价指数先是震荡攀升,在12月12日涨至1743点,刷新近四年新高后下跌,整体呈现先扬后抑走势。根据波罗的海航交所发布的统计数据,2017年4季度末(2017年12月22日),波罗的海干散货综合运价指数(BDI)报收于1366点,较2017年3季度末(2017年9月29日)上升10点,升幅0.7%。其中,波罗的海海岬型船运价指数(BCI)、波罗的海巴拿马型船运价指数(BPI)、波罗的海超灵便型船运价指数(BSI)和波罗的海灵便型船运价指数(BHSI)分别报收于2830点、1395点、914点和625点,与2017年3季度末相比,BCI、BPI、BHSI分别上升92点、87点和9点,BSI下降107点。

2017年10月,国际干散货运输市场迎来“银十”行情,现货市场铁矿石、煤炭、粮食船运整体活跃度较上月有所降温,船运市场租金、运价先扬后抑。分船型看,海岬型船方面,得益于铁矿石运输市场进入传统旺季,海岬型船市场一改9月末回调走势,租金震荡上行创三年半高点,运价创三年新高;但进入下旬,市场高位震荡,租金小幅回调,整体呈现先扬后抑走势。巴拿马型船方面,中上旬,华南和华北地区天气因素造成部分港口严重压港,市场运力短缺导致沿海内贸行情大涨,同时美西大豆由于价格优势加快出货节奏,叠加受海岬型船太平洋市场上涨带动,巴拿马型船太平洋市场止跌反弹,租金、运价上行;下旬,电煤库存相对充足,国内煤价下跌,电厂采购进口煤更趋谨慎,进口煤船运需求下降,同时南美、美湾和美西粮食货盘减少,市场活跃度下降,太平洋市场租金、运价回调。超灵便型船方面,市场走出与巴拿马型船相似行情。中上旬,国内煤炭资源偏紧,市场对印尼煤炭需求较多,钢材货盘较节前也有增加,镍矿船沉船事件令市场上可用镍矿船数量减少,菲律宾镍矿运价上涨,中国南方/印尼往返航线租金止跌反弹。下旬,煤炭、钢材和镍矿等货盘明显减少,市场成交萎缩,租金、运价快速回调。

2017年11月,受铁矿石船运需求旺盛、煤炭船运需求由少增多、粮食货盘依旧较少等诸多因素影响,国际干散货运输市场各船型走势不一。分船型看,海岬型船方面,市场租金、运价呈“W”型走势,下旬超预期再创年内新高。上旬,由于国内采暖季限产启动,钢材供应偏紧导致钢价上扬,带动原材料价格上涨,日趋活跃的铁矿石贸易推高了船运行情;中旬,市场传出巴西淡水河谷前期贸易取消的消息,市场气氛转弱;下旬,太平洋市场澳洲发货人持续在市场拿船,市场出乎意料开始活跃,船东信心高涨,澳大利亚丹皮尔至青岛航线运价突破9美元/吨并直冲向10美元/吨的关口,创年内新高。巴拿马型船方面,市场中上旬单边回落、下旬止跌。中上旬,接近年末,国内港口进口煤配额紧张,进口煤需求整体表现疲软,加之美湾粮食出口旺季不旺,租金、运价持续阴跌;下旬,因12月中下旬装期的煤炭货盘增多,叠加海岬型船市场火热行情带动,巴拿马型船太平洋市场租金、运价止跌。超灵便型船方面,市场租金、运价中上旬深度下探,下旬超跌反弹。中上旬,因煤炭、粮食、镍矿、钢材等货源不足,市场可用运力过多,中国南方/印尼往返航线日租金从上月最高12395美元跌至本月17日6305美元,跌幅高达49.1%;下旬,印尼煤炭货盘增加,租金水平强劲

2017年12月,受圣诞、元旦等假期影响,国际干散货运输市场先扬后抑,波罗的海综合运价指数(BDI)18个交易日连续上涨至12日1743点,刷新近四年来新高后连续8个交易日下跌至22日1336点。分船型看,海岬型船方面,市场租金、运价上半月再创年内新高后,下半月走出“高台跳水”走势。上半月,海岬型船市场延续上月末上冲势头,大西洋市场运力紧张,巴西图巴朗至青岛航线成交量少价高,两次冲破21美元/吨,为2014年11月下旬以来最高值。下半月,圣诞、元旦双节临近,租家纷纷离场,市场表现冷清,船东想在节前锁定运力,降价意愿明显,两大洋航线成交量价齐跌,澳大利亚丹皮尔至青岛航线运价从月中近10美元/吨下挫至月底5美元/吨上方,跌幅几近腰斩;巴西图巴朗至青岛航线运价回落至16.15美元/吨,跌幅超过两成。巴拿马型船方面,市场上半月继续走高,下半月单边回落。上半月,华北地区天然气取暖遭遇气荒,从而重启煤炭需求,太平洋市场上对印尼、澳洲煤炭的询盘持续增多,加之NoPac粮食陆续出货,太平洋市场租金、运价延续上月末的反弹走势;下半月,尽管印尼和澳洲煤炭需求尚可,但来自美洲的转基因大豆在中国进港卸货缓慢,大约110-130万吨进口大豆到港受到影响,加之海岬型船市场暴跌,巴拿马型船太平洋市场租金、运价回调。超灵便型船方面,市场租金、运价一路下滑。受环保限产影响,中国北方钢材市场依然清冷,货盘稀缺。除印尼煤炭保持平稳外,市场货盘总体偏少,加之东南亚空出运力逐渐增多,租家压价明显,中国南方/印尼往返航线日租金从月初9665美元跌至月末7710美元。

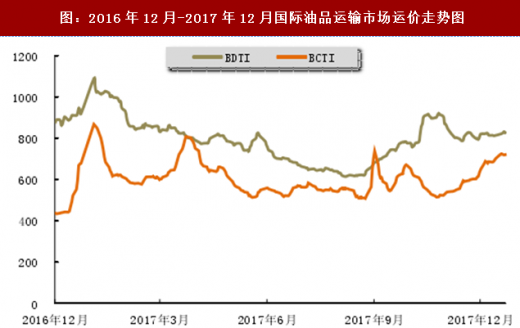

②波罗的海油轮运价指数走势

2017年4季度,国际原油航运市场先扬后抑,走势平稳,而成品油市场止跌反弹,持续走高。根据波罗的海航交所发布的统计数据,2017年4季度末(2017年12月22日),波罗的海原油运价指数(BDTI)收报于827点,较3季度末(2017年9月29日)上升51点,升幅6.6%;波罗的海成品油运价指数(BCTI)收报于720点,较3季度末上升53点,升幅7.9%。

具体来看:

2017年10月,原油方面,全球原油即期运输市场成交量增加,除阿芙拉型船加勒比海航线外,各船型运价盘整上行。中国进口航线运价继续反弹,上海航运交易所发布的中国进口原油运价综合指数(CTFI)中旬摸高845点,月底报824.88点,较上月底上涨27.0%,月平均801.89点,环比上升49.8%。成品油方面,成品油运输市场交易减弱,运价下降。月初受亚洲特别是中国黄金周假期影响,亚洲航线货盘稀少,运价上半月快速下降,下半月波动盘整。波斯湾至日本航线7.5万吨级船运价从WS140水平降至WS110水平(TCE不足1.0万美元/天);5.5万吨级船运价从WS150降至WS110上下(TCE约0.6万美元/天);印度至日本3.5万吨级船运价从WS176降至WS156后有所回升,TCE约0.6至0.9万美元/天。美国精炼油库存的上升,进口需求有限,运价缺乏支撑。欧洲至美东3.7万吨级船汽油运价从WS120水平波动下降至WS100上下,全月在WS97至WS125之间,TCE仅700至4500美元/天;美湾至欧洲3.8万吨级船柴油运价低迷在WS70至WS86,TCE在保本点以下。欧洲-美东-美湾-欧洲的三角航线TCE挣扎在3000至5000美元/天。

2017年11月,原油方面,全球原油即期运输市场成交量减少,除阿芙拉型船加勒比海航线外,各船型运价不同幅度回落。中国进口航线反弹行情停歇,上海航运交易所发布的中国进口原油运价综合指数(CTFI)月底报700.07点,较上月底下跌15.1%,月平均788.40点,环比下降1.7%。成品油方面,成品油运输市场运价触底回升。亚洲石脑油运输货盘充沛,LR1型船运价上涨。波斯湾至日本航线5.5万吨级船运价从WS120逐渐上升至WS130(TCE约0.8万美元/天);7.5万吨级船运价基本稳定在WS120附近,月底回软并跌入WS110(TCE约0.7万美元/天);印度至日本3.5万吨级船运价从WS175小幅提升至WS180,TCE约0.6至0.8万美元/天。大西洋航线运价触底回升。欧洲至美东3.7万吨级船汽油运价从WS100升至WS150,TCE为保本点至0.75万美元/天;美湾至欧洲3.8万吨级船柴油运价在WS100至WS138之间波动,TCE为保本点至0.57万美元/天。欧洲-美东-美湾-欧洲的三角航线TCE在0.6至1.2万美元/天。

2017年12月,原油方面,全球原油即期运输市场成交量较上月继续减少,各船型运价波动盘整。中国进口航线本月继续回软,上海航运交易所发布的中国进口原油运价综合指数(CTFI)月底报627.76点,较上月底下跌10%,月平均630.40点,环比下跌20%。成品油方面,成品油运输市场得益于欧美行情上涨,综合运价继续上升。亚洲航线有所回落,7.5万吨级船运价从WS107波动下降至WS100(TCE约0.55万美元/天);波斯湾至日本航线5.5万吨级船运价从WS130升至WS138后落回WS120水平(TCE约0.7万美元/天);印度至日本3.5万吨级船运价从WS180降至WS160水平,TCE仍在0.6至0.8万美元/天之间。受圣诞节因素影响,大西洋航线运价在节前出现一轮上涨。欧洲至美东3.7万吨级船汽油运价从WS150震荡上涨至WS170,TCE为0.7至1.0万美元/天;美湾至欧洲3.8万吨级船柴油运价也上移在WS100至WS154之间,TCE为0.2至0.8万美元/天。欧洲-美东-美湾-欧洲的三角航线TCE提高在1.0至1.5万美元/天之间。

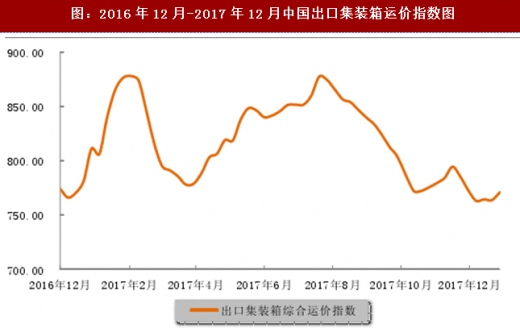

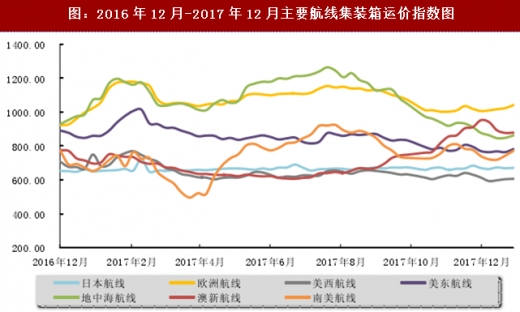

③出口集装箱运价指数走势

2017年4季度,受国庆假期、年末旺季接近尾声等因素影响,中国出口集装箱运价指数整体呈现震荡下行走势。根据上海航运交易所发布的统计数据,2017年12月中国出口集装箱综合运价指数平均值为768.40点,较2017年9月下降58.52点,降幅为7.1%;反映即期市场的上海出口集装箱综合运价指数平均值为730.15点,较2017年9月下降40.93点,降幅5.3%。

具体到各航线来看:

欧洲、地中海航线:2017年10月,总体回落。欧洲航线方面,中上旬,虽然航商在节前提前囤货并在节后实施了航班停航措施,但上海港船舶平均舱位利用率仍滑落至九成以下。由于运力供给过剩情况加剧,航商为加强揽货对各自运价逐步下调,市场运价缓步走低。进入下旬,货量复苏,市场基本面好转,部分航商开始上调下月初出运的订舱价格,即期市场运价小幅反弹。本月中国出口至欧洲航线运价指数平均值为1020.38点,较上月平均下跌7.9%。地中海航线,由于目的地市场需求恢复速度弱于欧洲航线,总体行情较为疲软,月末的推涨计划受航商策略分化影响而未能取得明显效果,航线运价于月内持续回落。本月中国

2017年11月,增长乏力。欧洲航线方面,据研究机构Markit发布的数据显示,欧元区11月综合PMI初值为57.5,显示欧元区经济处于较为稳固的态势,支撑了近期较为强劲的运输需求,但随着传统圣诞假期临近,传统运输旺季逐渐进入尾声,货量开始显现出增长乏力的迹象,供求关系较为疲软,市场运价出现下跌。本月中国出口至欧洲航线运价指数平均值为1014.64点,较上月平均下跌0.6%。地中海航线,市场情况基本与欧洲航线类似,但整体供求关系较欧洲航线疲软,上海港船舶平均装载率持续下滑,运价承压下跌。本月中国出口至地中海航线运价指数平均值928.14点,较上月平均下跌5.0%。。

2017年12月,总体疲软。欧洲航线方面,市场进入旺季尾声,运输需求出现波动。月初起,部分航次订舱运价出现上涨,但因航商市场策略分化,市场观望氛围较为浓重,运价推涨仅获小幅成功。此后,航商在月中及月末均执行了运价上涨计划,但因缺少货量支撑,运价涨幅较为有限。本月中国出口至欧洲航线运价指数平均值为1017.25点,较上月平均上涨0.3%。地中海航线,需求下滑拖累船舶舱位利用率水平,航商的月初运价恢复计划未能取得效果。月中的运价上涨计划也因市场表现不佳而取消,即期市场运价持续低迷。月末,在“元旦”节前出货小高峰,市场运价才得到一定程度提振。本月中国出口至地中海航线运价指数平均值864.35点,较上月平均下跌6.9%。

北美航线:2017年10月,先抑后扬。北美航线受目的地市场消费需求旺盛带动,总体运输需求较为稳定。节后首周上海港船舶舱位利用率仍稳定在九成左右,市场运价略有下滑。此后随着市场货量快速恢复以及临时停航计划的支撑,船舶舱位利用率稳步回升至95%以上,市场运价企稳。至月末,航线基本面进一步改善,部分班次出现舱位紧张状况,多数航商如期执行运价上涨计划,市场运价止跌回升。本月中国出口至美西、美东航线运价指数平均值分别为614.60点、795.64点,分别较上月平均下跌4.5%、6.2%。

2017年11月,持续回落。北美航线方面,据美国商务部公布的数据显示,美国10月耐用品订单环比初值下跌1.2%,显示美国经济发展基础并不稳固,运输需求开始显现出后劲不足的迹象,供需基本面有所失衡。月初的涨价成果未能保持,多数航商采取降价揽货的策略维持市场份额,即期市场运价在本月持续回落。本月中国出口至美西、美东航线运价指数平均值分别为629.06点、787.08点,分别较上月平均上涨2.4%、下跌1.1%。

2017年12月,总体回落。北美航线运输需求出现回落迹象,同时受船舶大型化影响,运力过剩情况略有加剧。月初,美西、美东航线上海港船舶舱位利用率均下滑至九成左右。受此影响,航商谨慎执行月初运价上涨计划,即期市场运价略有上升。此后市场运价呈小幅震荡走势,总体行情略有下滑。本月中国出口至美西、美东航线运价指数平均值分别为605.59点、770.81点,分别较上月平均下跌3.7%、2.1%。

日本航线:2017年4季度,日本航线运输需求整体稳定,10月、11月及12月,中国出口至日本航线运价指数平均值分别为667.69点、667.78点和670.91点,市场运价保持稳定。

澳新航线:2017年10月,持续攀升。澳新航线市场货量在传统运输旺季表现良好,节日期间部分班次的临时停航加剧航线运力紧张状况,上海港船舶平均舱位利用率基本保持在满载水平。由于需求强劲,航商对各自订舱运价进行了多轮上调,即期市场运价逐周攀高,并创自2013年4月中旬以来高位。本月中国出口至澳新航线运价指数平均值为769.85点,较上月平均上涨8.6%。

2017年11月,大幅上涨。澳新航线市场一直处于向好态势,运输需求稳步增长,供求关系略显紧张,上海港船舶平均装载率保持在95%以上,部分航班满载出航。航商对各自订舱运价进行了多轮上调,即期市场运价逐周攀高,并创自2013年4月中旬以来高位。本月中国出口至澳新航线运价指数平均值为871.79点,较上月平均上涨13.2%。。

2017年12月,高位盘整。澳新航线运输需求较上月略有下降,舱位紧张状况获得缓解。部分航商为维持市场份额下调运价,即期市场运价出现松动。至月末,运输需求在“元旦”节前小幅回升,航商推涨获得小幅成功。本月中国出口至澳新航线运价指数平均值为911.67点,较上月平均上涨4.6%。

南美航线:2017年10月,止跌回升。南美航线市场运输需求回稳,同时在航商部分运力控制措施支撑下,航线供需关系好转,上海港船舶平均舱位利用率稳定在95%左右。由于基本面改善,此前运价连续下跌走势得以遏止,航商于月中和月末的两次运价推涨计划均获得不同程度成功,市场运价止跌回升。本月中国出口至南美航线运价指数平均值为733.03点,较上月平均下跌7.5%。

2017年11月,企稳反弹。南美航线运输需求总体平稳,部分航商通过停航等措施控制总体运力规模,供求关系有所改善,上海港船舶平均舱位利用率企稳回升。受此支撑,市场运价出现反弹。本月中国出口至南美航线运价指数平均值为790.28点,较上月平均上涨7.8%。

2017年12月,小幅震荡。南美航线市场货量表现平稳,同时受益于航商的运力控制措施,上海港船舶平均舱位利用率维持在95%的较好水平。市场上虽有部分班次降价吸货,但总体走势平缓,且在航商的多次运价推涨下,即期市场运价围绕高位震荡。本月中国出口至南美航线运价指数平均值为739.59点,较上月平均下跌6.4%。

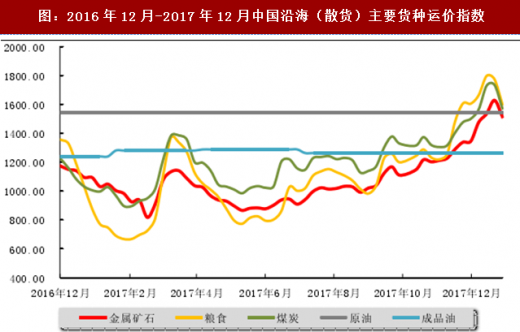

④中国沿海散货运价指数走势

2017年4季度,煤炭、粮食以及矿石等大宗物资运输需求集体发力,导致中国沿海散货运价指数一度攀至近年新高,随着年末需求淡季来临,运价指数整体呈现冲高回落态势。根据上海航运交易所发布数据,2017年4季度末(2017年12月29日)沿海(散货)综合运价指数报收1470.86点,较3季度末(2017年9月29日)上升243.06点,升幅19.8%。其中,12月22日达到最高点1597.83点,创出近7年最高水平。

具体到各货种来看:

煤炭运输:2017年10月,一方面,由于预计“十九大”期间煤炭运输可能受到影响,下游电厂补库情绪高涨,纷纷增加当月计划运量,急于锁定船期,租船需求急速提升,另一方面,船舶周转受阻仍在持续发力,北方大风压港、华南地区迎来台风、海沙运输需求转好、运输价格持续走高等,致使沿海可用运力进一步缩减。受此推动,沿海煤炭运价一路上涨。2017年10月27日,上海航运交易所发布的煤炭货种运价指数报收1334.96点,较上月末上涨5.7%。

2017年11月,煤炭运力紧张成为本月运价继续上涨的主要原因之一。另外,近期燃油价格上涨,船东营运成本大幅增加,为保证当前形势下的盈利空间,抬价心理不断走强。2017年11月24日,上海航运交易所发布的煤炭货种运价指数报收1475.65点,较上月末上涨12.0%。

2017年12月,上半月,在季节性刚需的支撑下,用电耗煤需求回升并维持在较好水平,抬升运输需求。但同时,受天气、事故等影响,多个港口出现封港,船舶周转时间大幅延长,运力进一步紧缺,由此导致运价大幅跳涨并不断刷出近几年的最高水平。下半月开始,船东与货主之间的博弈日趋激烈,部分贸易商和电厂临时停止采购,等待运价回归合理水平。随着利空聚集,市场看跌预期渐浓,部分船东为了尽早抢占市场资源,开始低价揽货,沿海煤炭运输价格迎来“报复性”下跌。12月份最后一周,沿海煤炭运价指数日均跌幅85.1点。2017年12月29日,上海航运交易所发布的煤炭货种运价指数报收1572.23点,较上月末上涨6.5%。

金属矿石运输:2017年10月,上中旬钢厂利润高企,高炉开工率持续回升。加之上半月沿海运力供给较为紧张,沿海金属矿石运价上涨。下旬市场迎来“史上最严”秋冬季限产令,部分钢铁企业开始降低钢铁产量。受此影响,铁矿石需求下降,沿海金属矿石运价涨幅缩窄。2017年10月27日,金属矿石货种运价指数报收1187.93点,较上月末上涨8.9%。

2017年11月,钢厂虽然开工受限,但高利润刺激下尽力生产,进口铁矿石库存下降,进而内贸铁矿石运输需求也随之增加;同时,长江枯水期导致吃水下降,进一步加快钢厂租船节奏,铁矿石运输需求较前期明显改善,并对煤炭运输市场形成支撑。2017年11月24日,金属矿石货种运价指数报收1337.67点,较上月末上涨11.3%。

2017年12月,上半月,面对运输市场船舶供应紧张局面,沿海金属矿石运价持续上涨。月中之后,由于前期市场运价较高,货主观望情绪加重,矿石运输市场货源以长协为主,沿海金属矿石运输价格大幅度下挫。2017年12月29日,金属矿石货种运价指数报收1514.64点,较上月末上涨13.2%,

油品运输:2017年10月,伴随“十一”长假结束,出行用油给予的支撑逐步减少,汽油市场迎来季节性淡季。而受入冬前基建工程进度加快提振,柴油需求逐步转好。不过由于十九大召开,成品油批发市场观望情绪较浓,运输市场货源虽有所增多,但价格并未明显回升,沿海成品油运输需求延续淡稳走势。2017年10月27日,上海航运交易所发布的成品油货种运价指数为1262.87点,原油货种运价指数为1541.72点。

2017年11月,沿海成品油运输市场步入传统旺季,运输需求呈现回暖态势,同时由于临近冬季,市场资源偏紧,下游补库操作活跃,成品油运输市场成交氛围逐步转暖。2017年11月24日,上海航运交易所发布的成品油货种运价指数为1262.87点,原油货种运价指数为1541.72点。

2017年12月,临近年底,柴油价格处于相对低位,部分贸易商采购操作活跃,社会货源发运情况转好。同时,中石油、中石化等大货主发运同样较为积极,配送货源较前期也有所增多,运输市场显转暖迹象。12月29日,上海航运交易所发布的成品油货种运价指数为1262.87点,原油货种运价指数为1541.72点。

粮食运输:2017年10月,新粮陆续上市,下游采购积极性明显提振,粮食价格持续回升,南北贸易利润空间放大,贸易商发货积极,运输需求回暖,沿海粮食运价继续上涨。但受进口粮食冲击,港口玉米报价高位回落,加之煤炭运价下跌,市场氛围转弱。2017年10月27日,粮食货种运价指数报收1253.20点,较上月末上涨10.0%。

2017年11月,伴随新粮持续增加,东北新粮报价出现明显回落,加上临储玉米的集中释放,粮食供应呈现宽松格局;因市场担心严厉的环保政策会进一步影响供应,下游补库需求集中释放,粮食贸易重回正轨,下游备货热情高涨,贸易商发货积极,造成运力阶段性供需紧张,而沿海散货运力持续吃紧使得粮食运输市场“一船难求”,沿海粮食运价大幅上涨。2017年11月24日,粮食货种运价指数报收1605.75点,较上月末上涨30.4%。

2017年12月,粮食运输市场需求层面的支撑逐步走弱,经过前期大量补库后,下游饲料厂库存攀升至高位,南北贸易利润空间明显缩窄。需求利空影响在下半月随着散货运输市场的回落被持续放大,市场人士观望心态浓厚,对于高价接受程度不理想,粮食运价回落至11月末水平。2017年12月29日,粮食货种运价指数报收1600.35点,较上月末下跌0.3%。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。