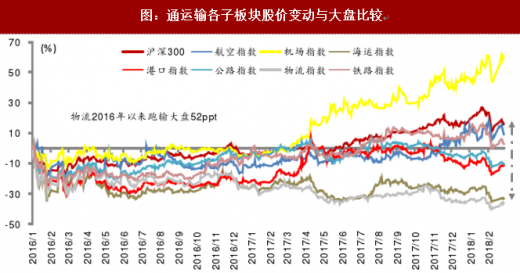

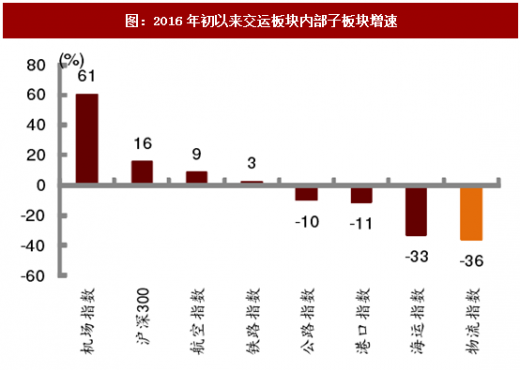

2018年初以来,关于市场风格是否会切换、小市值的成长股是否会迎来结构性机会这两个问题,投资者们都非常关心。物流板块在过去两年大幅度跑输市场,2016年初以来沪深300上涨16%,物流板块下跌36%,跑输52ppt,其中除去近期借壳上市的快递公司,其他物流上市公司过去两年跌幅为85%~3%不等,跌幅最大的是怡亚通,跌幅最小的是中储股份,大部分公司的跌幅都在35%以上。

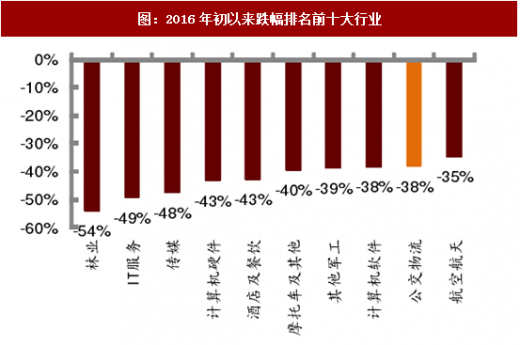

目前物流已经处于估值洼地,从行业纵向来看,物流和交运防守性板块(公路、铁路、机场、港口)相比,过去两年相对跑输47ppt,和交运周期性板块(航运、航空)相比,2016年初以来相对跑输24ppt;从行业横向而言,和其他成长型行业如计算机、医药、传媒、新材料、半导体相比,物流也处于跌幅前列,公交物流(二级行业)较2016年初跌去了38%,在中信83个二级行业指标中跌幅排名第九,和传媒、计算机等板块跌幅相似。2018/19年物流板块市盈率分别为26/22x,TTM市盈率3月初上涨至30,但是仍然低于2015年初以来37的平均值。

真成长:基本面稳健、2018/19年增长潜力大

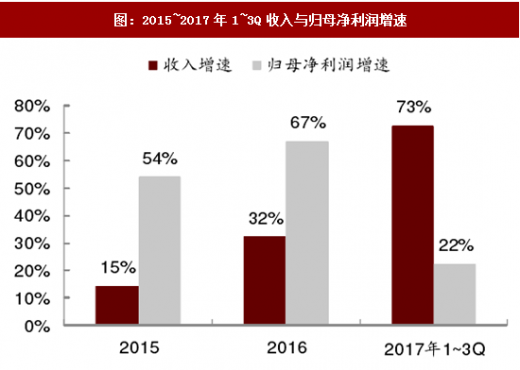

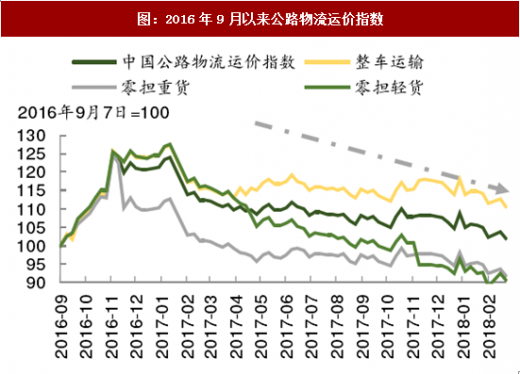

看过去:物流板块在过去两年的成长性较好。2015、2016年收入增速分别达到15%、32%,归母净利润增速分别为54%、67%,2017年前三季度营业收入增速达73%,归母净利润增速达22%,继续维持高速增长势头。公路治超影响逐步减弱:2016年9月起公路治超新规对公路运价造成冲击,从2016年8月底到2017年1月初公路物流运价指数持续升高,平均运价指数上涨24.5%,2017年初以来公路运力经过市场调节一定程度上恢复供需平衡,公路物流运价持续逐步回落,2017年1月末到2018年2月末下降了17.8%,公路治超影响逐渐削弱,具体而言,治超影响在公路货运内部出现分化,对整车货运的影响仍在持续,但是对零担轻货与零担重货影响基本消失。

参考观研天下发布《2018-2023年中国物流行业市场运营现状调查与投资前景趋势研究报告》

看未来:国内物流业务受益于宏观经济增速稳健;跨国物流业务增速企稳回升;中国物流业景气指数与社会物流总额/总费用增速提供数据支撑。

国内物流业务受益于宏观经济增速稳健:2017年主要经济指标均显著好于去年同期水平:1)GDP增速为6.9%(2017年)VS6.7%(2016年);2)PPI同比增长6.3%(2017)VS-1.4%(2016);3)工业增加值增速6.4%(2017年)VS6.0%(2016年)。向后看,虽然市场对2018年实际GDP增速一致预期为6.4%,较为低迷,但是根据中金宏观组的测算,2018/19年的实际GDP增速将分别保持在7.0%/6.9%,我们对大众消费、房地产投资以及制造业产能投资增长的预期比市场共识更为乐观,所以我们预计2018/19年社会物流活动仍有望保持高景气度。

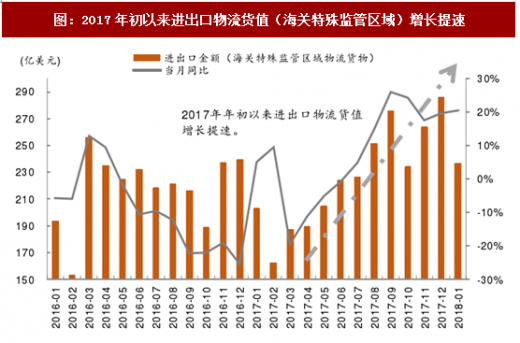

跨国物流业务增速企稳回升:2017年初以来进出口物流货值同比增速企稳回升,跨国物流的提速是由于以下两点原因:1)内需增强,宏观经济提速与CPI的相对保持低位提升了居民购买力,刺激了消费需求;2)2017年年初以来人民币升值9.7%,提高了居民进口需求。

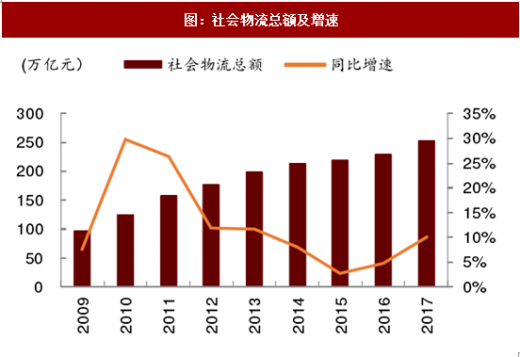

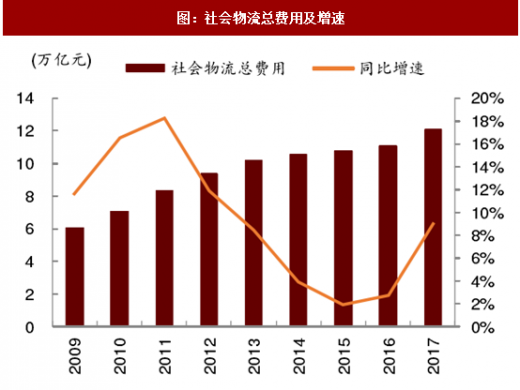

社会物流增速在需求驱动下反弹明显:2017年社会物流总额共计253万亿元(全年GDP的3.05倍),同比增长10.1%,明显快于2016年全年的4.8%。社会物流总费用达12.1万亿元(全年GDP的14.6%),同比增长9.0%,快于2016年全年的2.8%。社会物流需求增速出现明显的触底反弹迹象。同时物流费用率从2016年的4.83%下降至2017年的4.79%,连续第八年下降,社会物流效率继续提升。

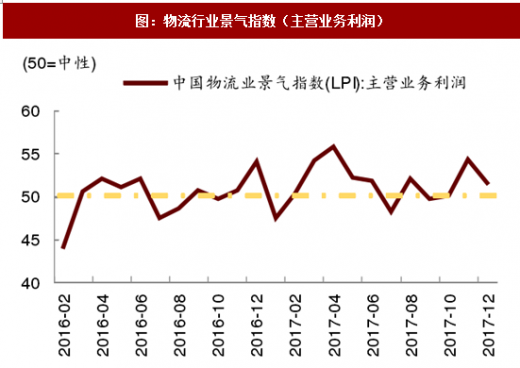

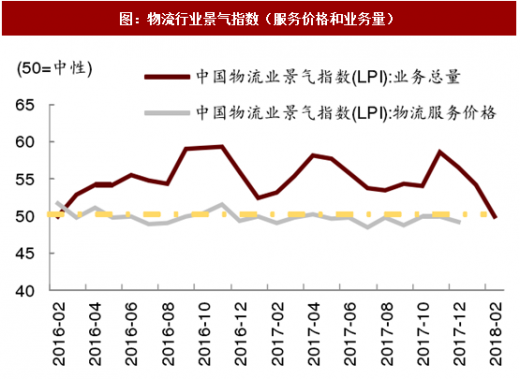

物流企业盈利继续可持续恢复:2017年物流业主营业务利润景气指数平均值51.6,高于中性景气线50,明显好于2016年同期的49.9,行业整体盈利回到增长通道。盈利恢复主要由业务量增长而非价格提升驱动。2017年业务总量指数均值达到55.3(2018年2月的短暂回落是春节错期带来的影响),而2017年物流服务价格指数均值49.6,略低于中性景气线和2016年同期水平50。物流行业盈利的此轮恢复并不依赖于服务价格的提高,不会对社会物流成本造成压力,预计在宏观经济上行的大环境下将具有较好的持续性,2018年物流企业的盈利格局将会继续。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。