机场收入可分为航空性收入和非航空性收入。其中航空性收入包括旅客服务费、起降费、安检费、停场费、廊桥费共5项;非航收入包括租赁、广告、货站、地面运输、客货代理、其他;机场建设费:首都机场、白云机场、美兰机场享受机场建设费返还并计入营业收入,上海机场、深圳机场、厦门空港均返还到集团并计入资本公积。

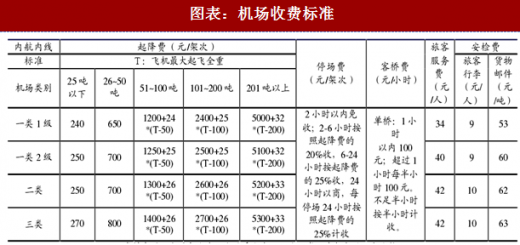

机场收入定价方面,航空性收费和重要非航业务收费均实行指导价,一般而言允许机场结合自身情况适当下浮而不可上调,一类机场允许上浮10%;非航空性业务其他收费以市场调节价为主。

机场的区位因素对机场收入起到了决定性的影响。具体层面上,飞机起降架次、旅客吞吐量以及旅客吞吐量结构(国内、国际占比)决定了航空性收入。作为国有控股企业和垄断性基础设施行业,公司治理结构、管理技能、盈利模式对机场盈利的影响并不显著。

1、航空业务

枢纽机场是兼具“公益性和收益性”双重属性的联合体,航空业务体现类公益性。作为航空业务作为机场的流量来源,推动机场不断和航空公司合作,以此来巩固机场的枢纽与核心地位。

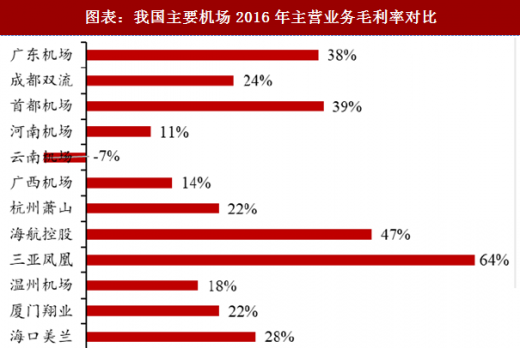

类公益定位导致全球机场航空业务价格基本都是管制的,毛利率偏低。机场航空业务的低毛利和公益性质是机场获取地方政府支持的重要砝码,这也是维持机场长期垄断属性的基础条件。无论是美国还是以英国机场为代表的欧洲机场,机场的航空性业务收费都是管制的,甚至在美国,非航空业务价格也是管制的。对比我国主要机场与国外主要机场航空业务的毛利率可以发现,我国主要机场的主营业务毛利率水平约为30%左右,整体偏高,其中凤凰机场达到64%。这与我国机场航空业务还处于发展阶段有关。

2、非航业务

机场的非航业务体现为收益性。通过高毛利的商业服务、免税服务等来弥补投资和运营成本。对于外国主要机场而言,非航业务经营时间长,因而发展较为充分,非航空性业务己逐渐取代航空性业务,成为外国核心机场盈利的主要来源。核心机场的非航空性收入在机场总收入所占比重在50%上,甚至达70%以上,非航空性业务收益率高达25%左右。而我国的主要机场也逐渐向全球主要机场靠拢,核心机场的非航空性收入在机场总收入所占比重在30%左右,上海机场、首都机场等大机场逐步向50%变化。

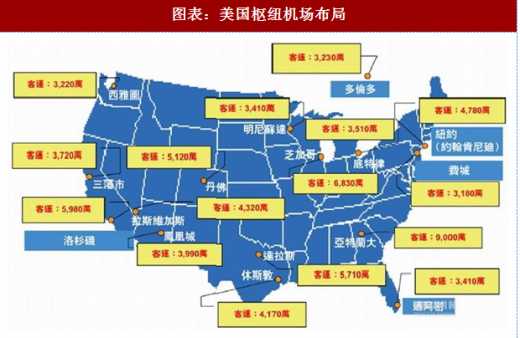

核心枢纽机场垄断地位的形成是不断强化的过程。在枢纽形成的初期,区位优势是决定性的,而这种核心地位的不断巩固是是后期机场不断扩建满足需求和超级承运人(基地航空公司)共同努力的结果。

1、机场收费改革

2017年4 月1日,《民用机场收费标准调整方案》正式生效,民航收费市场化迈出重要一步。在机场收费改革中,对于民用机场和航空公司影响较大的几项分别是:

(1)调整机场收费类别。例如:广州从一类2级上调至一类1级,昆明从一类 2级降至二类,桂林、济南机场由二类降至三类,天津、南宁机场由三类升至二类。

(2)调整机场收费管理方式和航空性业务、地面服务的基准价及浮动幅度。航空性收费中,除旅客服务费以外,其他收费基准价均有不同幅度的上调。起降费和安检费基准价上调较多,其中起降费基准价允许机场在新基准价基础上收费上浮不超过 10%,旅客安检费基准价每人次上调 3 元。旅客服务费基准价虽未上调,但是不再统一制定旅客服务费优惠标准。地面服务的基本项目基准价全部上调,但不同类别机场收费方式发生改变,二、三类机场内地航空公司内地航班地面服务基本项目的收费标准仍实行政府指导价,一类机场中,两家及以上地面服务提供方运营的机场,基本项目可在基准价基础上上浮不超过 10%。其他项目均施行市场调节价。

2、免税特许租金有望市场化

目前国内几大机场免税业务扣点率仅20%左右,整体租金水平远远低于香港、仁川等国际枢纽港。这种现象产生的原因除了历史特殊利益分配,更主要的原因是国内机场此前都签订了10年的长期协议,而免税业务的商业价值的考量标准是国际旅客数量的增长和比例,从10年前来看,这个10年间国内枢纽机场(首都、浦东、广州)的吞吐量无论是总量和国际旅客量都是远超预期的。

国内主要免税集团经营领域相互重叠,激烈的竞争下国内各大机场免税业务招标的租金水平(扣点率)有望重估,向国际水平靠拢。从国际经验来看,45%左右扣点率是免税业务盈利的盈亏平衡点,首都机场和白云机场进境免税扣点率都有望大幅提升,市场化定价开始成为主流,机场免税业务收入有望大幅提升。

从几大免税集团的角度,在免税格局破冰期“攻城略地”,透过这样的战略性投标来锁定集团的长期利益。可以预见未来机场投标项目中(可能不仅仅是枢纽机场,甚至包括新设的中型口岸),这种激烈角逐的局面仍然不可避免。而从盈利的角度而言,租金的大幅提升虽然是巨大的成本压力,但是收入规模的扩大有望进一步降低免税集团进货成本,同时随着机场流量的不断增加,成本端的压力有望逐步缓解。因而从这场枢纽机场、免税集团、消费者三方的博弈来看,1)初期,机场免税租金大幅提升,机场盈利弹性远高于其他方;免税集团新格局形成,初期收入规模增加,盈利增加有限;消费者将承受一部分售价提价。2)中后期,伴随机场流量增加,机场和免税集团出现共赢局面,机场租金持续提升,免税集团受益规模优势成本下降带来毛利提升;消费者购物便利性和经济性提升。因而国内枢纽机场凭借垄断地位和流量优势,有望成为这场免税破冰期的真正赢家。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。