1.1、2017年交通运输板块市场表现弱于大盘

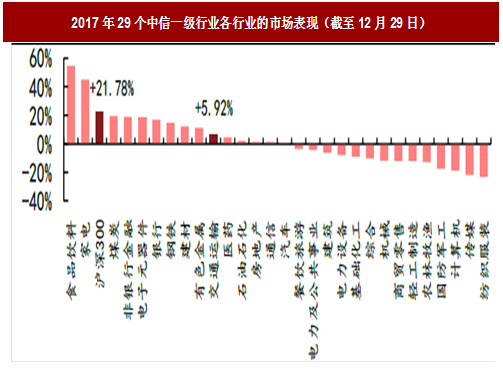

截至2017年12月29日收盘,交通运输板块全年上涨5.92%,同期沪深300指数上涨21.78%,行业跑输大盘15.86个百分点,行业表现位于29个中信一级行业的中游。

图:2017年29个中信一级行业各行业的市场表现(截至12月29日)

参考观研天下发布《2018-2024年中国交通运输行业市场发展动向调查与投资前景规划预测报告》

2017年大盘整体表现震荡向上,今年市场风格为沪深300和中小板指均表现较好、创业板指则表现较为低迷,受市场整体风格的影响,中信29个一级行业全年表现,只有食品饮料和家电两个行业跑赢大盘,其余27个行业均跑输大盘,其中纺织服装、传媒、计算机、国防军工和农林牧渔的表现垫底。交通运输行业具有较强周期属性,今年的表现波动较大,上半年大部分时间的表现都跑赢大盘,而下半年由于大盘指数表现强劲,交运指数持续震荡、全年整体跑输大盘。

图:2017年交运行业指数走势图(截至12月29日)

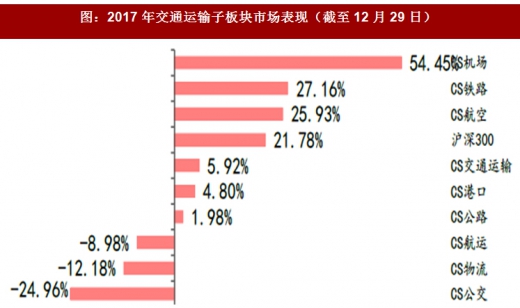

在各子板块中,机场、铁路和航空板块表现较好均跑赢大盘,尤其机场表现亮眼,涨幅达到54.45%;其中,公交(-24.96%)、物流(-12.18%)和航运(-8.98%)板块表现较差,对交通运输行业的表现形成拖累,其中公交跌幅最大、对行业整体表现的影响也最大。机场表现较好,主要原因是首都机场、白云机场免税招标等非航业务的超预期,带来机场商业价值的再发现。大宗商品回暖、铁路改革预期、以及环保和公路治超政策趋严带来的铁路煤炭运量大增,则是铁路板块表现较好的主要因素。

图:2017年交通运输子板块市场表现(截至12月29日)

个股方面,全年表现涨跌互现,其中涨幅前十的有:德新交运(+549.69%,次新股)、原尚股份(109.08%,次新股)、畅联股份(+100.57%,次新股)、广州港(+85.61%,次新股)、秦港股份(+85.16%,次新股)、华北高速(+81.86%,已退市)、中国国航(+73.05%)、南方航空(+71.87%)、上海机场(+71.75%)、珠海港(+62.39%);跌幅前十的有:天顺股份(-50.98%)、长航凤凰(-49.11%)、强生控股(-49.03%)、江西长运(-40.73%)、南京港(-39.69%)、亚通股份(-38.23%)、锦江投资(-36.31%)、申通地铁(-35.86%)。

表:2017年交通运输行业涨跌幅前十(截至12月29日)

1.2、行业估值震荡回落,铁路物流估值处于相对低位

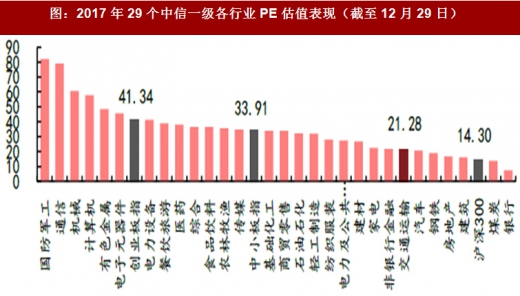

截至2017年12月29日,交通运输行业整体市盈率估值水平为21.28倍,行业估值表现位于中信29个一级行业的下游,整体来看相对较低。沪深300指数市盈率估值为14.30倍,中小企业板市盈率估值为33.91倍,创业板市盈率估值为41.34倍。

图:2017年29个中信一级各行业PE估值表现(截至12月29日)

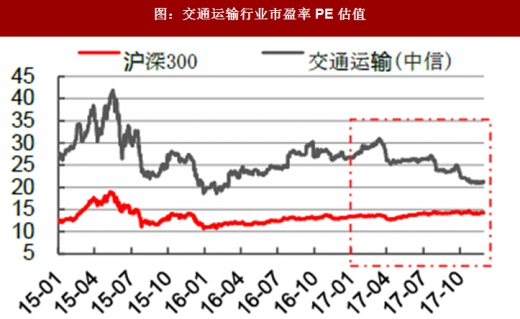

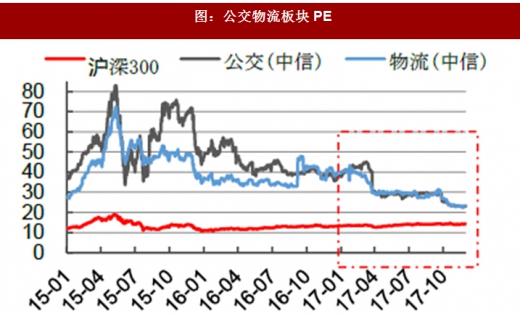

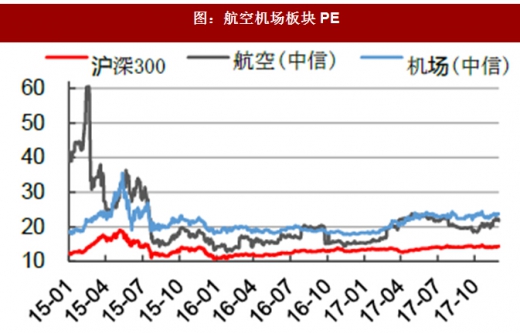

交运行业估值全年震荡下行,与大盘估值的差值逐渐缩小。子板块方面,机场板块估值持续抬升,主要是受益非航业务超预期带来的价值重估;航空估值稳步上行,铁路、物流等板块的估值则震荡向下,尤其铁路板块估值再次回落至大盘估值水平以下,物流板块估值已经回落至合理区间。我们预计航空板块受益于盈利改善基本面向好以及供给侧改革进入实质阶段,未来估值有望继续抬升;同样,受益于改革预期,中长期来看铁路板块估值有望迎来修复。

图:交通运输行业市盈率PE估值

图:交通运输行业市净率PB估值

图:公路铁路板块PE

图:公路铁路板块PB

图:公交物流板块PE

图:公交物流板块PB

图:航运港口板块PE

图:航运港口板块PB

图:航空机场板块PE

图:航空机场板块PB

1.3、2017年前三季度交运行业整体业绩增速强势攀升

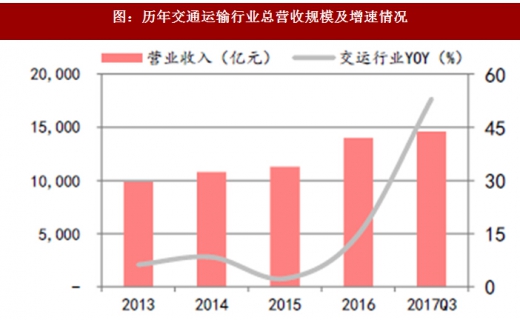

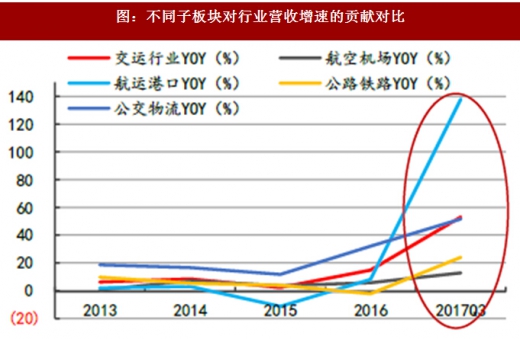

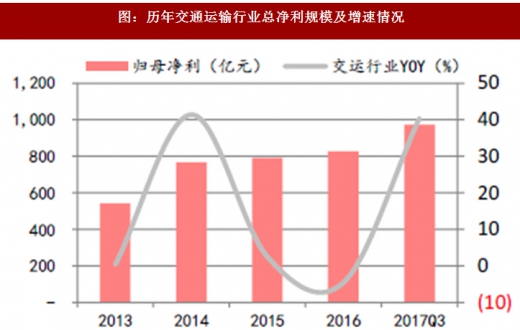

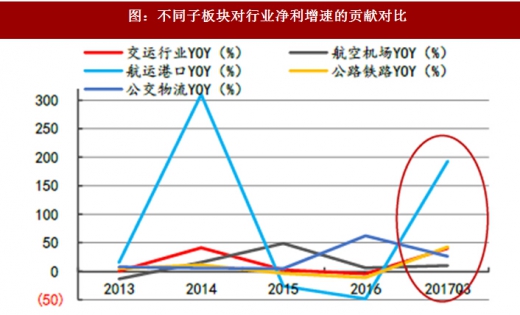

根据2017年三季报最新公布的财务数据显示,交通运输行业前三季度实现营业收入14,610.55亿元,同比增长53.04%,增速同比上升46.85个百分点;实现归母净利润972.98亿元,同比增长40.41%,增速同比上升51.96个百分点;交运行业的营收和净利润与去年同期相比均有大幅增长,行业业绩强势攀升,主要归功于航运港口子板块的贡献,尤其是航运板块延续较强的复苏态势,航运子板块实现营收3,265.85亿元,同比增长269.62%;归母净利润68.03亿元,同比增长261.59%,这从业绩上验证了航运业的复苏。

其他子板块,前三季度物流的营收同比增速达到53.68%,高于行业整体营收增速;以及铁路的净利润同比增速高达92.95%,远高于行业净利润增速。

图:历年交通运输行业总营收规模及增速情况

图:不同子板块对行业营收增速的贡献对比

图:历年交通运输行业总净利规模及增速情况

图:不同子板块对行业净利增速的贡献对比

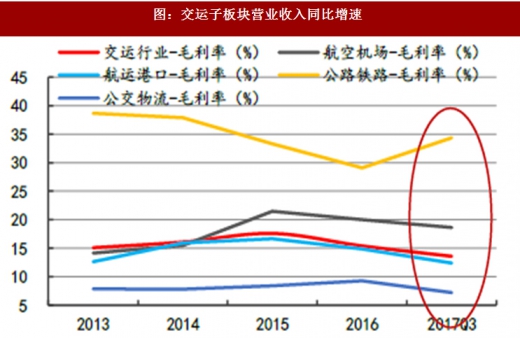

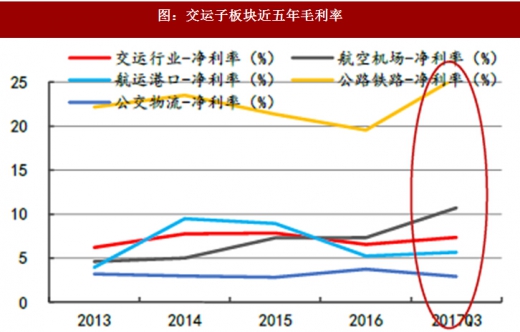

从盈利能力来看,2017年前三季度交运行业毛利率为13.57%,同比下降2.93个百分点;净利率为7.35%,同比上升0.44个百分点。其细分子板块中,公路和机场的毛利率最高,均在40%以上;净利率也最高,均在33%以上。物流和航运的毛利率最低,均在9%以下;净利率也最低,均在3%以下。今年交运行业的业绩增速较高,但行业毛利率却略有下降,原因在于行业盈利贡献结构的变化,其中盈利能力较强的公路和机场板块业绩增速表现弱于毛利率较低的航运板块;并且前三季度不同子板块毛利率同比表现出现分化:铁路上升8.89个百分点、航运上升3.07个百分点、机场上升1.82个百分点、物流上升0.72个百分点;航空下降4.73个百分点、公路下降2.34个百分点、公交下降1.5个百分点、港口下降0.32个百分点。

图:交运子板块营业收入同比增速

图:交运子板块近五年毛利率

数据来源:观研天下整理,转载请注明出处。(ww)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。