从新增资金的贷方角度来看,销售回款>银行贷款>非标融资>债券>股权融资。据我们估算,2016 年销售回款8.7 万亿,新增房地产开发贷5.7 万亿,非标融资3.2 万亿(新增信托融资七千余亿元),信用债发行1.7 万亿,股权融资1594 亿元。

参考观研天下发布《2018-2023年中国房地产金融产业市场竞争态势调查与投资价值前景评估报告》

尽管银行贷款从新增资金角度来看占比较高,但是考虑到到期资金的偿付后,我们发现来源于银行、信托的资金净变动其实总量并不高。对于开发商而言,净变动占比最高的是销售回款,因此我们能从历史规律中发现,房企资金情况往往取决于销售行情的好坏,同时销售回款的速度会影响到位资金的到账时间,从而对投资时点产生影响。以2017 年调控为例,根据与房企沟通的情况来看,龙头房企的销售回款率普遍从2016 年的90%以上,下降至80%,回款周期从1 个月左右延长至2 个月,这使得销售面积对开发投资额的传导从前两轮周期的同步演变为投资滞后销售2-3 个月。

我们预计2018 年行业整体融资环境依然较严,银行贷款净变动降幅5%,信托、债券净变动-10%,销售回款增速1%(主要系我们预测2018 年销售面积增速0%),资金总流入预计为10.1 万亿,略低于2017 年资金流入。

2、长期资金来源以ABS 为增长点,房企真实杠杆下行

综上我们可以看到,目前房企的主要资金来源渠道仍然较为单一,主要是销售回款和银行贷款。面对未来十年房地产的资金渠道,我们认为有两大趋势,一是资产证券化规模迅速扩大,二是预售房款与开发贷二选一,从而降低房企杠杆。

借鉴海外的经验,我们认为未来房企的资金来源渠道将进一步多样化。目前我国资产证券化的发展仍处于初级阶段,随着政策以发展租赁住房REITs 为切口,鼓励开发商自持物业并以该不动产为标的进行融资,我们认为未来资产证券化的规模将逐步扩大,有望成为开发商资金来源的中坚力量。通过租赁住房获取资金将成为房企间拉开竞争差距的重要助力,对于地产行业而言资金为本,是房企之源。(在后续的系列报告中我们将对房地产行业资产证券化以及REITs 的发展做进一步讨论)。

另一方面,目前房企的杠杆水平较高,一旦开发商资金断链断裂,将影响至银行资金与居民财富的稳定性,对国计民生的影响性较大。可以看到,在整个房地产开发环节共涉及了三次融资,一是地产开发贷、二是房产开发贷、三是预售商品房。在本轮的调控中,土地融资规模已经逐步收缩,热点城市房企必须以自有资金竞拍土地,信托资金严禁流向土拍市场。未来,我们认为第二轮与第三轮融资规模将进一步得到控制,可能是房产开发贷与预售商品房二选一,也有可能通过逐步提高预售门槛渐进式的达到最终取消预售制的目的。

3、预测房企资金压力对房价的影响,2018 年压力较大

我们通过两种方法来判断房企的资金压力水平。一是开发投资额/房地产企业到位资金,从表格中可以看到, 2008、2014、2015 年是比值高于0.77 的年份,同年的房价增速处于底部,同比均出现过负增长的情况。

第二种方法是,我们通过计算房企的刚性支出与可计算的资金流入来站在当下预判未来。我们假设土地支付价款的支付周期为半年,当年新增的土地购置费支付比例为3/4,剩余部分于来年偿还,则剩余的1/4 为来年土地购置部分的刚性支出。建安成本方面我们假设施工周期为3 年,按每年的总施工面积乘以单位面积的施工成本进行计算,叠加刚性土地购置费用,则为最低现金流出额。可预测的资金流入参考表6,我们将资金来源分为房地产开发贷净变动、信托净变动、债券净融资额、股权融资额、销售回款以及利用外资,扣除相应的利息支出后得到当年的资金总流入。通过资金流入减去刚性支出后,得到刚性资金余缺。同样的,2008、2012、2014 与2015 年刚性资金余缺低于一万亿元,房价存在下降压力。

我们预计2017 年开发商最低现金流出8.7 万亿,资金总流入10.3 万亿,刚性资金余缺1.6 万亿,资金压力较低,房价下行风险较小。我们预计2018 年开发商最低现流出9.0 万亿,资金总流入10.1 万亿,刚性资金余缺1.1 万亿,接近历史上1 万亿临界值,资金压力将明显较2017 年紧张。

4、通过房企资金预测开发投资额

我们采用了三种方法来预测开发投资额。方法一与方法二从开发投资额的构成角度进行拆解预测,其中方法一为分别预测各组成部分的增速从而计算绝对值进行加总,得出开发投资额绝对值;方法二为预测各组成部分的增速代入回归方程式得出开发投资额同比增速;方法三则从开发投资额的驱动角度考虑,通过对房企到位资金同比增速的预测回归得出开发投资额增速。

方法一:房地产开发投资额=施工成本+土地购置费。其中,施工成本=施工面积*单位建安成本,土地购置费=土地购置面积*土地单价涨幅。我们预计2018 年施工面积同比增速3.6%(其中新开工面积同比增速4.2%,竣工面积增速3.2%),每年单位建安成本为1350 元/平米(同比增速2%),得出施工成本为9.3 万亿(同比增速5.7%,我们假设新开工面积所消耗成本占施工面积单位建安成本比重为0.4),土地购置费同比增速为-1.6%(其中土地购置面积增速0.3%,土地单价增速-3%),合计2017 年开发投资额约为11.5万亿,对应同比增速4.3%。

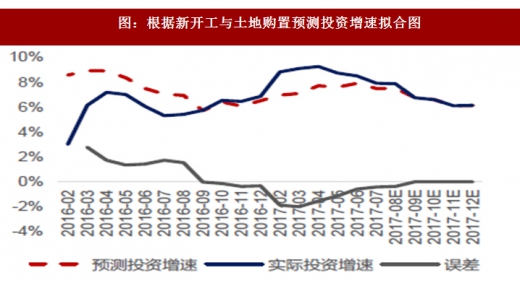

方法二:房地产开发投资增速=a1*新开工面积增速+a2*施工面积增速+a3*竣工面积增速+a4*单位建安成本增速+a5*土地购置费增速+C。我们通过回归新开工面积、竣工面积、期初施工面积、单位建安成本与土地购置费的累计同比增速,得出该回归方程拟合度

较高为0.891。我们根据2001-2017 年与2012-2017 年拟合得到的模型预测出2018 年开发投资额同比增速分别为5.4%/3.7%。

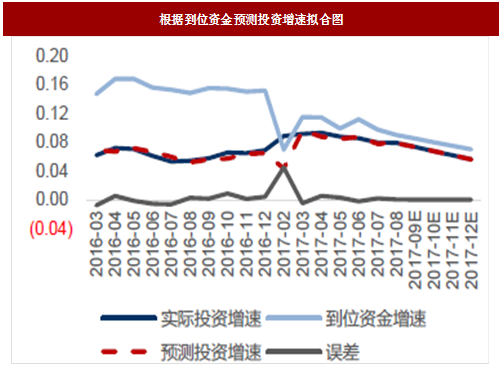

方法三:房地产开发投资增速=a1*当期到位资金增速+a2*前一期到位资金增速+a3*前一期开发投资增速+C。正如我们在第一部分所阐述的,开发商的投资行为在边际上会受到资金充裕程度的影响有所增减,同时由于施工周期较长、施工面积基数较大,因此投资增速的粘性较高,与上一期的投资额的相关性较大。更进一步看,近年来上一期投资额的影响系数增大、同时常数项2011 以后由正转负,标志着投资增速从趋势性向上转变为趋势性向下。我们预计2018 年销售面积增速为-0.2%,考虑到银行贷款、股权债权融资渠道收紧,我们预计2018 年到位资金增速为0.3%,对应开发投资增速为4.9%。

我们认为从构成角度预测开发投资额相对较为直接明了,但是缺点在于难以较好的估计新开工面积增速与土地购置费增速,其中涉及了开发商的在手土地储备与政府供应土地的意愿。而从资金层面来预测开发投资额相对来说影响路径不如构成法简单直接,从资金传导至投资还涉及库存、可开工面积以及开发商产能等因素的影响,但是资金增速方向的预测相对容易把握,同时对于投资结果的预测拟合度也较高。因此我们认为在实际预测中可以结合上述方法,做综合考量。综上所述,我们判断2018 年开发投资额增速约为4%。

我们认为2018 年房地产开发投资增速较高且主要由新开工和施工的建安成本上升所带动。我们预测1)低库存下开发商推盘量增加,去化率低速下降,新开工增速高于销售增速导致短期库存回升,进而土地购置面积负增长(且预计房企融资环境整体依然较紧);2)销售均价稳定,但同等价位可以购买到更优质的楼盘,因此推盘量增加可部分抵消去化率下降的影响带动销量回升,预计前50%的房企2018 年销售增速在20%-30%,推盘量增速大约在30%-40%。

图:根据新开工与土地购置预测投资增速拟合图

T 期房地产开发投资关键影响因素预测过程:

1. T 期销售面积=T 期推盘面积*T 期去化率

2. T 期房企到位资金=(+0.86)*(T-1 期房企到位资金)+(+0.18)*T 期销售面积

3. T 期土地购置面积=(+0.82)*(T-1 期土地购置面积)+(-0.09)*(T-1 期库存)+(+0.15)*T 期房企到位资金

4. T 期竣工面积=(+0.73)*(T-1 期竣工面积)+(+0.14)*(T-10 期施工面积)

5. T 期新开工面积=(+0.5)*(T-1 期新开工面积)+(+0.11)*T 期房企到位资金+(-0.14)

*(T 期库存)+(+0.34)*(T 期竣工面积)

6. T 期施工面积=(+1.03)*(T-1 期施工面积)+(-0.07)*(T-1 期竣工面积)+(+0.08)

*(T 期新开工面积)

备注:以上皆为累计同比增速,为保证时间序列数据的意义,按2012 年-2017 年3 月至12 月的历史数据回归测试,回归系数均为显著,拟合度较优。

资料来源:观研天下整理,转载请注明出处。(ww)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。