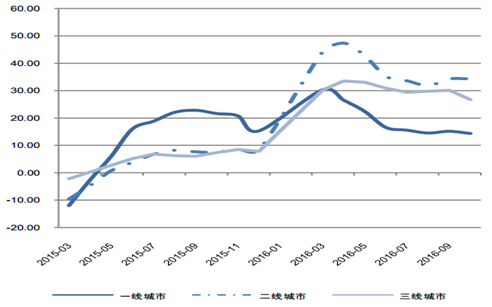

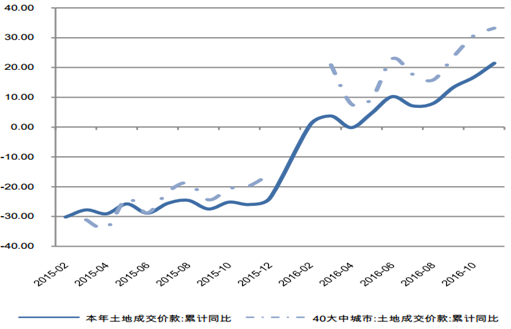

2016年1-11月份全国商品房累计成交面积13.58亿平米(同比 +24.30%),成交金额10.25万亿元(同比+37.50%),两项数据分别超越了2013和2014年的历史大顶。其中40大中城市成交 面积和金额的占比分别为39.86%和57.59%,对于整个行业走势 的影响权重稳步扩大。4季度调控不断升级的预期下假设12月40 大中城市成交环比降幅度达到25%,其他城市降幅达到15%的悲观预期下,全年商品房销售面积依然能够达到14.84亿平米的天量水平。

参考观研天下发布《2018-2023年中国房地产行业市场供需现状调研及行业市场供需现状调研报告》

2015-2016 全国商品房销售累计同比数据 (%)

资料来源:公开资料整理

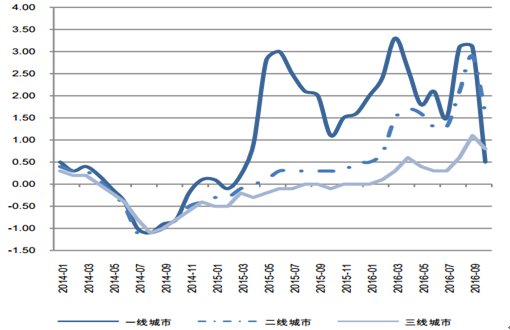

70 城新建住宅价格环比(%)

资料来源:公开资料整理

在成交量的全线推动和行业预期的总体带动下,资产价格水平延 续分化上涨的趋势。70大中城市中一、二线城市新建住宅价格指 数自2016年初以来保持快速上行,9月末环比涨幅更是达到3.10% 和2.90%的高位水平。虽然10月份调控周期开启以来涨幅明显收 窄,但是10月末一二线城市同比增幅依然高达28.50%和18.00%, 远高于三线城市的4.80%。在防止资产价格过快上涨成为核心调 控目标的硬约束下,2017年的调控小周期内价格回调需求将较为 迫切,预计70大中城市全年同比涨幅控制在5%之内,单月环比 涨幅控制在1%之内。

40 大中城市商品房成交面积累计同比

资料来源:公开资料整理

40 大中城市商品房成交金额累计同比

资料来源:公开资料整理

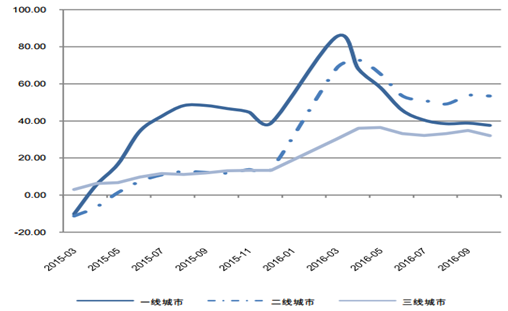

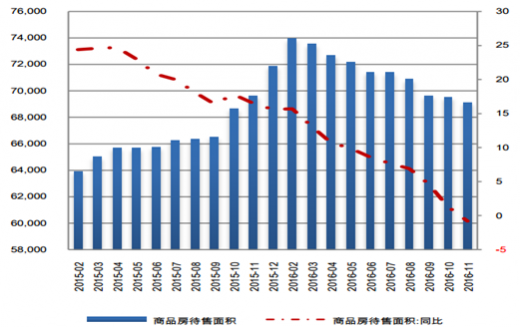

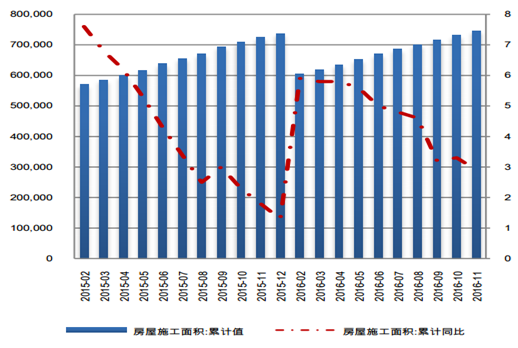

在年初以来成交面的强势带动下,商品房库存延续良好的改善态势,11月末全国商品房待售面积同比下降0.80%,出现有数据统 计以来的首次同比下跌,绝对数量较16年初减少4836万平米至 6.91亿平米。但是初步测算广义库存面积(待售面积和潜在入市 库存之和)=(16年11月末房屋施工面积+15年末商品房待售面积-16年11月商品房累计销售面积-13、14、15年期房销售面积 +2016年11月末全国待开发土地面积x容积率2)约为46.16亿平 米,以2015年成交规模为基准的去化周期约为3.59年。

从库存总量角度来看,成交增速疲态的显露短期内将体现在广义 库存压力的提升(销售行情的回落引导开发商的推盘和施工热情 回落,短期库存压力滞后显现)。从库存结构角度来看,成交分 化所带来的库存分化对于资产价格走势和金融风险的累积均具有 较强的正反馈作用,因此短期热点城市通过限购限贷和加大土地 供应等措施平衡库存结构,通过库存水平的合理回升缓解暴涨暴 跌的波动风险,同样符合当前行业的调整需求。2016年11月末房 屋施工面积同比增速依然保持正值(2.90%),预计广义库存水 平保持温和增长,去库存让步于资产价格的回归需求。

2015-2016 全国商品房待售面积(万平米,%)

资料来源:公开资料整理

房屋施工面积(万平米,%)

资料来源:公开资料整理

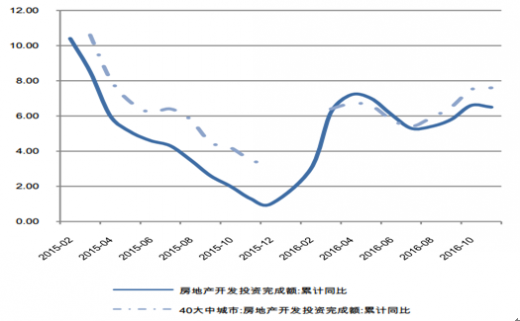

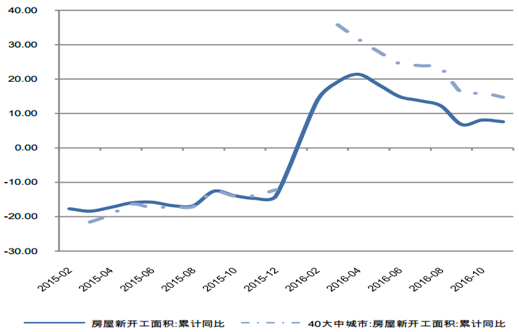

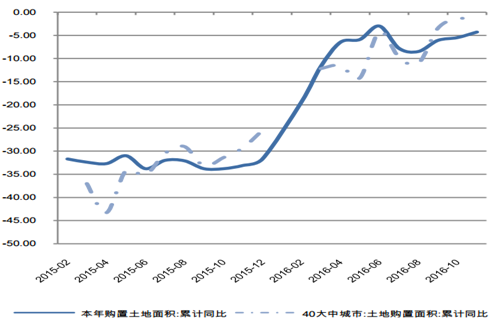

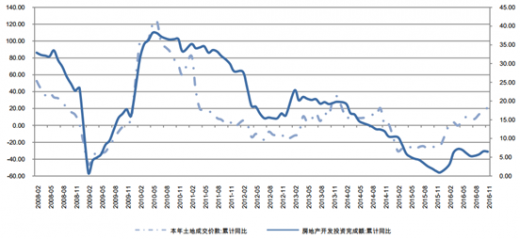

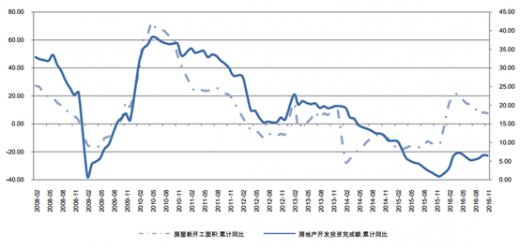

2016年初至今房地产开发投资完成额累计同比增长6.50%,较去 年同期增长5.20个百分点。其中土地购置面积同比减少4.30%, 土地成交价款同比增长21.40%,相比之下40大中城市成交面积 和价款分别同比减少1.80%和增长33.20%,增速差进一步扩大, 缩量上涨趋势得以持续巩固,预期过度透支的风险不亚于商品房 市场的非理性上涨。同期新开工面积累计同比增长7.60%,40大 中城市同比增长14.70%,调控周期开启之后增速稳步回落,热 点城市施工和推盘节奏有所放缓。

基于2017年的政策走势和土地市场供应放量、直接干预力度提升和 房企资金流入监管趋严的判断前提,预计2017年在销售数据的引导下土地市场观望情绪有所上升,溢价率水平预期回落,量缩价涨 趋势转为量增价稳。房企同时面临资金链收紧和资产价格预期透 支的双重压力,地王项目对房企的财务结构和经营能力提出严峻 考验。

全国与 40 大中城市房地产开发投资完成额

资料来源:公开资料整理

全国与 40 大中城市房屋新开工面积

资料来源:公开资料整理

全国与 40 大中城市本年购置土地面积

资料来源:公开资料整理

全国与 40 大中城市土地成交价款

资料来源:公开资料整理

基于管理层加大供给降温土地市场、控制资产价格、稳定固定资 产投资增速、财政扩张周期内稳固地方财政收入的多重诉求下, 预期热点城市在2016年末至2017年上半年将加大土地供应,考 虑到一二线热点城市土地成交规模的高占比(2017年1-10月份成 交土地总价占百大城市成交总价的78.31%),投资数据的回落 幅度预期有所缓和,预计2017年全年房地产开发投资增速运行区 间为2%-4%。

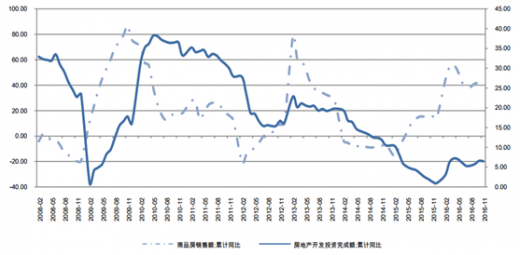

商品房销售与房地产开发投资完成额周期变动关系

资料来源:公开资料整理

本年土地成交价款与房地产开发投资完成额周期变动关系

资料来源:公开资料整理

新开工面积与房地产开发投资完成额周期变动关系

资料来源:公开资料整理

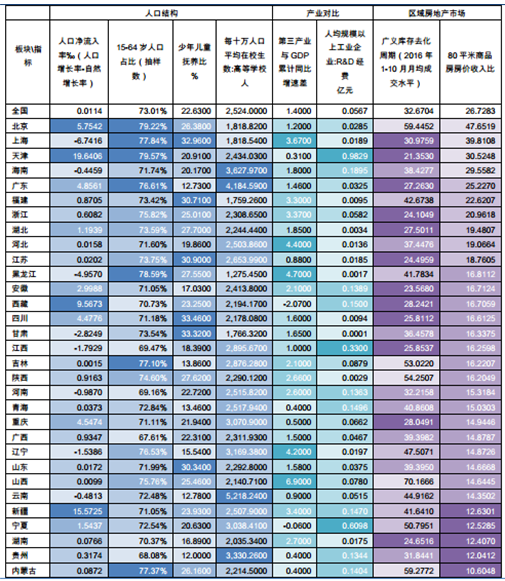

随着十三五规划进一步推动19个城市群战略,区域 经济融合度的提升同步提高人口净流入比例,部分地区的房地产 市场预期受益于增量市场和存量需求的再平衡过程,在行业调控 周期内呈现逆周期表现。以全国31个省市自治区的数据为基 础综合考察人口和产业变化趋势,挖掘行业后半程的价值洼地。

全国 31 个省级地区区域分析

资料来源:公开资料整理

从人口结构来看,15-64岁人口占比表征当前适龄购房人群的比 重,北京、上海、天津位居77%-80%的高位区间,当前供需缺口 较大,维持着全国领先的房价收入比,分别高达47.65、39.81和 30.52。短期来看,天津、北京、广东、四川、重庆地区人口净 流入率分别高达19.64%,5.75%,4.85%、4.47%、4.55%,位 居中东部地区前5位,良好的产业优势和城市综合竞争力持续为 房地产市场的发展培育坚实的需求基础,短期内受行业周期性波 动的影响较小。虽然上海人口净流出率高达6.74%,但是少年儿 童抚养比高达32.96%,总体人口结构合理。

中长期来看,少年儿童抚养比和高等学校在校生比例代表着未来 人口结构的改善空间和潜在购房人群的补充,在良好的区域经济 发展和就业形势下,后者将对区域房地产市场产生直接的需求刺 激。上海、福建、江苏、四川、甘肃、山东少年儿童抚养比均高 于30%,在保持良好的人口吸引力前提下预期享有较为突出的人 口红利。海南、广东、云南、贵州等地高等学校在校生占比高达 3%-5%,教育配套和人才资源较为丰富,随着中西部地区的快速 发展,区域房地产市场或有较为显著的弹性空间。

从产业发展来看,山西、黑龙江、辽宁、河北等重工业城市第三 产业与GDP累计同比增速的增速差位居前列,产业结构改善稳步 推进。上海、福建、浙江等长三角地区第三产业同样保持高速增 长,良好的产业结构为房地产市场的发展奠定基础。而从人均规 模以上工业企业研发经费来看,天津以0.98亿元位居首位,宁夏、 江西紧随其后,高新技术产业的投资加大同样将为区域经济的发 展和房地产市场的价格水平激活上行空间。

总体来看北京、上海以及浙江、福建、广东等发达地区房地产市 场依然具备良好的产业支撑,行业周期的顶部压力和调控压力具 有较为理想的消化空间。值得注意的是,(1)天津市拥有良好 的人口结构和持续流入的绝对领先优势,教育资源较为丰富,并 且京津冀区域协同发展的背景下产业优势或进一步凸显,虽然房 价收入比位居高位,但是广义库存的去化周期仅有21.35月,未 来区域市场预期保持高增长空间。(2)四川、重庆等西南地区 近期人口吸引力显著提升,房价收入比位于15-17的低位区间, 随着成渝城市群发展规划的逐步落地以及土地市场供给侧改革的 实施,区域市场或表现出较为突出的弹性空间。(3)云南、贵 州、陕西等教育资源相对丰富的中西部地区在保持经济高速增长 的同时有望凭借区域房地产市场的低估优势和后续配套政策吸引 更多人才落户。

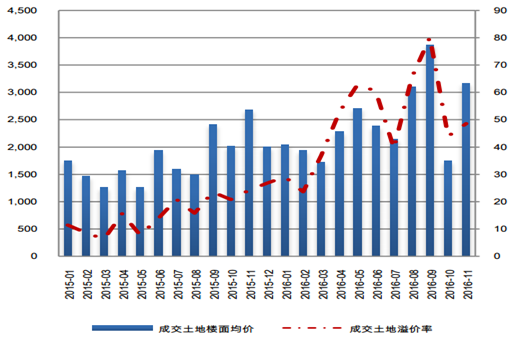

据CIRC研究统计, 2016年前3季度共成交246宗单价、总价地王,地王数量将刷新 历史新高。从区域分布来看,地王项目分布在32个城市,平均溢 价率达110%,集中位于热点一二线城市,其中合肥、南京、上 海、杭州地王数量均在20宗以上。

在地王行情的带动下,全国百大城市土地市场溢价率进一步攀升, 1-11月份平均溢价率达到49.38%,较15年全年大幅提升33.11个 百分点。成交楼面均价达到2498.95元/平米,较去年全年大幅提 升35.73%。同期成交楼面均价占当期商品房成交均价的比重由 15年的27.10%提升至32.87%,行业盈利空间面临较大冲击。房 企争夺土地资源在牺牲短期盈利空间的同时持续透支区域市场的 发展空间。中小房企在盈利能力下滑和房企资金流入监管趋严的 同时,面临着现金流和土地市场的双重冲击。

百大城市成交土地楼面均价和溢价率

资料来源:公开资料整理

各级城市成交土地溢价率

资料来源:公开资料整理

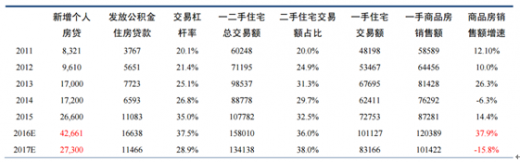

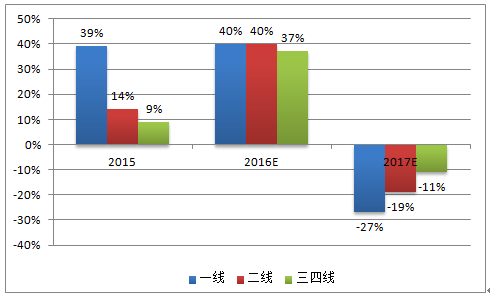

预计 2016 年、2017 年新增个人房贷增速为 60%、-36%,预计 2016、 2017 年发放的住房公积金贷款增速为 50%、-31%,交易杠杆率为 37.5%、28.9%,二手住宅交易额占比为 36%、 38%,一手住宅销售占比为 84%、82%,预计 2016、2017 年全国商品房销售增速分别为 37.9%、-15.8%。明年 一二线热点城市将面临缩量压力,而三四线难以受益热度传导,预计 2016、2017 年全国销售面积增速为 25.0%、 -17.1%。

全国商品房销售额测算(亿元)

资料来源:公开资料整理

按揭贷款占新增贷款比重

资料来源:公开资料整理

销售额增速分区域

资料来源:公开资料整理

资料来源:公开资料,观研天下整理,转载请注明出处。(QLY)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。