| 领域 |

客户群体 |

主要特点 |

用途 |

|

| 军用 |

军队、武警及公安 |

专业性高,售价高 |

侦查、攻击、通信中继、靶机等 |

|

| 民用 |

工业用 |

行业用户优化定制生产 |

由于多为定制生产,所以产量一般不大,售价普遍较高 |

测绘、电力巡线、环保、农情监测、农业植保等 |

| 消费用 |

普通消费者或航拍爱好者 |

强调飞机的便携性和易操作性。用户通常对价格敏感 |

满足消费者的娱乐需求 |

|

其产业链上游主要为电池电机、图传系统等组件与系统以及云服务等各类软件,下游主要应用于国民经济发展的各行各业,如农业植保、电力巡检、环境监测等。

近两年来,得益于5G商用、政策补贴持续利好等因素驱动,我国无人机市场规模不断扩大。数据显示,截至2019年我国无人机市场规模已超百亿元,约为134.8亿元,同比增长53.2%,预计2020年将超200亿元。

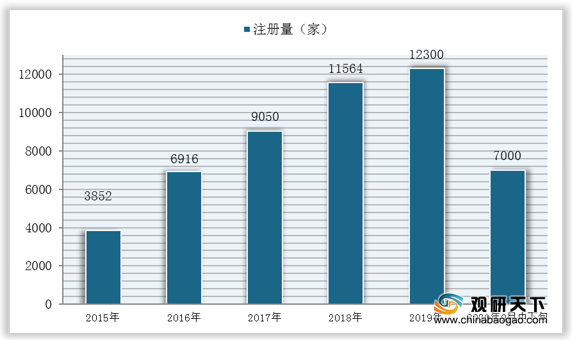

在行业规模稳定增长态势下,我国无人机相关企业注册量也呈现逐步增长态势。数据显示,截至2020年9月中下旬我国共有超过4.7万家名称或经营范围含“无人机”的无人机相关企业,其中今年共新增近7000家无人机相关企业。

目前我国无人机企业分布广泛,已形成七大产业聚集区,其中华南和华东无人机产业发展较为迅猛,集聚企业最多;广东形成以深圳为核心的珠三角无人机产业集群,成为我国无人机集聚度最高的地区。

| 聚集区 |

产业格局 |

| 华南地区 |

广东形成以深圳为核心的珠三角无人机产业集群,也是我国无人机集聚度最高的地区;南宁规划建设无人机产业核心园区,桂林、柳州、钦州市要打造零件配件服务及应用集聚示范基地。 |

| 华东地区 |

形成以常州、无锡、台州、阜阳、湖州、芜湖等为代表的无人机产业集群,依托制造业基础,从无到有布局无人机产业。 |

| 华北地区 |

依托航天科研院所的产业资源,形成以京津冀为主要集聚地的产业格局,北京侧重无人机的总体设计,天津、河北侧重无人机的产业化发展。 |

| 华中地区 |

以河南为代表的无人机产业集群,依托农业植保需求推动无人机产业集聚;江西、湖北等地区依托航空工业基础拓展无人机产业链条。 |

| 西南地区 |

形成以成都绵阳、重庆为代表的产业集聚区,成都的航空航天产业链完整,产业规模全国第四,在此基础上无人机产业得到大发展。 |

| 西北地区 |

依托西安、张掖等地区航空航天产业基础,促进军民融合产业发展,延伸发展无人机产业。 |

| 东北地区 |

以沈阳法库为代表的产业集群,主要生产军用无人机;吉林、黑龙江等的多个地区布局无人机产业园项目。 |

同时,随着无人机应用场景逐渐多元化,各路资本也争相入局,近两年我国无人机投融资市场发展火热。数据显示,2020年1月6日,埃洛克航空科技(北京)有限公司(AIRLOOK)获得近亿元人民币B+轮融资;6月28日,上海狮尾智能化科技有限公司宣布完成东方美谷产业发展基金的Pre-A轮融资;11月15日,极飞科技宣布完成新一轮12亿元融资。

| 时间 |

融资企业 |

融资金额 |

融资轮次 |

投资方 |

| 1月6日 |

埃洛克航空科技(北京)有限公司(AIRLOOK) |

近亿元人民币 |

B+轮 |

广发乾和领投,常春藤资本、GGV纪源资本和BV百度风投等跟投 |

| 2月19日 |

中航金城无人机 |

6658万元人民币 |

战略投资 |

中航科工 |

| 3月2日 |

微纳新空 |

1亿元 |

A+轮 |

比邻创投领头 |

| 3月 |

深圳智空未来信息技术有限公司 |

数千万元 |

Pre-B轮 |

/ |

| 4月13日 |

西安因诺航空科技有限公司 |

千万元 |

A2轮 |

/ |

| 4月29日 |

星逻智能科技(苏州)有限公司 |

数千万元 |

A轮 |

由常春藤资本领投,老股东遨问创投与远瞻资本继续加码 |

| 5月 |

北京云圣智能科技有限责任公司 |

1.8亿元人民币 |

B轮 |

中亿明源基金(苏州工业园区)领投,中小企业发展基金(深圳南山有限合伙)跟投,原股东洪泰基金、蓝驰创投继续超额追加投资 |

| 6月28日 |

上海狮尾智能化科技有限公司 |

/ |

Pre-A轮 |

东方美谷产业发展基金 |

| 7月 |

深之蓝海洋科技股份有限公司(SUBLUE) |

1.2亿元 |

B+轮 |

由国投创合、民生证券投资、泰达科投、源星资本等新老股东联合投资。 |

| 9月14日 |

州星辰大海科技有限公司完 |

/ |

天使轮 |

浙大联创投资、追远创投、德迅投资。 |

| 11月13日 |

深之蓝海洋科技股份有限公司(SUBLUE) |

2亿元 |

Pre-IPO |

领投方为春华资本,跟投方为嘉溢创投和老股东华洲科技、索道投资、朗玛峰创投、盛景嘉成和懿锦文创等 |

| 11月15日 |

极飞科技 |

12亿元 |

/ |

由百度资本和软银愿景基金二期领投,创新工场、越秀产业基金和广州新兴基金跟投 |

相关行业分析报告参考《2021年中国无人机市场分析报告-产业供需现状与未来趋势研究》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。