| 阶段 |

内容 |

| (1)2014年以前:新能源行业尚未腾飞,传统电机电控业已成熟 |

以电机市场为例,2014年,国内的微特电机市场规模迈进了1000亿元大关;同年,国内的伺服电机市场规模接近100亿元。传统电机市场培育出百亿市值的头部企业大洋电机。 |

| (2)2014-2016年:高速增长,千帆竞发 |

新能源汽车市场由导入期迈向成长期,对应的新能源汽车电机市场规模亦快速增长,由于基数小,且驱动电机行业技术壁垒较低,新行业的高增速吸引了大量厂商进入。包括传统电机厂商和产业链上下游相关企业在内,共有上百家之多。与此同时行业整合不断进行,例如2014年上海大郡以5亿估值被上游做磁体材料的正海磁材收购,2015年上海电驱动以35亿估值被传统电机厂商大洋电机收购。 |

| (3)2016-2018年:扩产主旋律引发危机,景气度转折点始现 |

2016-2018年,电机电控行业内出现多起大规模扩产事件,根据高工锂电不完全统计,仅2016年1-8月期间,电机电控投资项目超20起,投资金额近百亿元。根据思略特披露的粗略估算,依据部分公司的公开信息,到2020年新能源电机电控国内产能将超过280万套。而2019年国内电机+电控装机量仅214万台左右,产能过剩危机浮现。驱动电机原材料成本占比约89%(以主流永磁同步电机为例),相比电控产品技术溢价低,毛利率因行业恶性竞争日趋下降。 |

| (4)2018-至今:外资入场挤压,OEM积极布局 |

自2018年末起,外资龙头如博世、采埃孚、电产等进军国内市场,大举侵占本土第三方企业市场份额。此外,国内外主机厂亦加速布局电机电控,大众量产电机,比亚迪、蔚来、长城均分拆事业部谋划外供版图,加剧市场竞争。2019年以来行业大面积亏损,基本面短期持续承压,龙头发展主要看电驱动桥技术的不断突破以及客户资源获取情况,例如汇川技术跟随下游客户成长提升市占率,又如精进电动通过提高产品功率密度获得国际客户认可和定点。 |

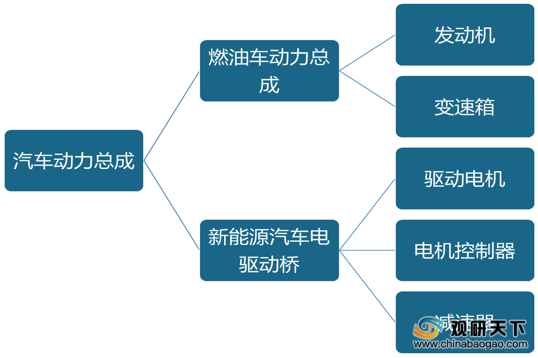

新能源汽车的性能由动力电池、驱动电机和电机控制器组成的“三电”核心部件决定。驱动电机是新能源汽车的动力来源,相当于燃油车的发动机;电机控制器指控制驱动电机的装置,电机电控在整车成本中占比约为15%。

目前,电机电控一体化趋势明显,电驱动桥产品已成为当前市场主流,例如博世的eAxle体积缩减20%,GKN新一代电驱动桥AceDrive可降低25%体积、20%的重量,提升10%的效能。

| 类型 |

企业 |

代表产品 |

产品特点 |

投产时间 |

配套客户 |

| 本土第三方 |

汇川技术 |

第三代e-Axle动力总成 |

首次实现MCU、电机和减速箱共壳体的高度集成 |

2020 |

广汽、长城等 |

| 精进电动 |

JJE-EDM3000F |

系统总重95kg,质量降低近10%,转速提高33%,成本下降10%-15% |

2019 |

北美某乘用车大客户 |

|

| 大洋电机 |

三合一电驱动系统 |

功率范围覆盖75-120kW |

2018 |

现代、长安、塔塔、奇瑞、合众 |

|

| 外资第三方 |

博世 |

eAxle |

输出功率范围为50-300kW,扭矩范围为1000-6000Nm,电机最大速度为16000rpm |

2019 |

大众、戴姆勒等 |

| 采埃孚 |

Electric Axle Drive |

分为混动和纯电两类 |

2018 |

奔驰EQC平台、宝马、菲亚特克莱斯勒 |

|

| 麦格纳 |

etelligentDrive |

分为轻混、插电混动、纯电动三类,峰值功率可达

420kW |

2018 |

大众 MEB、通用

BEV3 |

|

| GKN |

eDrive、AceDrive |

新一代AceDrive可降低25%成本和20%重量,并提升10%效能 |

2002、

2023 |

宝马 i8 |

|

| 博格华纳 |

iDM |

相比eDM性能、集成度、尺寸、重量、成本优势更明显,客制化更灵活 |

2020 |

威马、长城、吉利、一汽等 |

|

| 日本电产 |

E-Axle |

峰值功率 150kW |

2019 |

广汽 |

|

| 车企 |

比亚迪 |

三合一电驱动系统 |

峰值功率最高180kW |

2018 |

比亚迪元 EV360 |

| 长安 |

第二代三合一电驱动系统 |

较上一代成本降低30%,重量降低15%,体积降低20% |

2019 |

长安逸动 EV460 |

|

| 上汽 |

EDS |

与行业平均水平相比重量减轻10kg,体积缩小20%,效率提升10% |

2019 |

荣威 eRX5、哪吒 U |

|

| 长城 |

三合一电驱动系统 |

“扁-Hairpin 技术”使电机最高效率可达96.6% |

2020 |

长城欧拉系列 |

|

| 蔚来 |

XPT EDS |

功率240kW,扭矩420Nm |

2019 |

蔚来 ES8、ES6 |

|

| 北汽新能源 |

e-Motion Drive2.0 |

能量转化率98% |

2018 |

北汽EX360 |

从电机电控产品配套格局来看,整车厂针对同一车型一般会定点23家配套企业,其中A点供应商通常会获得其中80%以上份额,B/C点的份额远少于A点供应商。目前由于电机电控的同质化较为严重,整车厂对配套企业产品的性价比、保供应能力、产品可靠性和服务较为看重。

| 电机供应商 |

配套整车企业 |

| 比亚迪 |

比亚迪、北京华林 |

| 精进电动 |

吉利、小鹏、广汽 |

| 北汽新能源 |

北汽新能源 |

| 华域电动 |

上汽乘用车、上汽通用、上汽大通 |

| 方正电机 |

上汽通用五菱、吉利汽车、吉利商用车 |

| 上海电驱动 |

长城、合众新能源、奇瑞新能源 |

| 奇瑞新能源 |

奇瑞新能源 |

| 长安 |

长安 |

| 合肥巨一 |

江淮、广汽本田 |

| 博格华纳 |

长城、威马 |

| 电控供应商 |

配套整车企业 |

| 比亚迪 |

比亚迪、北京华林 |

| 联合汽车电子 |

上汽乘用车、吉利、上汽大众、长城 |

| 麦格米特 |

北汽新能源 |

| 上海电驱动 |

长城、合众新能源、奇瑞新能源 |

| 奇瑞新能源 |

奇瑞新能源 |

| 合肥巨一 |

江淮、广汽本田、大乘汽车 |

| 深圳大地和 |

江铃新能源、奇瑞新能源、重庆瑞驰 |

| 长安 |

长安 |

| 博世 |

华晨宝马 |

| 汇川 |

威马、东南汽车、东风 |

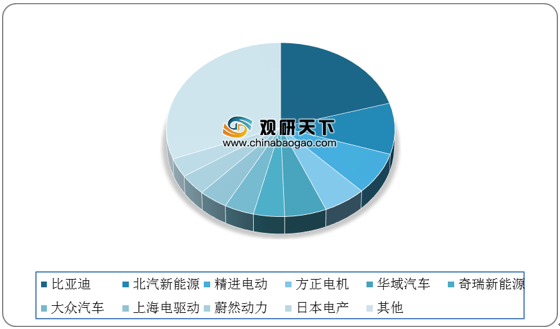

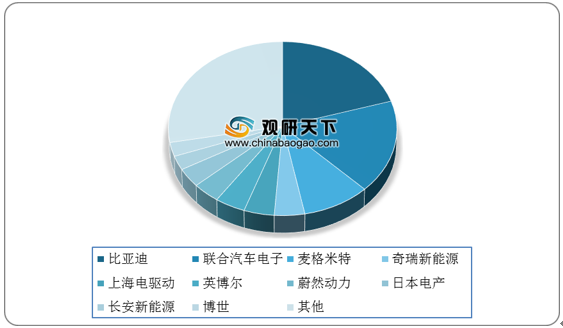

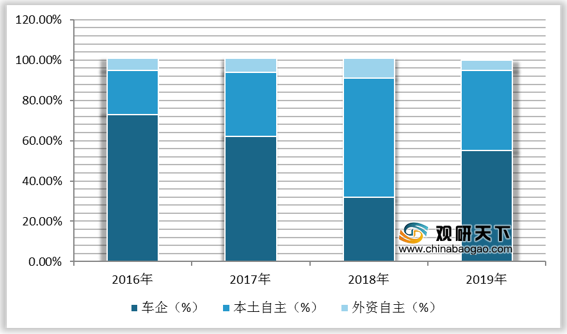

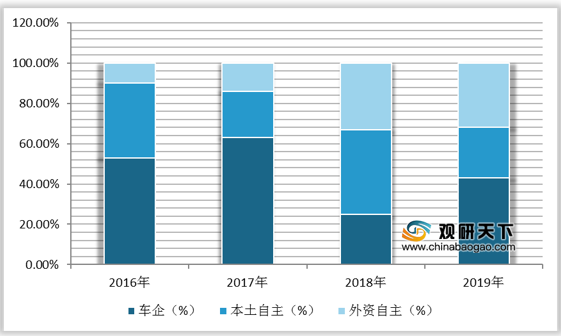

在国内电机电控市场竞争格局方面,由于行业技术壁垒存在,国内市场集中度较高,CR5约50%,其中比亚迪在电机电控行业均拥有约20%的份额,稳居第一。从前十名格局来看,2018-2019年电机电控行业车企自供比例提高,挤压本土第三方企业生存空间。

自2018年底开始,外资及合资零部件企业就开始凭借强大技术积累、产品性能、安全口碑加速入场收割份额,如采埃孚与卧龙电驱合作,配套奔驰EQC。在2019年电机装机量前十榜单中大众汽车、日本电产已赫然在列。

如今,电机电控产品同质化竞争较为严重,加之补贴退坡的价格压力从整车厂传导至电机电控厂商,故预计近两年电机电控产品价格将持续下降,行业整体盈利能力可能进一步下滑,行业处于洗牌阶段,但从长期来看具备技术优势、与整车厂深度绑定的电机电控供应商有望成长为龙头。

| 时间 |

外资企业 |

合作内资企业 |

业务范围 |

配套 |

备注 |

| 2019年11月 |

采埃孚 |

卧龙电机 |

电机 |

北京奔驰 |

/ |

| 2019年8月 |

电产 |

广汽零部件 |

电机 |

广汽、吉利 |

产能2024年达40万台 |

| 2018年12月 |

晓晟电机 |

CAAS中汽 |

电机 |

/ |

武汉建厂,年产450万件 |

| 2017年10月 |

麦格纳 |

华域汽车 |

电驱动系统 |

大众MEB |

预计2020投产 |

| 2019年三季度 |

大陆 |

/ |

电驱动系统 |

北京现代、东风、东风雷诺 |

天津工厂2019Q3起量产 |

| 2020年9月 |

大众 |

/ |

电机 |

大众MEB |

2020年9月投产,年产能33万台 |

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。