| 分类方法 |

产品种类 |

产品特性 |

| 按导电图形层数 |

单面板 |

绝缘基板上仅一面具有导电图形的PCB,基本的印制电路板。在单面板上,零件集中在其中一面,导线则集中在另一面上。因为导线只出现在其中一面,所以被称为单面板,主要应用于较为早期的电路或简单的电子产品。 |

| 双面板 |

绝缘基板的两面都有导电图形,由于两面都有导电图形,一般采用金属化孔使两面的导电图形连接起来。由于双面板的布线可以互相交错(可以绕到另一面),相对单面板来说降低了布线的难度,因此可以使用在比单面板更复杂的电路上。 |

|

| 多层板 |

有四层或四层以上导电图形的印制电路板,多层板的内层是由导电图形与绝缘粘结片叠合压制而成,外层为铜箔,经压制成为一个整体。为了将夹在绝缘基板中间的印刷导线引出,多层板上安装元件的孔(即导孔)需经金属化孔处理,使之与夹在绝缘基板中的印刷导线连接。多层板的层数通常为偶数,并且包含

外侧的两层,可用于更为复杂的电路上。 |

|

| 按基材结构 |

刚性板 |

是由不易弯曲、具有一定强韧度的刚性基材制成的印制电路板,具有抗弯能力,可以为附着其上的电子元件提供一定的支撑。刚性基材包括玻纤布基板、纸基板、复合基板、陶瓷基板、金属基板、热塑性基板等。 |

| 挠性板 |

采用柔性的绝缘基材制成的印制电路板,可根据安装要求将其自由弯曲、卷绕、折叠,并在三维空间任意移动和伸缩,从而达到元器件装配和导线连接一体化。挠性板具有配线密度高、重量轻、厚度薄、体积小的特点。 |

|

| 刚挠结合板 |

在一块印刷线路板上包含一个或多个刚性区和柔性区,由刚性板底层和挠性板底层有序的层压在一起组成。刚挠板既可以提供刚性板应有的支撑作用,又有挠性板的弯曲性,能够满足三维组装的要求。其优点是为解决电子设备各功能模块之间的互联问题提供了新方法,使电子设备的重量减轻、体积减小、组装成本降低、维修速度提高,并且提高了电子设备的可靠性。 |

|

| HDI板 |

HDI是High Density Interconnect的缩写,即高密度互连技术,是印制电路板技术的一种。HDI板一般采用积层法制造,采用激光打孔技术对积层进行打孔导通,使整块印刷电路板形成了以埋、盲孔为主要导通方式的层间连接。相较于传统多层印制板

HDI板可大幅度提高板件布线密度,有利于先进封装技术的使用;可使信号输出品质有较大提升;使电子电器产品的功能和性能有大幅度的改善;还可以使电子产品在外观上变得更为小巧方便。 |

|

| 封装基板 |

即IC封装载板,直接用于搭载芯片,可为芯片提供电连接、保护、支撑、散热、组装等功效,以实现多引脚化,缩小封装产品体积、改善电性能及散热性、超高密度或多芯片模块化的目的。封装基板应该属于交叉学科的技术,它涉及到电子、物理、化工等知识。 |

|

| 按基材材质 |

有机材质板 |

有机材质板包括酚醛树脂板、玻璃纤维板、环氧树脂板和聚酰亚胺树脂板等。 |

| 无机材质板 |

无机材质板包括铝基板、陶瓷板等。 |

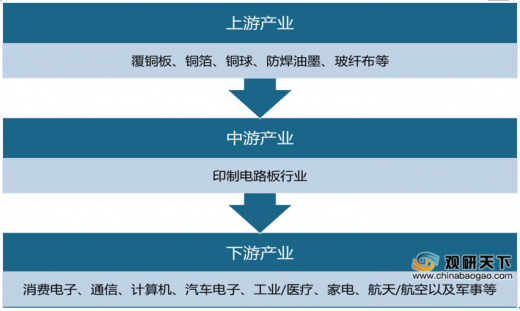

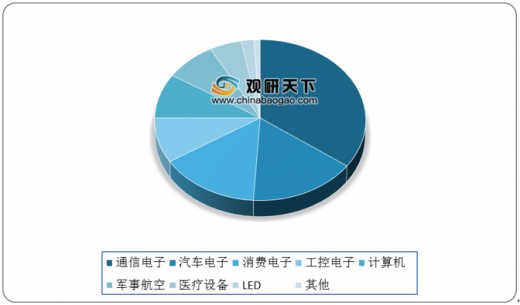

中国PCB行业发展起步较早,形成了比较成熟的PCB产业链。上游主要包括覆铜板、铜箔、铜球、防焊油墨、玻纤布等生产所需的主要原材料;下游则是消费电子、通信、计算机、汽车电子、工业/医疗、家电、航天/航空以及军事等众多应用领域。在我国PCB下游应用市场中,通信电子占据35%的市场份额。其次是汽车电子和消费电子,占比分别为16%和15%。

近年来,中国PCB行业产值呈现出稳步增长的趋势。数据显示,2019年中国PCB产值为329亿美元,同比小幅增长0.73%,在全球市场占比达到53.7%。这主要得益于5G基地建设拉动了相关电路板供应商的高度成长。

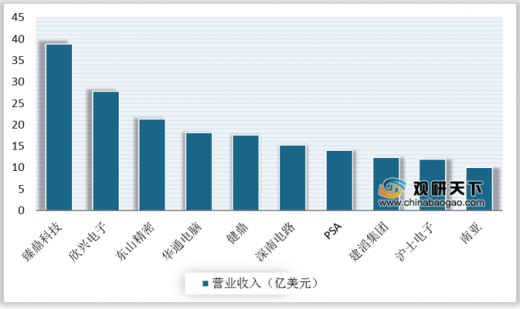

中国是全球最大的PCB生产国,经过多年发展,市场参与者众多。从生产厂商来看,2019年臻鼎科技成为国内PCB产业TOP1生产商,同时也是全球TOP1。2019年臻鼎科技实现营业收入约38.89亿美元,其次是欣兴电子和东山精密,营业收入分别为27.81亿美元和21.40亿美元。另外在国内排名前十的PCB厂商中,臻鼎科技、欣兴电子、东山精密、华通电脑、健鼎、深南电路、PSA均进入全球前十排名,中国企业在全球PCB产业中表现亮眼。

目前中国PCB产业已经基本形成了稳定的产业集群,国内的一千多家PCB企业主要分布在珠三角、长三角和环渤海等区域。此外,中国凭借稳定的内需市场和显著的生产制造优势,吸引了大量外资企业将生产重心向中国大陆转移。

| 区域 |

企业 |

| 京津环渤海 |

宏启胜、宏群胜、lbiden、LGIT、普林、欣光、崇达、Si-Flex、兴森、Daeduck等 |

| 长三角 |

宏恒胜、深南、CMK、健鼎、志超、庆鼎精密、东山精密、毅嘉、华通、欣兴、TTM、耀华、沪士电子、南电、SEMCO等 |

| 珠三角 |

鹏鼎、欣兴、景旺、深南电路、瀚宇博德、崇达、TTM、方正、建滔、中东电子、Flexcom、安捷利、华通、奧士康等 |

| 厦门 |

Mektron、弘信 |

| 中部 |

健鼎、沪士电子、欣兴、Meiko、奥士康 |

| 西部 |

精成科、方正、精英、华通、AT&S、超声、弘信 |

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。