| 射频前端系统包含的芯片品类 |

|

| 功率放大器 PA |

用于发射链路,将微弱信号放大为功率较高的信号。 |

| 滤波器 |

用于筛选信号中特定的频率成分通过,而极大地衰减或抑制其他频率。 |

| 开关 |

用于接收、发射通道之间的切换。 |

| 低噪放 |

用于接收来自天线中的小信号并放大信号功率。 |

| 多工器 |

是一组非叠加的滤波器,帮助通道的数位信号输往单一的接收端。 |

| Tuner |

用于发射机和天线之间,调谐后实现阻抗匹配。 |

| Tracker |

用于提高承载高峰均功率比信号的功放效率。 |

| PaMid |

由 PA、滤波器、双工器、开关组合构成的模块。 |

| DRx Module |

将开关电源、数字功放集成到一起的功率放大模块。 |

| Transceiver |

安装在一个部件上并共用一部分相同电路的无线电发报机和收报机。 |

从各细分产品技术分析,射频PA方面,根据所用半导体材料不同,可以分为 CMOS、GaAs、GaN三大技术路线。其中由于CMOS技术成熟且产能稳定,目前大多数电子产品中的元器件都是基于硅的标准CMOS工艺制作。

|

|

CMOS |

GaAs |

GaN |

| 禁带宽度 |

1.12 |

1.42 |

3.42 |

| 击穿场强(10^6V/cm) |

0.6 |

0.7 |

3.5 |

| 热传导率(W/cm.K) |

1.5 |

0.6 |

1.3 |

| 电子迁移率(cm^2/V.s) |

1350 |

8500 |

1500 |

| 饱和电子速率(10^7cm/s) |

1 |

0.8 |

2.5 |

| 材料成本 |

低 |

中 |

高 |

| 工艺发展情况 |

成熟 |

发展中 |

初期 |

射频开关方面,主要有SOI、GaAs、SiGe BiCOMS等三种工艺;其中由于可以解决效率与功率组合,降低了寄生效应,提高产品品质等优势,是RF-SOI工艺成为了射频开关的主流制作方式。

|

|

SOI |

GaAs |

SiGe BiCOMS |

| Ft |

250 |

200 |

250 |

| 击穿电压 |

~1V |

>6V |

~1V |

| 开关功率 |

>3W |

>1W |

>3W |

| 衬底损耗 |

小 |

小 |

大 |

| PA 功率,PAE |

~200mw,~40% |

>1W,>40% |

~200mW,~40% |

| 工艺一致性和良品率 |

好 |

低 |

好 |

| 集成度 |

高 |

低 |

高 |

| 抗辐射 |

强 |

强 |

弱 |

| 制造成本 |

低 |

超高 |

高 |

终端滤波器方面,主要有金属腔体滤波器和陶瓷介质滤波器两种介质。其中金属腔体滤波器在之前的2G,3G和以及当前4G时代占据主流。而陶瓷介质滤波器由于体积更小,Q 值更高,损耗更小,有望随着新建5G基站数量增加,3G/4G 基站数量趋于饱和,而成为5G时代主流。

|

|

金属腔体滤波器 |

陶磁介质滤波器 |

| 规格 |

<300mm,与高相对 介电常数有关 |

<50mm,与高相对 介电常数有关 |

| 介电损耗 |

大 |

小 |

| 温度漂移特性 |

差 |

好 |

| 工艺 |

成熟,成本低 |

目前成本较高,一旦实 现量产,成本可大幅降低 |

| 应用场景 |

3G/4G 主流选择 |

5G 时代成为主流 |

LNA方面,目前SOI是主流,而SiGe工艺才开始兴起。其中SiGe异质结双极型晶体管(SiGe HBT)在增益、噪声系数和频率特性等方面具有更高性能,并且与现有的主流 Si加工工艺兼容性好,因此随着5G时代,SiGe工艺市场份额有望加速扩大。

|

|

英飞凌 |

Skyworks |

亚德诺半导体 |

| 型号 |

BGA8U1BN6 |

SKY65806-636L F |

ADL5724 |

| 噪声系数(dB) |

1.6 |

1.2 |

2.1-2.4 |

| OP1(dBm) |

18-22 |

N/A |

~8 |

| OP3(dBm) |

10-15 |

N/A |

≥2 |

| 运行频率GHz |

4.0-6.0 |

3.0-4.0 |

12.7-15.4 |

| 面积(平方毫 米) |

0.7×1.1 |

0.7×1.1 |

2×2 |

| 采用工艺 |

SiGe |

SOI |

SiGe |

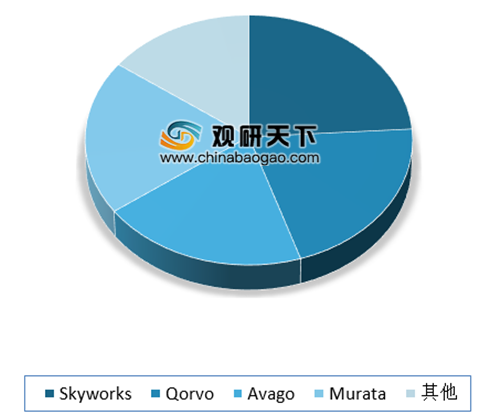

从市场格局来看,目前全球射频前端市场集中度较高,主要由Skyworks、Qorvo、Avago、Murata四大厂商垄断,共占据了85%的市场份额。其中Skyworks市场份额最大,达到了24%;其次为Qorvo,其市场份额为21%。

具体方面,在PA领域,主要由国外厂商主导,市场份额集中在 Skyworks、Qorvo 和Broadcom 等国际厂商中。国内PA厂商基本 Fabless设计公司,主要有海思、卓胜微、昂瑞微、唯捷创芯、紫光展锐、慧智微、飞骧科技、锐石创新等,主要代工厂有三安光电、海特高新。

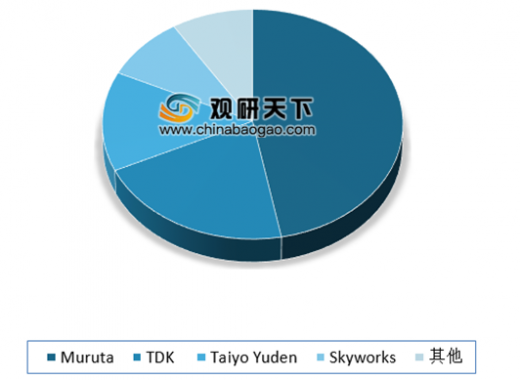

滤波器领域,由于有SAW、BAW 和 LTCC 三种滤波器工艺,而每一种工艺市场的格局都不一样。因此具体来看,SAW 滤波器市场较为稳定,其中 Muruta、TDK和Taiyo Yuden 三家日本供应商已共占据全球 80%以上市场。而国产厂家为好达、麦捷、RDA、信维等,其中好达出货量较大。

BAW波滤器由于技术壁垒高,市场呈现Broadcom 一家独大的局面,占全球 87%的市场份额。目前全球BAW 滤波器主要厂家包括 Broadcom、Qorvo、RF360、Skyworks 和 Akoustis 等。

开关领域,目前射频开关厂商主要包括Skyworks、Qorvo、Murata、Broadcom等,其中Skyworks占比最大,达到了33%。而国内主要由卓胜微、德清华莹、紫光展锐、唯捷创芯、韦尔股份、迦美信芯等RF开关公司,其中卓胜微是国内最大的射频开关供应商。

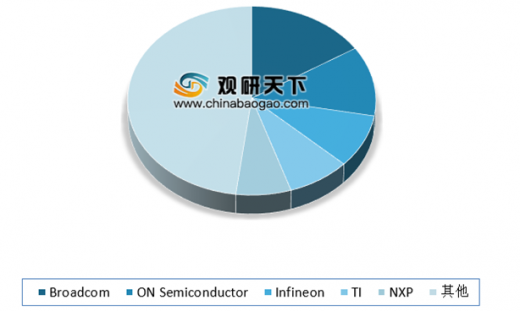

LNA领域,市场格局较为分散,Broadcom、ON Semiconductor、Infineon、TI、NXP为全球前五大厂商,占比只有52%的市场份额。

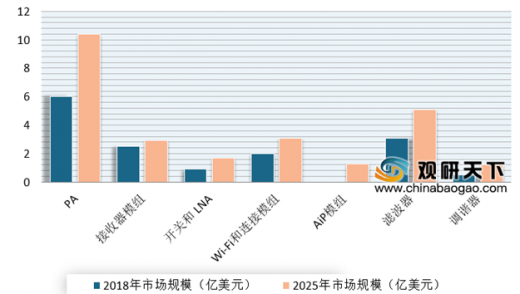

展望未来,受5G市场带动,射频前端价值量将扩张,频段数量大幅增加,2G到5G的技术演进给带来了机遇与挑战。根据预测分析,到2025年,全球射频前端的市场规模将增长到258 亿美元。从细分市场产品来看,Tuner领域增速最大,在2025年将达到12亿美元;而滤波器是增长最快的领域,在2025年市场规模将达到280亿美金。

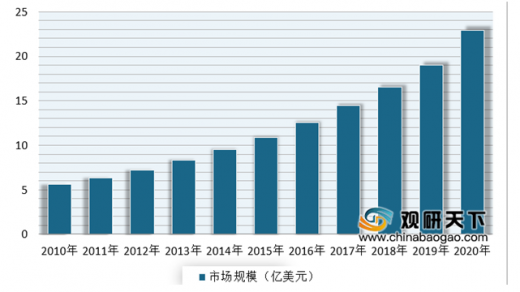

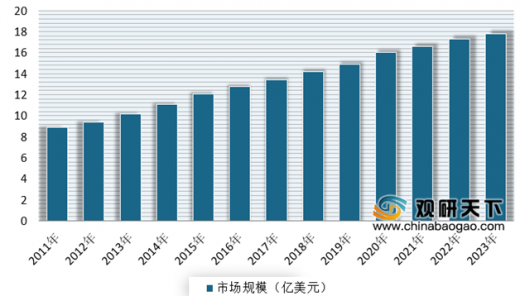

此外随着5G 商业化的不断推进,射频开关和LNA 市场也将不断增长。根据预测分析,预计到2020 年,全球射频开关市场规模可达 22.9 亿美元;到2023年,全球 LNA市场规模有望达到 17.9 亿美元。

以上数据资料参考《2020年中国射频前端芯片行业分析报告-行业规模现状与发展潜力评估》。

各类行业分析报告查找请登录chinabaogao.com 或gyii.cn

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。