虽然我国半导体市场呈现快速增长趋势,但是中国自给率较低。根据 IC Insights 最新数据,2018 年我国半导体自给率约 15.4%,较 2012 年的 11.9% 虽有较大提升,但是仍然存在供给能力不足的问题,预计 2023 年我国自给率将达到 23%,因此我国半导体市场进口替代存在较大市场空间。

参考观研天下发布《2019年中国半导体行业分析报告-市场运营态势与发展前景研究》

截止2019年6月,根据梳理的ICT行业20多类核心器件国产化可替代率,从统计结果来看,除了机械硬盘(HDD)领域没有任何可替代方案之外,其余核心器件市场均存在中国企业。然而,绝大多数企业目前只能提供低端市场的产品替代方案,且国产化率普遍较低,未来进口替代空间巨大。

在低端市场领域,只有 1/3 的产品已经实现了替代,其余 2/3 的产品正处在产品验证、市场验证、出货验证等环节。在中端市场,国产可替代产品已经大幅下滑,诸如 FPGA、DSP、ADC 等领域开始出现断层,缺少国产器件。在对性能参数要求大幅提升的高端市场,除了海思旗下的天罡、麒麟已经实现替代之外,其余领域均缺少对应国产器件。

2018 年美国制裁中兴公司,2019 年美国对华为禁售,中美之间贸易摩擦持续发酵,而当前我国集成电路自给率较低,随着政府及企业的持续投入,我2018 年美国制裁中兴公司,2019 年美国对华为禁售,中美之间贸易摩擦持续发酵,而当前我国集成电路自给率较低,随着政府及企业的持续投入,我们认为我国集成电路产业会有巨大的市场空间,尤其是“进口替代”市场,自主可控将成为我国集成电路产业发展的关键因素之一。

当前IC设计外部占主导,国产IC设计快速崛起

1. 全球半导体设计市场由外部主导,Fabless 模式增速加快

根据 DIGITIMES Research 发布的 2018 年全球前 10 大无晶圆厂 IC 设计公司(Fabless)排名来看,2018 年全球 IC 设计产值年增 8%,优于 IC 封测与半导体设备产值的 3%增幅。2018 年全球前十大 IC 设计公司中,博通、高通位居前二,营收分别为 217.54 亿美元、164.50 亿美元,我国的华为海思以 75.73 亿美元收入位列第五名,2018 年同比增长 34.2%,增速居前十大 IC 公司首位。

排名 |

公司 |

公司英文名 |

2017 收入(百万美元) |

2018 收入(百万美元) |

2018 增速(%) |

1 |

博通 |

Broadcom |

18824 |

21754 |

15.6 |

2 |

高通 |

Qualcomm |

17212 |

16450 |

-4.4 |

3 |

英伟达 |

Nvidia |

9714 |

11716 |

20.6 |

4 |

联发科 |

Media Tek |

7826 |

7894 |

0.9 |

5 |

海思 |

Hisilicon |

5645 |

7573 |

34.2 |

6 |

AMD |

AMD |

5329 |

6475 |

21.5 |

7 |

美满 |

Marvell |

2409 |

2931 |

21.7 |

8 |

赛灵思 |

Xilinx |

2476 |

2904 |

17.3 |

9 |

联咏科技 |

Novatek |

1547 |

1818 |

17.6 |

10 |

瑞昱半导体 |

Realtek |

1370 |

1519 |

10.9 |

前十厂商总计 |

72351 |

81034 |

12.0 |

||

根据IC Insights最新数据,2018年全球前十大模拟IC公司中,德州仪器、亚德诺、英飞凌分别以108.01、55.05、38.10亿美元位列前三,德州仪器全球市占率达18%,全球前十大模拟IC公司2018年总收入360.59亿美元,市场占有率达58%。

排名 |

公司 |

公司英文名 |

2017收入(百万美元) |

2018 收入(百万美元) |

2018 增速(%) |

市占率(%) |

1 |

德州仪器 |

Texas Instruments |

9900 |

10801 |

9.0 |

18.0 |

2 |

亚德诺 |

Analog Devices |

5159 |

5505 |

7.0 |

9.0 |

3 |

英飞凌 |

Infineon |

3355 |

3810 |

14.0 |

6.0 |

4 |

思佳讯 |

Skyworks Solutions |

3710 |

3686 |

-1.0 |

6.0 |

5 |

意法半导体 |

ST |

2551 |

3208 |

26.0 |

5.0 |

6 |

恩智浦 |

NXP |

2415 |

2645 |

10.0 |

4.0 |

7 |

美信 |

Maxim |

2025 |

2125 |

5.0 |

4.0 |

8 |

安森美半导体 |

ON Semi |

1800 |

1990 |

11.0 |

3.0 |

9 |

微芯科技 |

Microchip |

1140 |

1389 |

22.0 |

2.0 |

10 |

瑞萨电子 |

Renesas |

915 |

900 |

-2.0 |

1.0 |

根据 Gartner 数据显示,2018 年全球前十大半导体公司中,三星、英特尔、SK 海力士分别以 758.54 亿美元、658.62 亿美元、364.33 亿美元位居全球前三。美光(306.41 亿美元)、博通(165.44 亿美元)、高通(153.80 亿美元)、德州仪器(147.67 亿美元)、西部数据(93.21 亿美元)、意法半导体(92.76 亿美元)、恩智浦(90.10 亿美元)排名后七位。

2018 年全球半导体市场规模达 4767 亿美元,而前十大半导体公司营收占全球半导体市场的 59.2%,半导体市场集中度较高。前十大半导体公司中有博通、高通两家是 Fabless 设计公司,其余八家公司均为 IDM 类型公司。存储市场仍然是半导体行业中占比较大的细分板块,约占全球半导体市场 1/3 左右。

排名 |

公司 |

类型 |

2018 年收入(百万美元) |

2018 年市占率(%) |

2017 年收入(百万美元) |

2018 年增速(%) |

1 |

三星 |

IDM |

75854 |

15.9 |

59875 |

26.7 |

2 |

英特尔 |

IDM |

65862 |

13.8 |

58725 |

12.2 |

3 |

SK 海力士 |

IDM |

36433 |

7.6 |

26370 |

38.2 |

4 |

美光 |

IDM |

30641 |

6.4 |

22895 |

33.8 |

5 |

博通 |

Fabless |

16544 |

3.5 |

15405 |

7.4 |

6 |

高通 |

Fabless |

15380 |

3.2 |

16099 |

-4.5 |

7 |

德州仪器 |

IDM |

14767 |

3.1 |

13506 |

9.3 |

8 |

西部数据 |

IDM |

9321 |

1.9 |

8031 |

15.5 |

9 |

意法半导体 |

IDM |

9276 |

1.9 |

8031 |

15.5 |

10 |

恩智浦 |

IDM |

9010 |

1.9 |

8750 |

3.0 |

|

其他 |

|

98648 |

20.7 |

95215 |

3.6 |

|

全球半导体市场 |

|

476693 |

100.0 |

420393 |

13.4 |

据 IC Insights 数据显示,2018 年 Fabless 的营收达 1139 亿美元,IDM 公司产品销售 3184 亿美元。从 2008 年至 2018 年十年间,Fabless IC 公司营收从 438 亿美元增长至 1139 亿美元,年复合增长率达 10%;IDM 公司 IC 销售从 1784 亿美元增长至 3184 亿美元,年复合增长率达 6%。可以看出,随着以台积电为代表的代工厂模式的发展,Fabless IC 设计公司的增长速率要明显高于 IDM 的增速水平,未来随着物联网、人工智能、汽车电子等多种新型应用的普及将催生多种新的设计需求,相比于传统 IDM,Fabless 的生产周期更为灵活、技术迭代周期较短,能够更快的推出匹配市场需求、甚至是推动市场进步的新产品,Fabless 模式有望继续保持快速增长势头。

全球存储器市场呈现寡头垄断的竞争格局。存储器中以 DRAM 和 NAND 为代表,全球存储器市场在 2017 和 2018 年随着消费电子及数字货币的兴起迎来了一轮发展高峰期,根据全球半导体贸易协会(WSTS)数据显示,2018 年全球存储器市场规模达 1580 亿美元,同比增长 27.4%,存储器占全球半导体市场(4688 亿美元)比例达 33.70%。2019 年随着下游需求放缓,以及供应的过剩,存储市场下滑明显,由于存储市场约占整个半导体市场的 1/3,因此也将影响 2019 年全球半导体产业的市场表现,WSTS 预计 2019 年全球存储器市场销售额将达到 1356 亿美元,同比下降 14%。

根据 DRAM exchange 数据显示,2018 年全球 DRAM 市场中三星、SK 海力士、美光全球市占率分别达到 44%、29%、22%,三家公司合计占全球市场的 95%,全球 DRAM 市场基本为三家垄断;而全球 NAND 存储市场整体上集中度稍低于 DRAM 市场,但是仍然为几大 IDM 龙头所掌控,三星、东芝、美光、西部数据、SK 海力士、英特尔的市场占有率分别为 35%、19%、13%、 15%、10%、7%,前六家公司合计全球市占率高达 99%,其他参与者很难进入该市场。

2. 我国集成电路设计占比不断提升,集成电路国产替代空间大

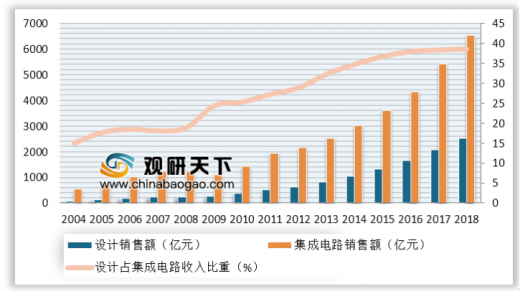

我国集成电路市场保持快速发展,集成电路设计占比不断提升。我国集成电路市场从 2008 年的 1006 亿元,快速上涨至 2018 年的 6532 亿元,CAGR 高达 20.55%;我国集成电路设计产值从 2008 年的 235 亿元,增长至 2018 年的 2519 亿元,CAGR 高达 26.77%,高于集成电路产业增速,且集成电路设计占行业比重由 2008 年的 18.86%增加至 2018 年的 38.57%。

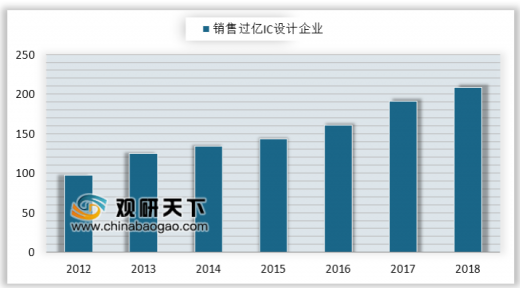

从我国 IC 设计公司的数量上来看,近些年公司数量增长迅猛。从 2010 年的 582 家公司,迅速增长至 2018 年 1698 家。另外中国销售过亿 IC 公司增长明显,2012 年共计 97 家公司销售过亿,到 2018 年已经有超过 200 家公司销售过亿。我国 IC 设计公司无论是从数量还是质量都有着显著的提升,这也是我国 IC 设计增速较快重要因素。

根据Trend Force的数据显示,2018年我国前十大IC设计公司中华为海思以 503 亿元的收入高居榜首,同比增长 30%。紫光展锐、北京豪威(韦尔股份收购)以110亿元、100亿元的收入分居第二、三位。前十大IC设计名单中,还包含了以光学指纹识别为核心业务的汇顶科技,以 Nor Flash 及 MCU 为核心的兆易创新等优质上市公司。

排名 |

公司 |

2017 年收入(亿元) |

2018 年收入(亿元) |

2018 年增速 |

1 |

海思 |

387.0 |

503.0 |

30.0% |

2 |

紫光展锐 |

110.5 |

110.0 |

-0.5% |

3 |

北京豪威 |

90.5 |

100.0 |

10.5% |

4 |

中兴微电子 |

76.0 |

61.0 |

-19.7% |

5 |

华大半导体 |

52.3 |

60.0 |

14.7% |

6 |

汇顶科技 |

36.8 |

32.0 |

-13.1% |

7 |

北京硅成 |

25.1 |

26.5 |

5.5% |

8 |

格科微 |

18.9 |

26.3 |

39.0% |

9 |

紫光国微 |

18.3 |

23.5 |

28.5% |

10 |

兆易创新 |

20.3 |

23.0 |

13.5% |

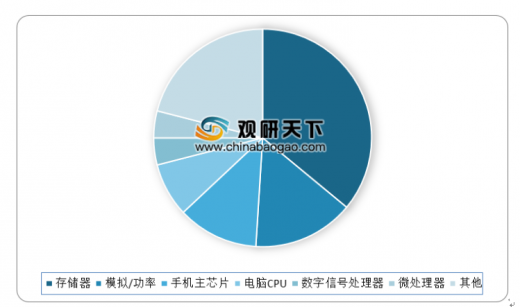

2018 年我国集成电路进口产品分类中,存储器仍然是第一大进口产品,占比高达36%,模拟/功率产品达 15%,手机主芯片、电脑CPU占比分别为12%、8%。当前我国集成电路市场仍然以国外进口为主,国产化率较低,在 DRAM、NAND 存储器及电脑、服务器 CPU 等方面国产化率为零,我们认为随着我国集成电路产业的发展,我国在集成电路高端领域将会有显著提升,未来集成电路产业进口替代市场空间巨大。

系统 |

系统 |

核心集成电路 |

国产芯片占有率 |

计算机系统 |

服务器个人电脑 |

MPU |

0% |

MPU |

0% |

||

工业应用 |

MCU |

2% |

|

通用电子系统 |

可编程逻辑设备 |

FPGA |

0% |

数字信号处理设备 |

DSP |

0% |

|

通信装备 |

移动通讯终端 |

Application Processor |

18% |

Communication Processor |

22% |

||

Embedded MPU |

0% |

||

Embedded DSP |

0% |

||

核心网络设备 |

NPU |

15% |

|

存储设备 |

半导体存储器 |

DRAM |

0% |

Nand Flash |

0% |

||

Nor Flash |

5% |

||

显示及视频系统 |

高清电视/智能电视 |

Image Processor |

5% |

Display Driver |

0% |

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。