印制电路板(PCB)行业主要产业政策和法律法规

| 时间 |

产业政策文件 |

发布部门 |

主要内容 |

| 2019.01 |

《印制电路板行业规范条件》 |

国家工业和信息化部 |

加强印制电路板行业管理,引导产业转型升级和结构调整,推动印制电路板产业持续健康发展 |

| 2017.06 |

《外商投资产业指导目录》(2017年修订) |

国家发展和改革委员会、商务部 |

明确将“高密度互连积层板、多层挠性板、刚挠印刷电路板及封装载板”列入鼓励外商投资产业目录。 |

| 2017.02 |

《战略性新兴产业重点产品和服务指导目录》(2016版) |

国家发展和改革委员会 |

明确将“高密度互连印制电路板、柔性多层印制电路板、特种印制电路板”作为电子核心产业列入指导目录。 |

| 2016.12 |

《“十三五”国家战略性新兴产业发展规划》 |

国务院 |

做强信息技术核心产业,顺应网络化、智能化、融合化等发展趋势,提升核心基础硬件供给能力,推动“印刷电子”等领域关键技术研发和产业化。 |

| 2016.09 |

《鼓励进口技术和产品目录(2016年版)》 |

国家发展和改革委员会、财政部、商务部 |

将“新型电子元器件(片式元器件、频率元器件、混合集成电路、电力电子器件、光电子器件、敏感元器件及传感器、新型机电元件、高密度印刷电路板和柔性电路板等)制造”列入“鼓励发展重点行业”。 |

| 2016.02 |

《国家重点支持的高新技术领域目录》 |

国务院 |

将“刚挠结合板”和“HDI高密度积层板”技术等列为国家重点支持的高新技术领域。 |

| 2015.07 |

《鼓励进口技术和产品目录(2015年版)》 |

国家发展和改革委员会、财政部、商务部 |

将“高密度印刷电路板和柔性线路板”等新型电子元器件制造列入鼓励发展的重点行业。 |

| 2015.03 |

《外商投资指导目录(2015年修订)》 |

国家发展和改革委员会、商务部 |

将“高密度互联积层板、多层挠性板、刚挠印刷电路板”列入鼓励外商投资产业目录。 |

| 2014.06 |

《国家集成电路产业发展推进纲要》 |

国务院 |

明确指出要着力发展集成电路设计业、加速发展集成电路制造业、提升先进封装测试业发展水平、突破集成电路关键装备和材料。 |

| 2013.03 |

《战略性新兴产业重点产品和服务指导目录》 |

国家发展和改革委员会 |

在“新一代信息技术产业”之条目“2.2.3新型元器件”中包含了高密度互连印制电路板(包括刚性、挠性、刚-挠性印制路板、印制电子、埋置元件电路板及光电印制板)、柔性多层印制电路板、特种印制电路板(包括高多层背板、LED用印制电路板)。 |

| 2013.02 |

《产业结构调整指导目录(2011年)(2013年修正)》 |

国家发展和改革委员会 |

将“新型电子元器件(片式元器件、频率元器件、混合集成电路、电力电子器件、光电子器件、敏感元器件及传感器、新型机电元件、高密度印刷电路板和柔性电路板等)”列为“鼓励类”发展产业。 |

二、印制电路板基本概况

印制电路板是组装电子元器件的基板(主要由绝缘基材与导体两类材料组成),其主要功能是连接各种电子元器组件,起到导通和传输的作用,是电子产品的关键互连件。作为电子元器件不可或缺的载体,其制造品质直接影响电控模块的稳定性和使用寿命,并且终影响终端电子设备及产品的整体性能。印制电路板产业的发展水平可体现国家或地区电子信息产业发展的速度与技术水平。

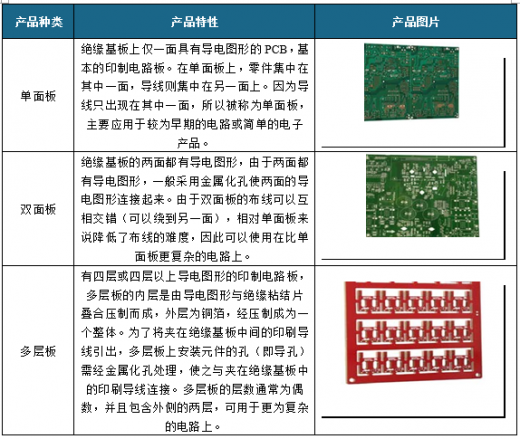

根据导电图形层数不同可将印制电路板分为单面板、双面板和多层板三大类。公司生产的PCB产品包括单面板、双面板和多层板。在内资PCB企业中,公司单面板和双面板产品总销量处于领先地位。

1、印制电路板的应用

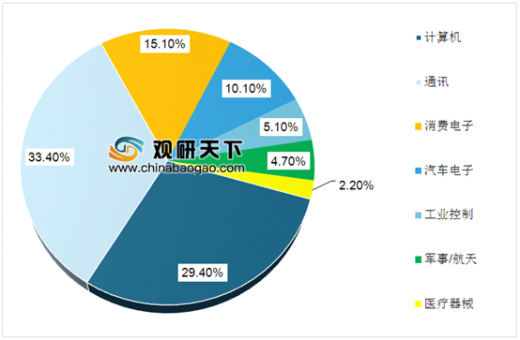

印制电路板被广泛应用于通信、计算机及周边、消费电子、IC封装、工业/医疗、汽车电子和军事/航天等主要领域。根据Prismark的统计数据,2018年全球通讯、计算机、消费电子、汽车电子、工业控制、军事/航天和医疗器械等行业用PCB应用市场占比分别为33.4%、29.4%、15.1%、10.1%、5.1%、4.7%和2.2%,通讯、计算机和消费电子的PCB应用市场占比合计达77.9%,占据了PCB较大的应用市场。

2、印制电路板行业发展状况

1)全球印制电路板发展状况

全球PCB行业的技术发展及应用演变大致经历了产生、起步、发展和技术升级四个重要历史发展阶段。20世纪90年代至今,PCB行业陆续出现新材料、新设备、新检测仪器,产品进一步向高密度、细导线、高可靠性、低成本和自动化连续生产方向发展。

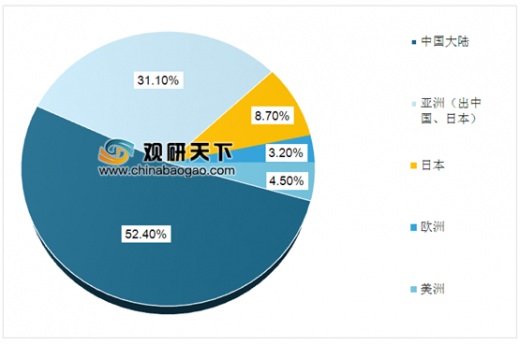

自21世纪以来,由于欧美国家的生产成本过高以及经济下行,而劳动力成本相对低廉的亚洲地区成为了PCB产业链转移的目标,欧美地区大量的电子产业开始向亚洲迁移,亚洲地区成为全球重要的电子产品制造基地,中国、日本、韩国以及东南亚国家开始大规模生产PCB产品,全球PCB产业重心逐渐从欧美向亚洲转移,目前已经形成以亚洲(尤其是中国大陆)为主导的新格局。

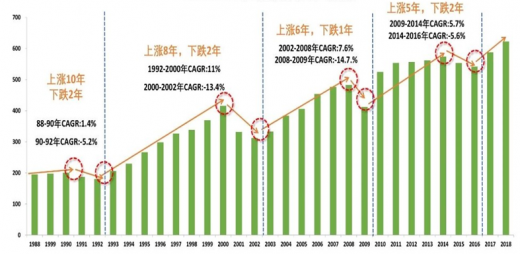

根据Prismark的统计数据,2018年全球PCB行业总产值为623.96亿美元,其中,中国PCB产值占比为52.4%,为全球PCB行业的大生产国;美洲、欧洲和日本的产值占比大幅下滑,中国大陆和亚洲其他地区等地的PCB行业发展较快。

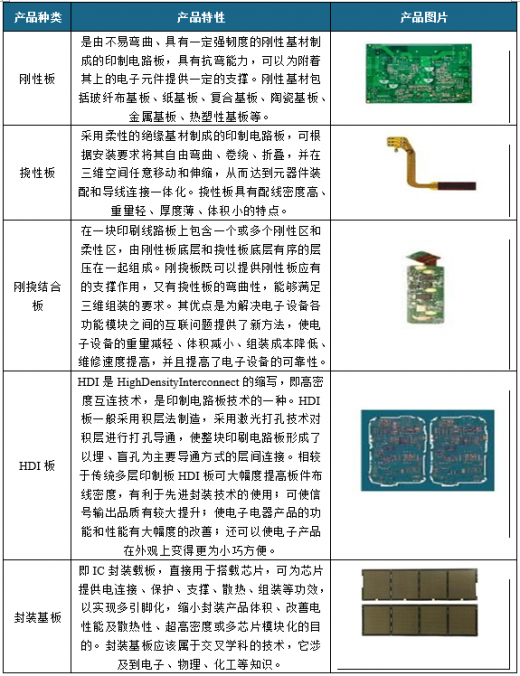

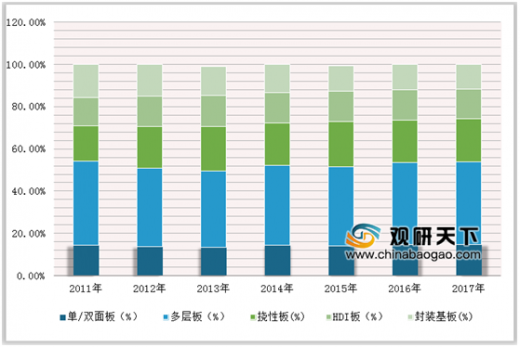

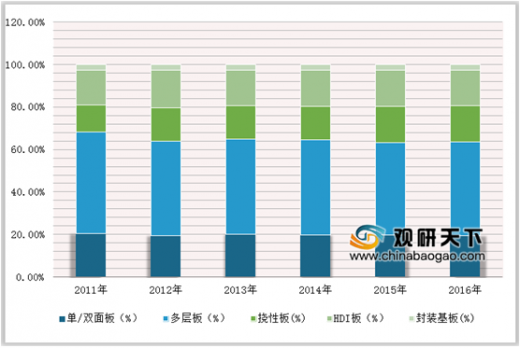

全球PCB市场刚性板仍然占据主导地位,根据Prismark的统计数据,2017年全球PCB市场中单/双面板占比14.7%,多层板占比达到39.2%,合计约53.9%;HDI板的应用占比为14.1%,占比较为稳定。随着可穿戴设备等智能电子终端产品更轻、更薄、更小、更便捷的创新趋势,PCB持续向高精密、高集成、轻薄化方向发展。未来柔性板、HDI板和封装基板等产品有望得到推动。

2)我国印制电路板发展状况

中国大陆PCB产业的发展起步阶段是20世纪50年代中期到60年代初,20世纪80年代初到90年代末,我国通过引进国外先进技术和设备进行PCB生产,行业进入蓬勃发展阶段;到2006年,中国大陆的PCB行业产值超过日本成为全球PCB行业大的生产基地,并且始终保持着PCB产值全球第一的地位。

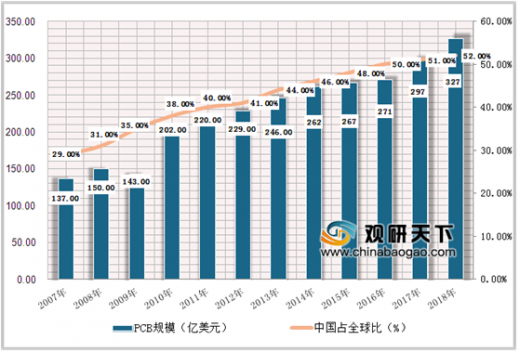

根据Prismark的统计数据,2018年中国大陆的PCB行业产值为327.02亿美元,产值同比2017年增长9.99%,增幅超过同期全球的6%,行业产值占全球总产值52.41%。2008-2018年,中国大陆PCB行业产值从150.37亿美元增长到327.02亿美元,期间行业产值年复合增长率为8.08%,远超同期2.23%的全球PCB总产值年复合增长率,产值占比也从31.2%提高到52.4%。

参考观研天下发布《2019年中国印制电路板(PCB)行业分析报告-行业竞争格局与未来趋势研究》

目前中国大陆大部分PCB厂商仍然以生产普通PCB产品为主,而在高端PCB产品的研发和制造上正处于起步和发展阶段,在高端市场的竞争力稍显不足。随着我国下游电子产业快速发展并推动PCB行业升级,以及有实力的PCB企业进入资本市场,中国大陆的PCB厂商的研发、生产实力不断增强,产品结构不断优化,挠性板、HDI板和封装基板等高端产品的占比从整体来看处于扩大趋势,高端PCB产品的进口依赖度有所减弱,并逐步实现了行业贸易顺差。

3、印制电路板行业市场规模

2018年,全球PCB行业总产值达到623.96亿美元,同比2017年增长6%。根据Prismark的预测数据,预计2019年全球PCB总产值达637.27亿美元,同比增长2.1%;预计到2023年全球PCB总产值达747.56亿美元,2018-2023年全球PCB总产值年复合增长率将达3.7%,行业将维持稳定增长趋势。

我国的PCB产业在近几年保持了持续性稳定增长,2009-2018年,中国大陆PCB行业的产值保持了连续9年的增长,且行业产值占全球行业总产值比重也稳步提升。2018年,中国大陆PCB行业产值达到327.02亿美元,占全球PCB行业总产值的52.4%,PCB全球第一大生产基地的地位进一步稳固。从行业产值增速上看,2008-2017年期间,中国大陆PCB行业产值年复合增长率为8.08%,远高于同期全球2.23%的年复合增长率。

印制电路板作为电子产品必需的元件,显著特点就是下游应用领域覆盖面相当广泛,涵盖了消费电子、通信、计算机、工业/医疗、汽车电子和军事/航天等众多行业。

三、印制电路板行业发展趋势

全球印制电路板行业发展至今已超过80年历史,自从PCB用于商业用途以来,其发展趋势主要受行业阶段特点和下游应用需求的影响。综合这两种因素,目前PCB行业的主要发展趋势可以归纳为以下几个方向:

1、PCB产业技术升级

作为电子信息产业重要的配套,PCB行业的技术发展通常需要适应下游电子终端设备的需求。目前,电子产品主要呈现出两个明显的趋势:一是轻薄短小,二是高速高频,下游行业的应用需求对PCB的精细度和稳定性都提出了更高的要求,PCB行业将向高密度化、高性能化方向发展。

2、国内PCB行业集中度逐渐提升

中国PCB行业经过多年发展,市场参与者众多,随着我国原材料上涨及环保政策日趋严格,PCB行业步入产业整合阶段。原材料价格上涨,PCB小厂商由于对下游的议价能力弱,难以通过产品涨价消化上游成本;同时环保投入不足导致其难以达标排放而面临关停。国内主要PCB企业拥有技术、资金优势,可以通过扩充产能、收购兼并、产品升级等方式实现规模扩张,从而促使整个国内PCB行业的集中度提升。

3、行业生产趋于智能化

下游客户对PCB产品生产的精细化、个性化需求将促进PCB制造行业趋于智能化。智能化生产设备可以通过“机器代人”提高生产效率,提升加工精度,降低因人为误差造成的产品不良率。同时,智能化生产线基于互联网技术能够对客户订单进行快速反应,制定优的排产方案,从而实现柔性生产来满足不同批量、不同种类的产品生产需求。

4、生产重视绿色环保

在国家倡导“绿色环保”和“循环经济”的可持续性发展理念背景下,PCB行业需要进一步加强清洁生产力度、改进生产工艺、完善产业配套来推动中国印制电路板产业的转型和升级。随着我国《土壤污染防治行动计划》(“土十条”)、《水污染防治行动计划》(“水十条”)、《中华人民共和国清洁生产促进法》等一系列环保政策的进一步落实,以及“十三五”期间环保投入的增加,PCB行业寻求使用新型环保材料、提高环保工艺也将成为PCB行业发展的主要趋势。

5、精益生产及成本控制

PCB企业愈发重视生产经营过程中的成本控制,积极推行精益生产管理,在满足下游客户精细化的品质要求的同时,争取更大的盈利空间,提升自身市场竞争力。从产品前期采购、工程设计、工艺参数优化、生产到交货环节实行全流程控制,配合有效的监督和激励机制,精细化管理将实现提升产品的流转速度、提升资源的使用效率,终达到降低制造成本的目标。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。