2019 年 6 月 6 日,工信部向中国移动、中国联通、中国电信和中国广电正式颁发 5G 牌照,标志着我国正式进入 5G 时代。5G 基站建设开始加速,预计 2019 年国内将建设 15 万座 5G 基站,其中北京、上海、广州、深圳等一线城市均计划在 2019 年年底前建设超过 1 万座 5G 基站。2020 年将进入 5G 建设高峰期,中国移动计划 2020 年为所有地级以上城市提供 5G 商用服务,预计 2020 年国内 5G 基站数量将接近 100 万座。

参考观研天下发布《2019年中国射频前端市场分析报告-行业深度调研与发展规划趋势》

国内 5G 基站建设规划

| 城市 |

5G 基站建设规划 |

| 北京 |

目前超过5000座,2019年年底计划建成1万座 |

| 上海 |

2019年计划建成1万座,2020年累计建设2万座,2021年累计建成3万座 |

| 广东 |

2019年广州计划建成1.4万座,深圳预计建设1万座。2020年底累计建设达 6万座,2022 年累计建设达 17万座 |

| 天津 |

2021年建成不少于1万座 |

| 重庆 |

2020年基站站址将达到6万座 |

| 浙江 |

2020年建成5G基站3万座,2022年建成5G基 8万座 |

| 湖北 |

2019年5月已建成1361座,2021年计划建设5万座 |

终端品牌加速推出5G手机

5G 基站建设如火如荼的同时,终端品牌厂商也在加快 5G 手机推出的进度。华为于 2019 年 7 月 26 日正式发布 Mate 20 X 5G 版,作为国内首个取得入网许可证的 5G 手机,Mate 20 X 5G 版搭载华为海思的 Balong 5000 5G 基带芯片,同时支持 SA 和 NSA 组网,标志着 5G 手机时代正式到来。其他品牌也在加快 5G 手机的推进速度,vivo iQOO 5G 版、OPPO Reno 5G 版、中兴 Axon 10 Pro 5G 版也将陆续上市,下半年将有众多厂商发布 5G 机型,尤其是华为,凭借在 5G 基带领域的先发优势,将率先大范围推广 5G 手机。

5G 手机将陆续发布

| 品牌厂商 |

5G 机型推出时间 |

5G 产品 |

| 苹果 |

2H20 |

iPhone

5G 版 |

| 华为 |

2H19 |

Mate

20 X 5G |

|

|

2H19 |

Mate

30 5G |

| 三星 |

1H19 |

Galaxy

S10 5G |

|

|

2H19 |

Galaxy

Note10 5G |

| OPPO |

2H19 |

Reno

5G |

| vivo |

2H19 |

iQoo

5G |

| 小米 |

1H19 |

Mix

3 5G |

| 中兴 |

2H19 |

Axon

10 Pro 5G |

2020年开始5G手机将进入快速渗透期随着 5G 基站建设进度的加速,2020 年开始运营商将大力推广 5G,全球主流手机品牌都也将加快 5G 手机的推出,抢先占领 5G 手机市场。基带方面,华为 5G 基带相对领先,5G 手机推进速度更快,高通、三星、联发科 5G 双模基带将于明年量产,安卓厂商也将加快 5G 手机的推出,预计苹果也将于 2020 年下半年推出 5G 版 iPhone。我们预计 5G 手机将进入快速渗透期,2020 年 5G 手机的出货量有望超过 2 亿部,渗透率将超过 10%,2020~2022 年将是 5G 手机的高速渗透期。

2020 年开始 5G 手机将进入快速渗透期

新一轮的换机潮即将开启,产业链有望回暖换机周期拉长导致行业景气度下行

2017 年开始国内智能手机出货量持续下滑,主要原因是手机用户换机周期再不断拉长,Counterpoint 换机周期模型及消费者调研数据显示,目前国内智能手机用户的平均换机周期约为 22 个月,相比 2 年前延长了 4 个月。5G 时代的到来,新一轮的换机潮即将开启。5G 手机的网络传输速率是 4G 手机的 10 倍以上,对于手机用户体验度的提升是巨大的,再加上 5G 时代云游戏等应用在手机端的普及,必然会激发消费者强烈的换机需求。

5G将带动新一轮的换机潮,行业景气度有望转暖

每一轮通讯制式的升级都将带来明显的换机效应。国内 4G 建设是从 2014 年开始的,从国内 4G 换机周期来看,国内 4G 手机换机高峰集中在 15~16 年,两年内 4G 用户渗透率从 10%提升到 65%,国内手机出货量连续两年增长超过 10%,在此之前和之后,国内手机出货量都没有大幅波动,可以看出通信制式的升级会带来非常明显的换机效应。5G 换机潮即将开启,我们判断 2020~2022 年将是 5G 换机高峰期,预计国内 5G 用户渗透率将从 10%提升到 60%左右,5G 换机潮将提振国内智能手机销量,并有望驱动整个手机行业景气度回暖。

国内智能换机历程

2020 年开始将迎来 5G 换机潮,手机行业景气度有望回暖

| 4G阶段 |

Pre-4G期 |

4G导入期 |

4G替换期 |

4G成熟期 |

| 时间节点 |

2013年 |

2014年 |

2015-2016年 |

2017-2018年 |

| 中国移动4G基站数 |

8万站 |

72万站 |

11万站 |

>200万站 |

| 中国移动4G用户渗透率 |

0% |

0%→10% |

10%→65% |

65%→76% |

| 4G机型占比 |

0%→10% |

10%→70% |

70%→95% |

95% |

| 国内智能手机渗透率 |

70%→90% |

>90% |

>90% |

>90% |

| 4G对智能手机出货量影响 |

智能手机70%→90%渗透率提升驱动手机销量持续增加 |

4G进入导入期,4G新机型占比大幅提升 |

4G换机周期到来,用户渗透率大幅提升,手机出货量连续两年高增长 |

4G步入成熟期,换机周期开始拉长 |

| 对应5G阶段 |

Pre-5G期 |

5G导入期 |

5G替换期 |

5G成熟期 |

| 对应5G时间段 |

2019年 |

2020年 |

2021-2023年 |

2024年- |

| 5G基站数量预估 |

15万站 |

100万站 |

400万站 |

600万站 |

| 国内5G用户渗透率预估 |

<1% |

1%→10% |

10%→60% |

>60% |

| 国内5G机型占比 |

0%→10% |

10%→30% |

30%→90% |

>90% |

| 5G对智能手机出货量影响 |

5G手机面世,对手机整体换机影响不大 |

5G导入期,5G机型渗透率显著增加,新一轮换机正式开始 |

5G换机高峰期,用户渗透率大幅提升,手机出货量有望进一步增长 |

5G步入成熟期,等待下一轮换机周期 |

射频端是 5G 手机最确定的创新增量

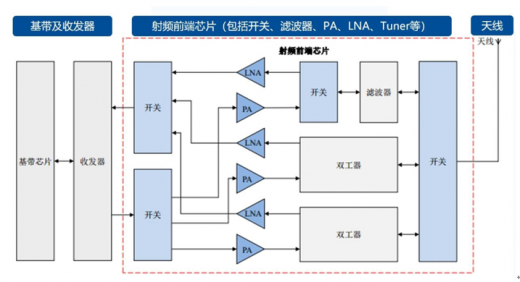

5G手机的增量创新:基带、射频前端和天线与 4G 手机相比,5G 手机在硬件方面会有非常多创新之处,当前时点来看,我们认为最确定性的增量创新还是来自于手机射频端,包括基带芯片、射频前端和终端天线三大部分。

手机射频端结构图

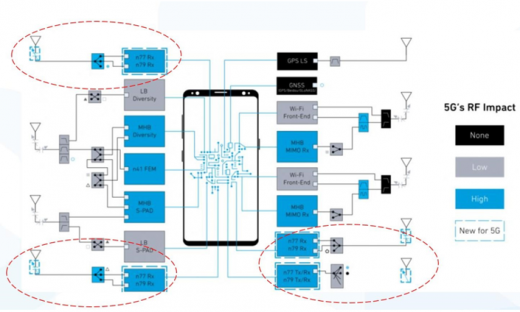

5G 手机与 4G 手机相比,Sub-6G 机型就需要增加 n41、n78、n79、n77 等多个频段,对应的手机射频端需要增加支持该频段的射频前端器件,如果同时支持 Sub 6G 和 mmWave,还需要增加 n257、n258、n261、n260 等多个毫米波评断,射频端器件会进一步增加。

5G手机需要增加多个频段射频器件

基带芯片:5G驱动价值量提升,龙头厂商优势将扩大基带芯片用来编解码移动通讯信号的,是 5G 手机最关键器件。目前 5G 基带芯片相对领先的厂商包括华为、高通和三星,华为和三星目前仅供给自家终端部门,华为 Mate 20 X 5G 采用的是华为海思 Balong 5000 基带芯片,其他厂商 5G 机型较多采用高通基带。高通于 2017 年推出了 5G 单模基带 X50,19 年 2 月份发布了第二代 5G 基带 X55(7nm),支持多模以及 NSA/SA 组网,预计将会在 2020 年初量产,届时会有众多 5G 机型推出。

高通、华为、三星、MTK 陆续推出 5G 基带芯片

| 基带供应商 |

基带芯片型号 |

推出时间 |

性能描述 |

商用进展 |

| 高通 |

X50 |

2017年下半年 |

10nm

工艺,5G 单模基带,支持 mmWave 高频毫米波及 Sub 6GHz 中频,最高可以实现 5Gbps 的下行速率,搭配骁龙 855/845

处理器,仅支持 NSA 组网 |

已商用 |

|

|

X50 |

2020年量产 |

7nm

工艺,单芯片支持 5G 到 2G 多模,支持毫米波及 Sub 6GHz 频段,可实现最高 7Gbps 下载速度及 3Gbps 上传速度,支持 TDD 和 FDD 运行模式,支持 SA 和 NSA 网络部 |

已经向 OEM厂商出样 |

| 华为 |

Balong5000 |

2019年1月 |

7nm

工艺,全球首款单芯片支持 5G 到 2G 的多模基带芯片,Sub 6G 最高下载速度 4.6Gbps,毫米波频段最高下载速度 6.5Gbps,同时支持 SA 和 NSA 组网方式 |

已商用Mate20 X 等 |

| 三星 |

Exynos5100 |

2018年下半年 |

10nm

工艺,Exynos Modem 同时支持 sub-6GHz 和毫米波频段,最高下载速度 250MB/s,并且向下兼容 CDMA, GSM,

TD-SCDMA, WCDMA, LTE-FDD and LTE-TDD网络 |

未商用 |

| MTK |

Helio

M70 |

2020年量产 |

7nm

工艺,支持从 5G 到 2G 的多模,支持 Sub 6GHz 频段,支持 SA 和 NSA 组网,4.7Gbps 的峰值下载速率以及2.5Gbps 的峰值上传率 |

未商用 |

5G 基带复杂度大幅提升,带来芯片价值量显著增加。5G 手机支持频段增加,对各频段的兼容和切换使得基带芯片复杂度增加。目前, 3GPP 已指定的5G NR频谱有约29个频段;同时各国家和地区的频段也不同。多频段兼容性,使得基带芯片日益复杂。从 2G→3G→4G,基带芯片 ASP 持续提升,预计 5G 芯片也不例外,ASP 将继续增加,龙头厂商优势会更加明显。

射频前端:5G驱动射频前端量价齐升

射频前端包括滤波器、PA、射频开关、LNA 等多种器件。5G 新频段、高频率、大带宽、广连接等特点将带来射频前端量价齐升,并且由于射频内容大幅增加,而手机内部射频所占空间却在不断缩小,射频前端模块化趋势将会加快。以高端机型为例,5G 相对于 4G 射频前端价值量将从 12.6 美元提升到 34.4 美元,提升幅度高达 173%。

5G将带来射频前端量价齐升

| 射频前端价值量/美元 |

入门3G手机 |

终端4G手机 |

高端4G手机 |

旗舰4G手机 |

高端5G手机 |

| 功率放大器 |

0.9 |

1.8 |

3.3 |

4.8 |

8.3 |

| 射频开关 |

0.4 |

1.5 |

2.3 |

4.5 |

8.3 |

| 滤波器 |

1 |

4 |

6.5 |

8.8 |

15.3 |

| 其他射频器件 |

0.4 |

0.4 |

0.5 |

1.2 |

2.5 |

| 射频前端总价值量 |

2.7 |

7.7 |

12.6 |

19.3 |

34.3 |

| 同比增长 |

|

185% |

64% |

53% |

173% |

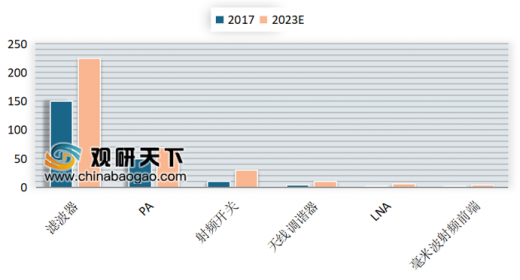

射频前端市场规模将快速增长。根据 Yole 的预测,2023 年射频前端的市场规模将达到 350 亿美元,较 2017 年 150 亿美元增加 130%,未来 6 年复合增速高达 14%。其中:1)滤波器:市场规模将从 2017 年的 80 亿美元,增加到 2023 年的 225 亿美元,复合增速 19%,是成长最快的领域;2)PA:市场规模将从 2017 年的 50 亿美元,增加到 2023 年的 70 亿美元,复合增速 7%;3)射频开关:市场规模将从 2017 年的 10 亿美元,增加到 2023 年的 30 亿美元,复合增速 15%;4)天线调谐器:市场规模将从 2017 年的 4.7 亿美元,增加到 2023 年的 10 亿美元,复合增速 15%; 5)LNA:市场规模将从 2017 年的 2.5 亿美元,增加到 2023 年的 6 亿美元,复合增速 16%;6)毫米波射频前端:2023 年市场规模将达到 4 亿美元。

2017/2023 年射频前端市场规模对比

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。