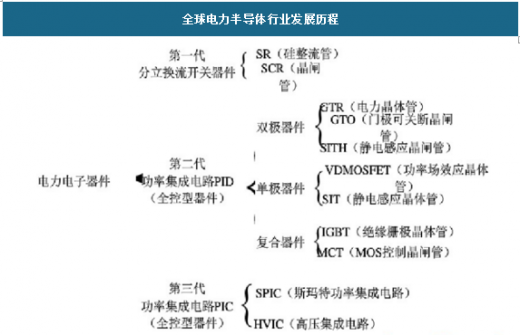

自从1957年首次出现工业用硅可控整流器(晶闸管)以来,电力半导体器件取得了飞速的进步。60年代,品闸管的电压电流容量不断提高,品种门类逐步齐全,应用领域也在不断扩展,习称第一代电力半导体器件,即强迫关断型。70年代后期,在石油危机唤起的节能呼声中,以双极晶体管(BJT)和门极可关断晶闸管(GTO)为代表的自关断器件应运而起,促进了逆变技术的发展,习惯上将这类门(基)极可关断型器件称为第二代电力半导体器件。80年代以来,MOs器件的研究开发呈现一派繁花似锦的局面,绝缘栅双极晶体管(IGBT)独占鳌头,其电压电流额定值已超过 BJT。应用领域正在向原来BJT,GTO领地延伸,进入 90年代后,电力半导体器件正在朝智能化、模块化方向发展,电力IC以及智能电力模块(IPM),力求将电力器件与驱动电路、保护电路、检测电路等安放在一个芯片。

参考观研天下发布《2019年中国电力半导体行业分析报告-市场深度调研与发展趋势研究》

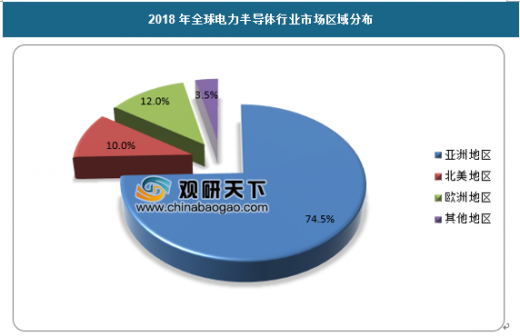

当前全球电力半导体行业市场区域分布如下,其中,亚洲地区是全球最大市场,市场份额占比达到74.5%,并且有继续增加的趋势,北美地区占比10%,欧洲地区占比12%。

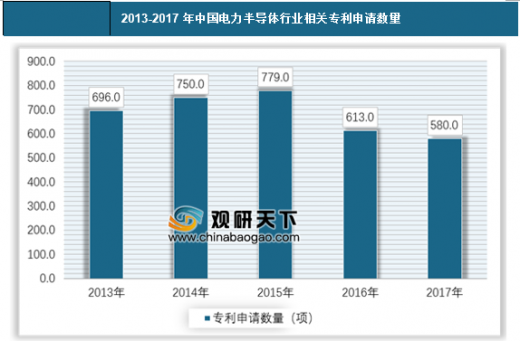

近年来我国对电力半导体的研发进入了快速发展阶段,相关专利申请数量保持在高位运行,近年来我国电力半导体行业相关专利申请数量如下:

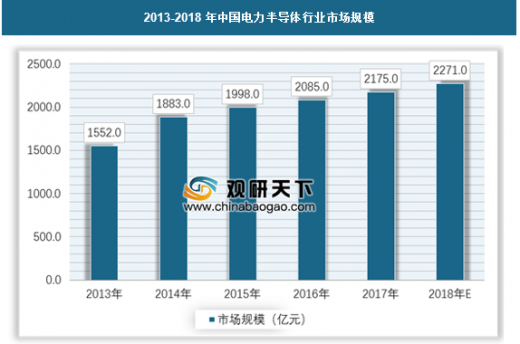

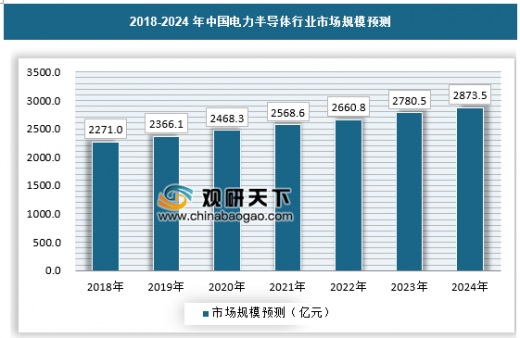

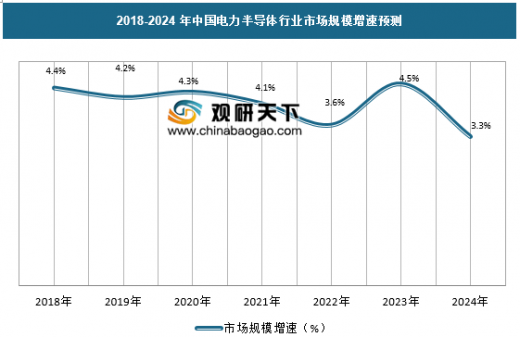

截止2017年底,我国电力半导体行业市场规模已经达到2175亿元,预计2018年将达到2271亿元。未来仍会保持上涨的趋势,到2024年将达到2873.5亿元左右。具体如下:

带动电力半导体旺盛需求的一个重要原因是下游汽车的高速增长。汽车电子是电力半导体器件最主要的应用领域之一。作为半导体产业的一大分支,电力半导体对实现电能的高效产生、传输、转换、存储和控制作用巨大,是实现节能减排、绿色制造的关键。电力半导体广泛应用于汽车、家电、光伏、风电、轨道交通等领域,渗透进了人们生活的方方面面。

目前,电力半导体行业的竞争总体来看是呈现两种局面,在高端市场上,国外巨头处于高度垄断的局面,几乎没有国内企业的市场份额,而在中低端市场,受成本压力的影响,国际性厂商正逐步放弃中低端产品的生产,使得国内企业迅速跟进,抢占一定的市场份额,初步形成了一批电力半导体行业的民族企业,稳扎稳打,形成一定的市场力量,占据着稳定的市场份额。

| 中国电力半导体行业主要品牌分析 |

|

| 品牌名称 |

简介 |

| 台基股份 |

主营 TECHSEM 牌晶闸管及其模块的研发、制造和销售。公司主导产品晶闸管和模块在大陆连续保持年销售额前列,在感应加热应用领域的市场占有率一直保持第一。 |

| 扬杰科技 |

集分立器件芯片设计制造、器件封装测试、终端销售与服务等纵向产业链为一体的高科技企业。产品线涵盖分立器件芯片、功率二极管、整流桥等全系列。主要产品通过美国 UL 安全认证,并符合最新欧盟 RoHS 指令的环保要求。 |

| 捷捷微电 |

国内生产“方片式”单、双向可控硅最早及品种最齐全的厂家之一。具有自主开发能力和自主知识产权,具有自己的产品结构特点和独特工艺技术。 |

| 华微电子 |

产品主要服务于家电、绿色照明、计算机及通讯、汽车电子四大领域。具备自主研发能力,拥有一整套具有自主知识产权的高反压大功率晶体管的专用生产技术。现已成为中国最大的半导体分立器件制造基地之一。 |

| 苏州固锝 |

主要产品包括最新封装技术的无引脚集成电路产品和分立器件产品、汽车整流二极管、功率模块、整流二极管芯片、硅整流二极管、开关二极管、稳压二极管、微型桥堆、军用熔断丝、光伏旁路模块等。 |

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。