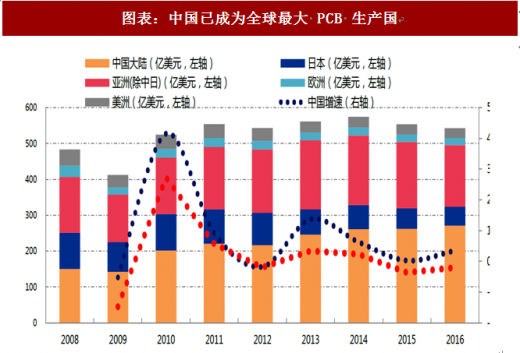

目前,我国已经成为了全球最大的印刷电路板(PCB)生产国,射频印刷电路板在 4G 时代已基本实现自主可控。根据 Prismark 统计,2016 年全球 PCB 产值为 542 亿美元,其中中国占比达到 50.0%。随着未来 5G 大规模天线(Massive MIMO)技术和有源天线(AAU)技术的广泛引用,射频前端内部价值量将进一步从天线转移到搭载各射频单元的 PCB 及覆铜板 CCL 上。

图表:中国已成为全球最大 PCB 生产国

5G 基站新架构,射频通道数增加带来印刷电路板 PCB/高频覆铜板 CCL 成倍增加。由于 AAU 设备的采用,5G 时期单站电路板的数量相较 4G 时期会大幅提升。参考当前 5G AAU 设备的设计,预计每个 AAU 将包含 3 块 PCB:1 个主板,1 个射频板和 1 个电源板。主板主要负责相关的数据处理。射频板则是将 64 通道的收发信机、功率放大器、低噪声放大器、滤波器等器件集成在同一 PCB 板上。电源板则负责给整个 AAU 设备供电。相对于 4G 基站,天线单元内部主要采用线缆连接的方式,不需要电路板,RRU 内包括射频板和电源板。因此相较于 4G 时期,5G 基站单扇区的电路板价值量或将达到4G的3倍。

高频+高集成度推升单板价格,5G 印刷电路板/高频覆铜板 CCL 价值上升。考虑到 5G 对天线系统的集成度提出了更高的要求,有源天线 AAU 内的射频板需要在更小的尺寸内集成更多的组件。在这种情况下,为满足隔离的需求,需要采用更多层的印刷电路板技术。

另外,AAU 射频电路板相较于 4G 时期的尺寸也会更大,考虑到 5G 基站发射功率的提升,工作频段也更高,因此 5G 的射频电路板对于材料的散热性能以及损耗性能也提出了更高的要求。综合来看,层数增加,尺寸增大,材料要求提升,5G 有源天线 AAU 对 PCB 板的价格相较4G 时期会有一定幅度的上涨。

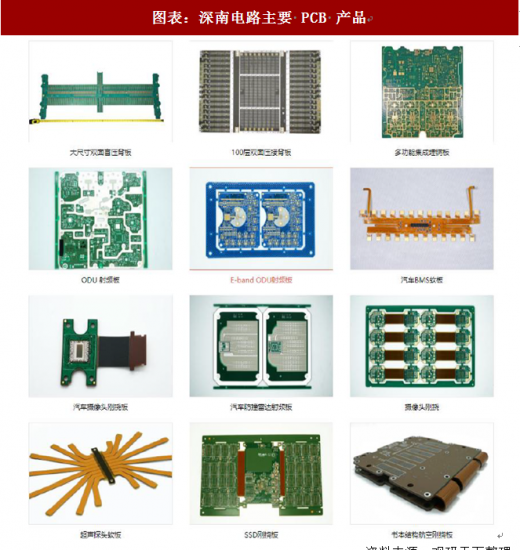

我国 PCB 厂商市占率全球领先,且具备 5G 高频 PCB 所需的先进工艺技术,有望加速我国5G产业化进程。全球通信用PCB参与者主要包括本土内资厂商深南电路和沪电股份、美资厂商 TTM 和台资厂商先锋通讯。深南电路通信用 PCB 收入占营业总收入的 50%以上,是华为 2015 年度优秀质量供应商(每年仅评选一家 PCB 供应商)、中兴 2015 年度全球最佳合作伙伴(每年仅评选一家 PCB 供应商),同时获得诺基亚 2016 年度最佳质量表现奖(每年从全球三千家供应商中挑选一家)。

参考观研天下发布《2018年中国印刷电路板行业分析报告-市场运营态势与发展前景研究》

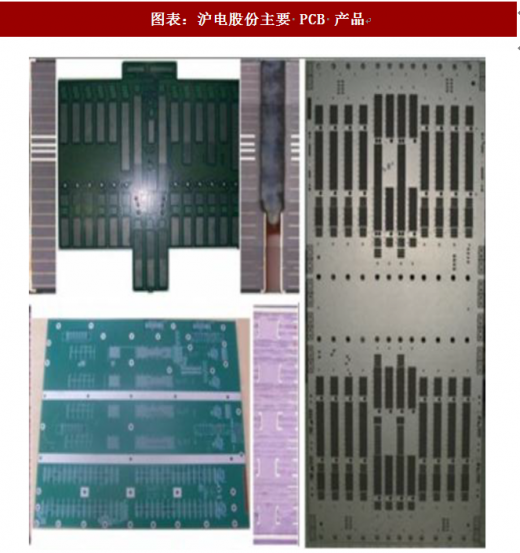

沪电股份主导产品是 14~28 层的通信板和汽车板,2017 年通信板收入占营业总收入的 65%。目前,深南电路和沪电股份在通信板领域市占率均达到 30%左右,超过同行业其他竞争者。预计 5G 时代,两大厂商仍将受益于本土设备商的带动,市占率有望进一步扩大。

图表:深南电路主要 PCB 产品

图表:沪电股份主要 PCB 产品

生益科技有望在 5G 周期代表国产自主品牌,提升在高频高速覆铜板领域的市场份额。PCB 的原材料主要包括覆铜板(CCL)、半固化片(PP)和铜箔等。其中 CCL 专门用于生产 PCB,并且在 PCB 原材料成本中占比 40%~70%。过去,印刷电路板所需的上游覆铜板主要进口自美日两国,尤其是对于通信系统中的射频电路板来说,由于移动通信工作的频段较高,发射功率也比较大,因此对传输损耗和散热性能的要求都很高,相应的对电路板的材料性能要求也比较高。

随着我国印刷电路板产业不断的发展,上游覆铜板行业也在不断取得突破,尤其是在高频 CCL 领域,我国龙头厂商生益科技技术不断成熟,5G 时代有望实现进口替代。

根据 Prismark 的统计,2016 年生益科技全球市占率达到 11%,行业排名位列全球第二。生益科技是中国覆铜板品类规格最为齐全的公司,目前仍以生产各阶 FR-4(包括高 Tg、无铅无卤兼容产品)及 CEM-1、CEM-3 等复合材料覆铜板产品为主。公司目前拥有多个高频、高速产品体系,例如 S7439、S7136H(自主研发)和 GF 系列(与日本中兴化成合作)等,市场占有率也在稳步提升。

2016 年,公司投资设立江苏特材,预计 2017 年下半年达产后将实现 PTFE 材料产能 8.8 万平米/月。我们看好公司借 5G 东风,通过成本优势获得下游设备商(华为、中兴)以及本土 PCB 加工龙头厂商(深南电路和沪电)的推动,实现高频/高速板材规模国产化量产替代。

图表:生益科技产品结构

对于无线基站的中频部分,目前通信系统主要器件基本依赖进口,国产元器件还未完全达到电信级性能指标需求。未来随着半导体产业的崛起,我们预计将有逐步替代的机会。目前,华为海思已经全面布局中频芯片领域,在数字/模拟转换器(DAC),模拟/数字转换器(ADC)等领域已有所突破。

上市公司层面建议关注在高速 ADC/DAC 取得突破的上海贝岭,以及航天电子旗下的时代民芯。除此之外,中国振华电子集团旗下的云芯微电子、中科院微电子所等企业或机构也已在 ADC/DAC 芯片领域取得突破,值得持续关注。

对于无线基站的基带部分,目前国内两大设备商华为和中兴都可以实现自给的调制解调器,但涉及到的处理芯片,包括 FPGA、CPU 和 DSP 等主要进口自美国。对于 FPGA 来说,最大的优势是可以通过编程实现不同的功能电路,因此在初期需要借助 FPGA 通过编程优化网络设备,但当功能稳定后可以通过 ASIC 进行替代。目前,华为海思等企业已实现自研的 ASIC 芯片商用。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。