武汉凡谷和大富科技是我国滤波器传统厂商,主要产品为金属同轴腔体滤波器,在4G时代占有较大的市场份额,分别于2007年和2010年在A股上市。摩比天线是中兴管理人员控制的公司,主要产品为天线,也有少量的移动通信射频产品,2009年在港交所上市。国人通信主要从事无线网络覆盖、基站射频器件和基于射频的无线接入业务,2006年在纳斯达克上市,2011年退市。

此外,由于上游结构件对滤波器性能具有重要影响,相关结构件生产商逐步切入滤波器行业。春兴精工于2011年收购迈特通信进入射频器件市场,目前结构件和射频器件业务占比分别为42.60%和44.05%。东山精密于2017年9月公告以1.7亿元收购艾福电子70%股权,艾福电子主营各类滤波器产品,包括介质滤波器、腔体封装滤波器和陶瓷波导滤波器等。

广东国华新材料(简称“国华新材料”)和灿勤科技(简称“灿勤”)是滤波器行业新进入厂商,主要生产陶瓷介质滤波器。国华新材料由风华高科与深圳国人射频通信有限公司于2011年7月共同投资设立;灿勤成立于2012年。

从3G时代开始,移动通信射频器件行业持续向中国转移。我们分析,主要原因是通信主设备商从降低成本的角度考虑,主动寻求低价的上游供应商。中国厂商在原材料和劳动力上具备优势,同时具备成熟的滤波器技术和生产实力,因而可以逐步抢占国外主流供应商的市场份额。根据相关厂商上市期间披露的数据,2006~2009年期间,全球滤波器龙头厂商Powerwave和Andrew收入持续下滑,而国内滤波器竞争者收入大幅增长。

参考观研天下发布《2018年中国滤波器市场分析报告-行业运营态势与发展趋势研究》

1、上下游格局稳定,过渡期内业绩承压较大

根据我们对滤波器技术方案的分析,5G时代陶瓷介质滤波器有望成为发展主流。从产业链来看,陶瓷介质滤波器的上游是包括陶瓷粉体和介质谐振器在内的关键原材料,下游是基站设备。

陶瓷介质滤波器的上游原材料主要是陶瓷粉体和介质谐振器。陶瓷粉体对滤波器性能具有重要影响,高介电常数(εr)和低介质损耗(Q×F值)是核心性能指标。介质谐振器由陶瓷粉体材料制作而成,其优点是体积小、便于实现电路小型化、温度稳定性高,以及使用上不受频率限制(包括毫米波频段)。高介电常数、低介质损耗和高Q值是核心性能指标。

陶瓷粉体不是自然界天然存在的,需要通过多种材料按照一定的比例铸压而人工合成,制作工艺较为复杂。2000年之前,其核心生产技术掌握在日本和美国公司手中。目前,国内厂商已经掌握陶瓷粉体的生产工艺,以风华高科旗下子公司国华新材料为代表。介质谐振器一般均由滤波器厂商自主生产,根据公司官网信息,目前国华新材料和灿勤科技等均已掌握相关制造工艺。

滤波器下游直接客户是通信主设备商。目前,全球通信设备商呈现四足鼎立的格局,华为、爱立信、诺基亚和中兴市场份额分别为35%、29%、27%和9%(数据来源于OFweek光通讯网),因此对于业务结构单一的滤波器厂商来说,客户集中度较高。从历史数据来看,根据滤波器行业相关上市公司年报,大富科技前五大客户收入占比在70%左右,武汉凡谷前五大客户收入占比在95%左右,春兴精工由于在滤波器之外,精密结构件占主营业务较高比重,前五大客户收入占比在30%~50%之间。

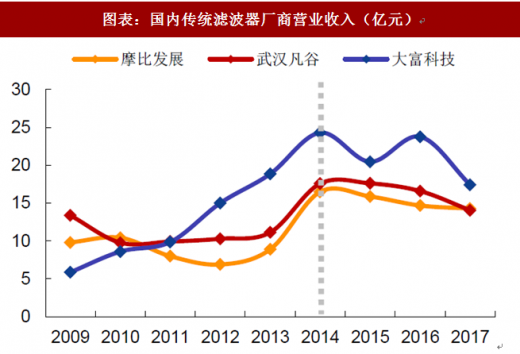

总体来看,受到行业特性和产业链所处位臵的影响,传统滤波器厂商的客户集中度都比较高,在造成公司业绩变化呈现较高周期性的同时,议价能力也受到较大影响。统计国内滤波器上市公司的营业收入和毛利率,不难发现,从2014年以后,传统滤波器厂商收入和毛利率持续下降。

2、5G商用渐行渐近,技术领先的厂商业绩可期

我们认为,5G是滤波器厂商的重要发展机遇。一方面,大规模天线MassiveMIMO商用,射频通道数增加,进而带动滤波器需求量提升;另一方面,新的滤波器方案的应用也有望带动产品毛利率上涨;同时,以史为鉴,伴随每一代移动通信技术升级,滤波器都呈现早周期的投资布局特征。因此,在5G商用渐行渐近的背景下,掌握先进技术和制造工艺的滤波器厂商业绩可期。

自2015年以来,3GPP开始5G标准的预研,后续5G标准化工作紧锣密鼓地开展。2017年12月,R15中基于4G核心网的NSA(NonStand-Alone,非独立组网)标准冻结;2018年6月,5GSA(Stand-Alone,独立组网)标准冻结,同时第一个正式可商用的5G标准(Release-15版本)正式出台。标准的确立是设备商用的前提。随着NSA和SA标准的冻结,5G产业链投资节奏将全面打开,射频前端滤波器发展值得关注。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。