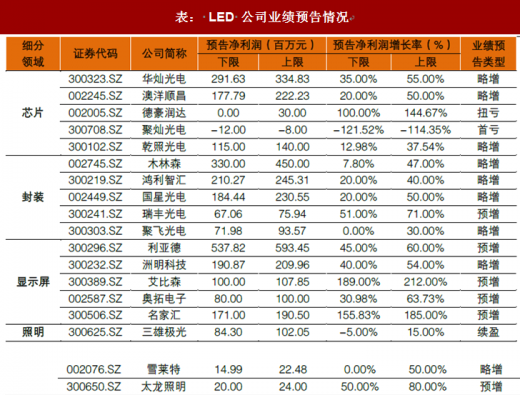

1、 LED 行业业绩靓丽,小间距景气度上行

除了聚灿光电以外,其余企业实现业绩扭亏或者业绩增长,说明 LED 行业 2018Q1 年整体盈利情况较好。从盈利增速上看,艾比森、名家汇和德豪润达位列前三位,其中艾比森主要受益与小间距显示屏的快速增长,名家汇主要受益于景观亮化工程在市政工程中的快速渗透,而德豪润达主要是芯片产能扩充,费用降低盈利改善。

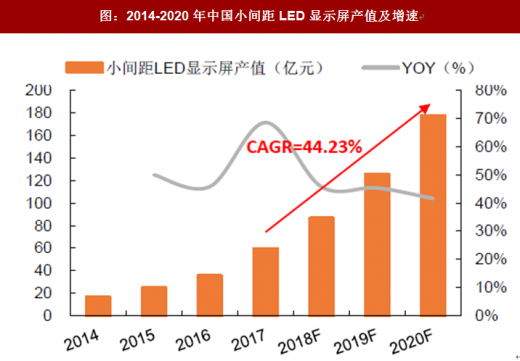

自 2016 年小间距 LED 显示屏市场开始进入快速增长期以来,各大企业不断加大对小间距的技术研发投入和市场布局。LED 显示屏的点间距不断实现突破,像素密度增大,分辨率也随之得到大幅提升。小间距 LED 加速向大屏显示领域渗透,2017 年国内小间距 LED 显示屏市场规模达到 59 亿元,同比增长 69%,预计 2020 年我国小间距 LED 显示屏市场规模将达 177 亿元。

此前,小间距显示屏市场的爆发主要集中在政府部门显示领域,随着小间距 LED 显示屏技术成熟和价格持续下降,2017 年下半年开始在商用显示领域快速渗透,未来几年内小间距 LED 显示屏在商用显示领域的市场规模将迅速增长。预计到 2020 年小间距 LED 显示屏在商用显示中渗透率将达到7.3%。另一方面,紫外,红外光和车载照明的等市场的应用也推动 LED 市场的需求增长。

2、面板价格整体向下,关注高世代线产能冲击

在发布业绩预告的面板显示产业链公司中,有 7 家实现业绩增长,与行业整体水平基本持平。其中,设备和材料企业受益于近几年面板产线投资高峰,获利表现较高,如联得装备预增 40%-52%,精测电子预增 110%-138%。但是,从 2017 年以来,新建 LCD 高世代面板厂陆续量产和爬坡,全球 LCD 面板的产能释放,而短期内全球包括中国的电视整机需求幵没有有效提升,事季度面板的过剩率达到 9%,电视面板价格从 2018 年年刜以来整体跌幅达 30%。7 月上旬,32 英寸、39 英寸和 42 英寸价格出现 1%左右的上涨,43 英寸、55 英寸等面板价格止跌。我们认为短期内止跌是下游显示厂商备货驱动,到今年年底及明年一季度,随着 10.5 高世代面板产能的释放,预计大面板价格将维持下跌趋势。

根据数据显示, 2017 年全球大尺寸面板产能面积约为 2.47 亿平斱米。京东斱于合肥的 10.5 代线产能逐步释放,除了将取代夏普 10 代线全球最高世代线的地位之外,也意味着产能投资竞争将迈入新局面,包括华星光电(深圳)、乐金显示器韩国(坡州)、京东斱(武汉)、以及富士康威斯康辛厂等 10.5 代产线都计划在未来几年进入量产阶段,将带动产能面积快速增长,预期 2018-2020 年大尺寸面板产能面积成长率每年将以 8-9%的速度增加,到 2020 年总面积将达 3.18 亿平斱米,对于市场产能去化而言是一大考验。

3、芯片国产化预期强烈,政策驱动

在已发布预告的 21 家集成电路产业链公司中,有 16 家实现业绩增长。其中,增速排名第一的是全志科技,2018Q1 年归母净利约为 0.73 亿元-0.80 亿元,同比增长 4220%-4364%,主要受益于智能音箱、家居类产品以及车载产品芯片出货量增长。受益于国产设备导入加速,北斱华创、长川科技等设备厂商 2018H1 预告净利增速都 100%左右。

近年来集成电路进口额均超过2000亿美元,甚至长期超过石油的进口额,2017年进口额达到了2601 亿美元,进出口贸易逆差达到最高值 1932.6 亿美元。但是从另外一个角度看,中国半导体在过去 5 年取得长足进步,现在产品的产业链已经是全球化的,国产化率也越来越高,中国的发展还有一个过程。中兴通信亊件引起中国社会各界对芯片国产化的重视,相对于日、韩、台企,中国大陆的发展速度还是比较快的,尤其是在中国大量高端人才的引进以及资本大量投入下,加之国家的重视,中兴亊件利好芯片国产化率的提升。

根据规划集成电路产业规划,到 2020 年国内集成电路收入超过 8700 亿元,实现 16/14 纳米量产,关键领域技术达到世界领先水平,材料和设备进入全球供应链。政策方面,2000-2010 年,以税收优惠为主,仅限 IC 设计与制造;2011-2013 强调技术研发,幵扩大到集成电路全产业链;2014至今,成立大基金,重点支持企业投资幵购(目前规模约为 1387 亿元,投资主要在:制造 67%、设计 17%、封测 8%、设备 4%和材料 4%),第二期正在酝酿中,规模超过千亿元。作为现代信息产业的基础和核心产业之一,外加国家意志力的推动,国内集成电路的发展也将步入新的阶段。

4、 需求景气叠加扩产有限,MLCC 供需失衡

在已发布预告的 6 家被动器件公司中,均实现不同程度的上涨,反映被动器件行业景气度整体较好。其中,风华高科受益 MLCC 涨价 2018 年半年报净利预告增速在 263%-294%,其次火炬电子受益产能释放和订单增加净利预增 50%-65%。MLCC 涨价潮始于 2016 年下半年,全球第四大 MLCC 厂商日本 TDK 宣布退出一般型 MLCC 市场,村田增产资源集中于市场需求高、生产难度大的小尺寸先端产品和高性能产品,对于已经存在小型化替代品的“旧产品群”,将生产能力下调至 2017 年的 50%,幵且今后也会持续缩小其产能。自 2017 年以来各被动元器件厂商平均提价幅度在 20%以上,小尺寸、高电容等高端 MLCC 产品累计提价近一倍。目前涨价主力在台系、韩系,国巨采用竞价和 1:3 配售(一颗 MLCC 搭售 3 颗电阻),大陆潮州三环和风华高科跟随涨价,且相对时滞。目前MLCC 扩产依然无法满足需求,供需缺口约在 5%。

目前 MLCC 各大厂商几乎全部满厂,而设备周期较长,短期产能难以释放,普遍至少要到 2018 年年底或 2019 年。目前我国 MLCC 和片阻设备主要从日本进口,MLCC 设备周期在 8-10 个月,扩产周期在 1 年以上。而日韩台厂扩产主要集中在汽车、5G 等新领域,厂商常规产品扩产较为谨慎,中国大陆厂商有望逐步扩大市场份额,建议关注。

5、 PCB 企业增速平稳,产能释放&技术升级

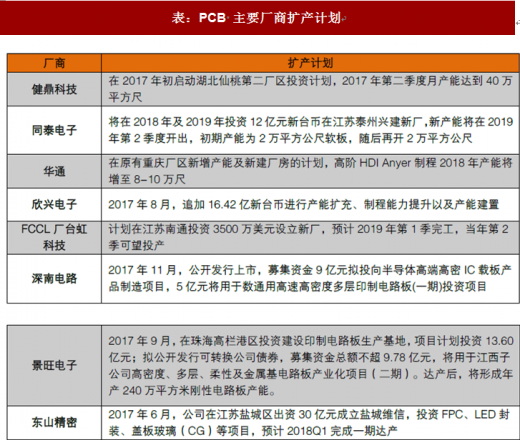

在已发布预告的 11 家 PCB 产业链公司中,有 7 家实现业绩增长。2017 年中国内资 PCB 营收前五的企业均保持20%以上的增速。国内PCB龙头深南电路2018年半年报净利预计为2.52-3.02亿元,增速为 0%-20%,胜宏科技受益于新产能逐步释放,净利润预告增速达 50%-80%。过去两年新上市的 PCB 公司有深南电路、奥士康、广东骏亚、传艺科技、世运电路、景旺电子、华正新材,目前 A 股共有 20 家 PCB 产业链上市公司,上市后国内 PCB 企业融资渠道拓宽,有利企业扩产提高整体经营能力。

全球 PCB 产业已经从“欧美主导”转向了“亚洲主导”,形成了以亚洲(尤其是中国大陆)为中心、其他地区为辅的格局,中国是目前全球能够提供 PCB 最大产能和最完整产品类型的地区之一。2017 年以来,主要 PCB 厂商纷纷对产品产能扩充、制程能力提升进行投资。PCB 一般采用以销定产的生产模式,厂商扩张主要基于下游市场需求的乐观预期。受环保政策的影响,PCB 小厂将逐步被淘汰出局,目前国内前五大厂市份额不到 10%,未来市占比将稳步提升。

6、消费电子增速放缓,关注客户优质的龙头企业

在已发布预告的 22 家消费性电子公司中,有 17 家实现业绩增长。其中增速排名前三的是卓翼科技、硕贝德和东山精密。受益于小米手机及其他新客户、新产品的持续导入、业绩逐步释放,以及募投项目实施后产能扩充及效率提高。卓翼科技半年度净利预告增速达 1832%-2384%;硕贝德将亏损的机壳业务剥离后,上市公司整体盈利能力增加,半年度净利增速 331%-356%;而东山精密净利增速达 110%-155%,主要受益于新产能的释放及前期投资项目陆续产生的效益,导致经营业绩的增长。其他重点公司净利增速方面,工业富联(1%-5%)、立讯精密(15%-25%)、蓝思科技(40%-60%)、欧菲科技(10%-30%)。

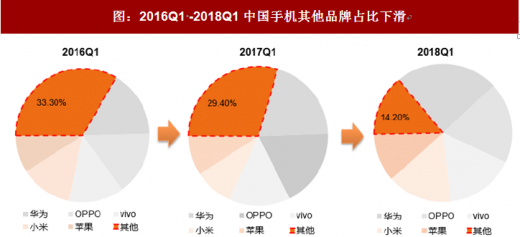

根据报告显示,2018 年一季度,中国智能手机销量同比下滑 21%,跌破 1 亿台至 8750 万台。一季度前四大厂商销量占总出货量的 75%,其中,华为(包含荣耀系列产品)出货量增长 2%,出货量超过 2100 万台,市场份额达 24%;Oppo、Vivo 出分别占据 19%和 16%的市场份额,位列第二、第三。在中国智能手机出货量下滑的趋势下,苹果、华为、OPPO、 VIVO、小米等品牌厂商市场份额进一步提升,未来行业小厂商逐渐被挤出市场,行业集中度有望持续提高,下游品牌的集中也会带动上游零部件厂商也会向龙头集中,未来龙头的价值将进一步体现。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。