随着全球 IC 产业重心向中国转移,国内外知名的 IC 制造与封测厂商纷纷在我国建立或扩充生产线全球晶圆制造产能加速向中国转移,中国大陆晶圆厂进入建厂高速期。近年来,全球半导体产业链向中国大陆加速转移的趋势越来越明确,中国巨大的市场也吸引了越来越多的晶圆制造产能落地。2014 年开始,中国大陆迎来了半导体产业建厂潮,SEMI 预估 2017-2020 年全球62 座新投产的晶圆厂中有 26 座来自中国大陆,占比 42%。

参考观研天下发布《2018年中国IC市场分析报告-行业深度调研与投资前景预测》

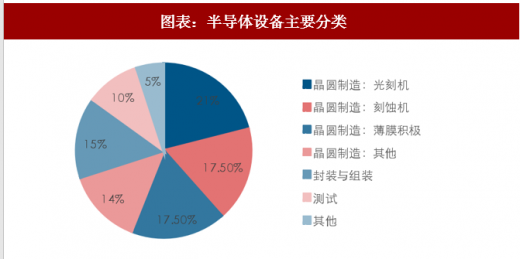

集成电路生产线投资中设备投资占比较大,占总资本支出的 70-80%。集成电路设备具有技术门槛高、单机价值高等特点,在设备投资中,光刻机、刻蚀设备、薄膜沉积设备是投资最大的设备板块。

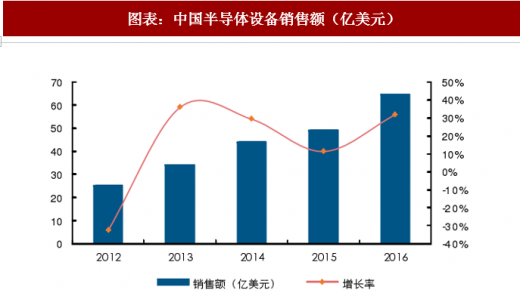

全球产能加速向中国转移的背景下,中国对半导体设备的需求大幅上升,但是由于历史起步较晚等原因,我国半导体设备与国外的差距依然较大,国产化率较低。2016 年中国半导体设备市场规模达到 65 亿美元,占全球设备市场的近 16%,2018 年有望达到 113 亿美元,同比 2017 年增长 49.28%。然而当年中国本土半导体设备出货规模约 12 亿美元,自给率 16%左右。

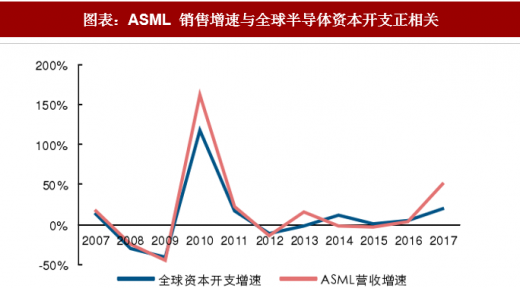

历史经验表明,半导体设备厂商业绩增长与晶圆厂资本开支增长正相关,且几乎同步。根据全球半导体资本开支变化与全球光刻机(晶圆制造关键设备)龙头 ASML 的营收增速变化的关系,可以发现拟合度很高,证明晶圆制造厂的资本开支对设备厂商的当期业绩影响严格正相关,且年度的维度来看基本同步。

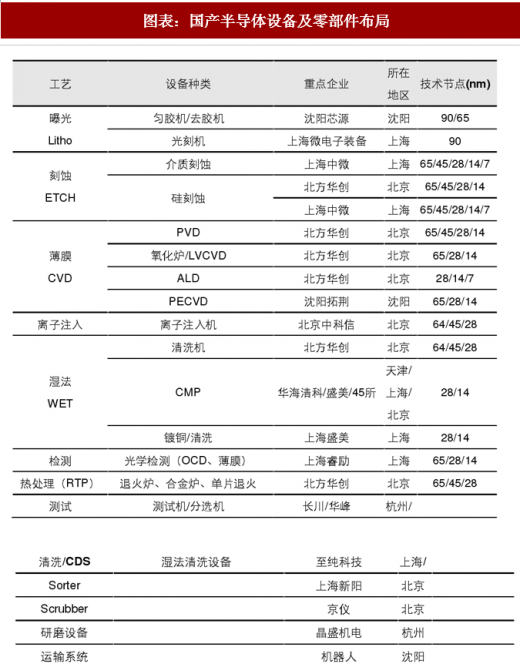

伴随着以中芯国际、长江存储为代表的本土晶圆制造厂的崛起,更多的国产设备迎来新的发展机遇。一方面对于本土晶圆厂,本土设备厂天然地更容易切入,另一方面除光刻、刻蚀和离子注入等部分核心设备外,其他设备技术门槛不是完全跟制程相关,这给予本土企业带来了利基市场的机会。

目前,包括北方华创、中微半导体、长川科技、拓荆科技、盛美半导体等在内的一大批国内 IC 设备厂商,都已经进入国内一流晶圆厂、甚至国际厂商的供应商名单,伴随着中国产线的不断落地,整个大陆 IC 设备与材料产业链也将充分受益。

北方华创是国内领先的半导体设备平台型企业。在晶圆制造环节,北方华创微电子拥有刻蚀机、PVD、单片退火设备、氧化炉、退火炉、LPCVD 以及清洗机七类产品,公司这些产品已经全面在中国主流集成电路芯片厂稳定量产。由北方华创自主研发的应用于 14nm 先进制程的等离子硅刻蚀机、Hardmask PVD、Al-Pad PVD、ALD、单片退火系统、LPCVD 已正式进入集成电路主流代工厂。在先进封装领域,北方华创微电子的等离子刻蚀机,PVD 和 Descum 等设备已得到全面应用。

中微半导体是国内领先的半导体刻蚀设备和 MOCVD 设备制造商。中微半导体已经成为国际领先企业的介质刻蚀设备 7nm 制程主流供应商,TSV 设备、硅刻蚀设备也有望成为新的增长点。在 LED 芯片制造领域,公司的 MOCVD 产品已经具备远高出国际大厂商的性价比,未来两年有望快速放量抢占市场。

至纯科技是国内湿法清洗设备的后起之秀,公司已经于 2017 年形成了 Ultron B200 和 Ultron B300 的槽式湿法清洗设备和 Ultron S200 和 Ultron S300 的单片式湿法清洗设备产品系列,并已经取得 6 台的批量订单。

此外,沈阳拓荆的 PECVD 设备、ALD 设备、新一代闪存领域薄膜设备三大系列产品打破多项国外垄断,在市场上形成齐头并进之势;盛美半导体的镀铜和清洗设备也已经打入国际一线大厂;上海微电子的 90nm 光刻机和长川科技的测试设备均代表了国内的先进水平。

我们认为半导体厂务和设备板块是本轮半导体厂扩建潮中将确定性受益品种,行业高景气周期可以乐观展望到 2021 年。本土半导体设备厂商以本土晶圆厂为依托,装备不仅单品种不断从低制程向高制程拓展,单机价值不断提升。而且产品线也在不断拓展,核心设备占比不断提升。未来,本土半导体装备厂有望在全球主流设备市场与海外设备商展开竞争。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。