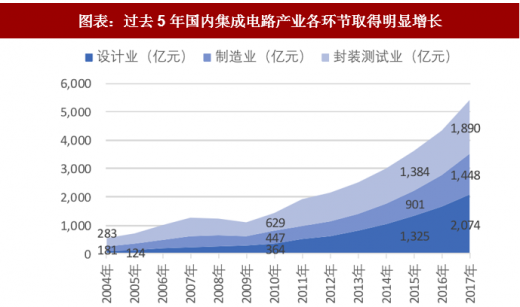

半导体产业被称为国家工业的明珠,直接体现着一个国家的综合国力. 自 2008 年国家科技重大专项宣布实施起,经过十年的发展,我国集成电路产业形成了芯片设计、晶圆制造、封装测试三业并举,各自相对独立发展的格局。根据中国半导体行业协会的统计,2017年中国集成电路产业的销售额为5411.3亿元,同比增长24.8%,其中设计、制造、封装测试分别增长26.1%/28.5%/20.8%,占比分别为38.3%/26.8%/34.9%。

参考观研天下发布《2018年中国半导体行业分析报告-市场深度调研与发展前景研究》

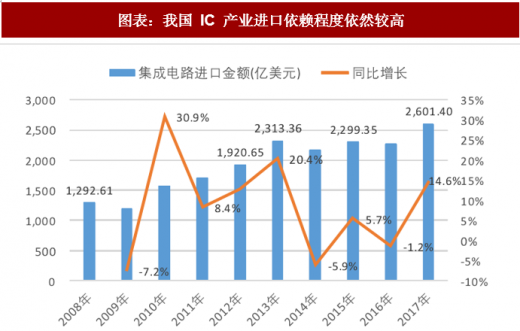

然而,作为全球半导体第一大市场,我国IC产业对外依存度依然强烈、进出口逆差依然巨大。一方面,根据美国半导体产业协会统计,2017年全球半导体销售额4051亿美元,其中中国地区销售额1297亿美元,意味着中国消费了全球 32%的半导体产品。然而其中中国自产的集成电路产品销售规模全球占比仅为7.7%,这中间20%多的差值都是依靠进口。

另一方面,根据海关总署数据统计,2017年中国集成电路进口金额达到 2601.4亿美元,增长14.6%,出口金额668.8亿美元,进出口逆差1932.6 亿美金,增长 16.6%。从以上两方面数据可以看出,中国集成电路国产化需求非常迫切。

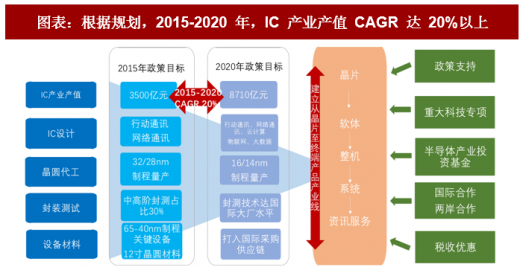

由于我们半导体产业供需格局长期失衡,“十二五”起,政府开始大力支持IC产业发展,先后出台了《国家IC产业发展推进纲要》和“国家重大科技专项”等政策。其中以 2014 年发布的纲要最为详细,明确显示了政策扶持半导体产业的决心。截至 2017 年,我国半导体产业的自给率达到了 25%左右(7.7%/32%≈24.06%),而根据《中国制造 2025》的目标,2020年自给率要达到40%,2050年要达到50%。

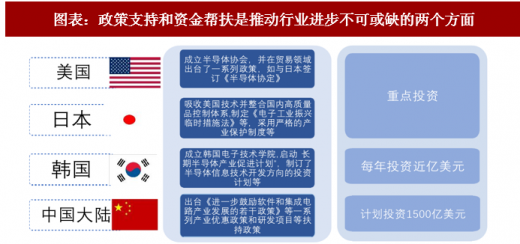

纵观半导体行业发展史,产业协同+政策支持和资金帮扶是推动行业整体进步不可或缺的两个方面。对标海外,80年代工业PC时代,日本半导体在日本政府和产业界联合推动下,吸收美国技术并整合日本工业高质量品控体系,实现IC产品超高可靠性,顺利实现赶超美国。90年代消费电子大潮,韩国半导体在韩国政府和财团的共同推动下,积极开拓高性价比IC产品,带动亚洲电子产业链崛起,实现了长达20多年的持续崛起。而对于当前的中国大陆市场来说,在新一轮 5G+人工智能等需求的共同拉动下、在产业转移的大背景下,依靠政策支持和资金帮扶的双重推动,国内半导体产业链正开始全面发力。

IC 核心产业链包括设计、制造、封测三大环节

按照产业链划分,半导体产业链可分为上游支撑产业链、中游核心产业链以及下游需求产业链。其中,核心产业链包括半导体产品的设计(芯片设计)、制造(前道工序的晶圆加工)和封装测试(后道工序封装和测试)。一般来说,可以简单描述为:IC 设计公司根据下游客户(系统厂商)的需求设计芯片,然后交给晶圆代工厂进行制造,这些 IC 制造公司主要的任务就是把 IC 设计公司设计好的电路图移植到硅晶圆制造公司制造好的晶圆上。完成后的晶圆再送往下游的 IC 封测厂,由封装测试厂进行封装测试,最后将性能良好的IC产品出售给系统厂商。

2.2.2.制造环节率先扩产,带动整体产能扩张 3 倍

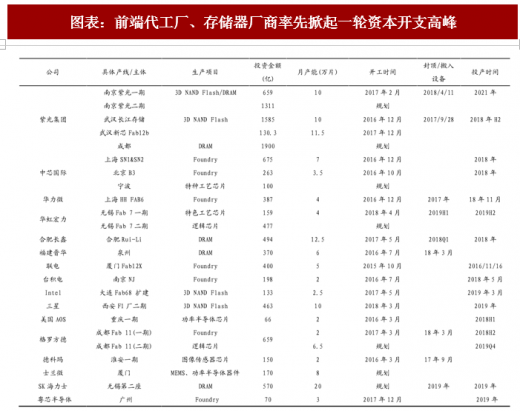

2015年至今,以中芯国际、华力微电子等为代表的代工厂、以长江存储、合肥长鑫等为代表的存储器厂商逐步开始大规模扩产,掀起一轮资本开支高峰。根据我们的统计,截至2018年7月,国内处于在建阶段的12 寸晶圆代工厂/存储器厂共17座,处于规划状态下的共7座,占全球新建晶圆厂比例超40%。这些在建/规划中的晶圆厂大多将于18-19年投产,19-20年量产,带动国内整体12寸产能上升一个台阶,届时大陆晶圆代工能力有望达到全球的30%。

根据我们的统计,截至2017年底之前,国内12寸晶圆厂合计产能约58.7 万片/月(其中代工25.7万片/月,存储器33万片/月)。而当本轮所有在建和规划的新增产能全部达产后,国内累计12寸晶圆厂合计产能将上升至190.2万片/月(其中代工86.2万片/月,存储器104万片/月),前者产能扩张为原来的3.35倍,后者产能扩张为原来的3.15倍,总体产能大幅提升。

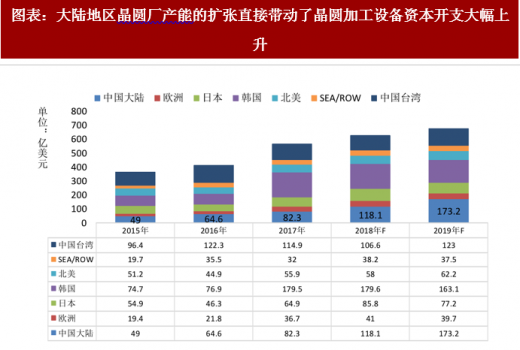

以光刻机进场为开端,扩产对设备投资的拉动开始显现

晶圆厂产能的扩张,直接带动了国内晶圆加工设备资本开支大幅上升。根据SEMI的统计,2017年全球半导体设备支出570亿美元,其中大陆地区支出额68.4亿美元,占比12%。2018-2019年,全球半导体设备支出将分别(较前一年)成长14% 和9%,而大陆地区设备支出预期将增加65%、57%。按此计算,2018年国内半导体设备支出将达到113亿美元(约750亿人民币),2019年国内半导体设备支出将达到177亿美元(约1175亿人民币)。

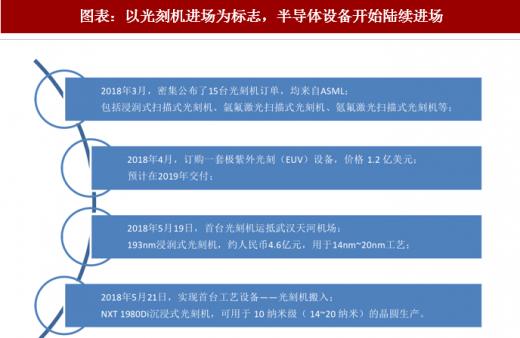

以光刻机进场为标志,半导体设备开始陆续进场。光刻机是生产芯片的最为关键的设备之一,而全球最先进制程的光刻设备几乎都被荷兰ASML 垄断。2018年3月份起,多台ASML的光刻机开始向国内出售或运至国内并陆续进场,开启了本轮半导体设备搬入的序幕。

1) 2018年3月,晋华集成密集公布了15台光刻机订单,包括浸润式扫描式光刻机、氩氟激光扫描式光刻机、氪氟激光扫描式光刻机等,均来自ASML;

2) 2018年4月,中芯国际订购一套极紫外光刻(EUV)设备,这是目前最昂贵和最先进的芯片生产工具,预计在2019年交付;

3) 2018年5月19日,长江存储首台光刻机运抵武汉天河机场;

4) 2018年5月21日,华虹六厂实现首台工艺设备——光刻机搬入,标志着华虹六厂从基建阶段进入工艺设备安装调试阶段。

根据我们对多条产线的分析,一般国内的晶圆厂/存储器厂从开工到厂房封顶/搬入设备需要1年左右时间,随后0.5-1年投产,再有1-2年量产。由此可见,一方面,国内2017年有重大节点变化的晶圆厂已经在18年开始大量采购设备;另一方面,中资厂商在国内晶圆厂的投建占比将达到46%,更加利好国产设备。

除中芯国际、长江存储、晋华集成、华力微之外,合肥长鑫、德科码等公司也均将在2018年和2019年花费大量资金购买设备以扩建新的晶圆厂,成为半导体设备厂商下一阶段重点的攻坚客户。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。