参考观研天下发布《2018年中国PCB行业分析报告-市场运营态势与投资前景预测》

1、行业技术水平及技术特点

集成电路技术和下游电子行业的发展驱动着 PCB(含封装基板)技术的不断进步,代表未来产业方向的下一代通信、工控医疗、航空航天、汽车电子等领域将对PCB 技术提出更高要求,高速大容量和高系统集成将成为未来的主要发展方向。

(1)高速大容量

随着大数据、云计算的应用和普及,全球网络数据量激增,要求通信设备处理的数据量越来越大,对网络传输速率和终端产品的性能要求越来越高。随着4G LTE 通信技术的大规模应用以及5G 的发展,相应的通信基站和接入移动终端等网络设备必须具备大容量、高带宽接入的特性。日益增长的容量需求,使得通信产品的频率和速率也越来越高,光电互联的复杂度快速提升,支撑通信技术发展的PCB 也将向高速大容量的方向发展,在频率速率、层数、尺寸以及光电集成上提出更新的要求,从目前领先的25Gbps 总线速度向更高的56Gbps 发展,核心设备高速PCB 层数达到40 层以上,行业技术将进一步分化和细化。

(2)高系统集成

移动智能终端和物联网终端越来越趋向于集成度和多功能化,推动PCB 集成技术飞速发展。I/O 数目增多、引脚间距减小,在设计越来越复杂、功能越来越多样的情况下,使相同体积内的元件数大增,需要电路板上的集成密度越来越高。刚挠结合、埋入式元器件、高密度等小型化PCB 产品,具备提供更高密度的电路互连、能容纳更多的电子元件等特性,在多功能集成、体积重量减小等方面具有很大的优势。因此,无论是减小整个产品的体积与重量,还是在现有的产品体积内增加功能,PCB 小型化技术都能发挥很大的作用。

在摩尔定律特别是超越摩尔定律的支持下,高密度、多功能和高集成将成为集成电路技术发展的主要方向,封装基板在半导体封装的高性能和小型化方面承担着重要的作用。BGA、CSP 和Flip-chip 等封装需求驱动下发展的高密度封装基板技术,已经成为所有高端电子产品和移动电子产品所必需的基本技术。以系统级封装(SiP)和硅通孔三维封装(TSV 3D Package)等为代表的先进集成封装技术,将要求封装基板朝着更高精度和更高密度的方向发展。

2、行业经营模式

| 行业经营模式 |

| 在生产方面,由于 PCB 产品具有较强的定制性特点,不同客户对产品的要求各不相同,产品往往需要按照客户的技术特点和设计要求进行量身定制。因此,PCB 行业主要采用订单生产模式,部分实力较强的PCB 企业能够通过参与客户产品方案前段设计的方式主动获得客户订单,从而提高产品的附加值。 |

| 在采购方面,PCB 企业通常选择多个供应商进行资质鉴定或对比,从而确定长期合伙伙伴。针对个别具有个性化需求的客户,部分PCB 生产厂商也会接受客户指定的材料。 |

| 在销售方面,为快速响应客户生产需求,加强与客户的技术交流与合作,PCB 企业一般以直销为主,直接向客户销售产品。对于出口产品,部分企业也会通过代理商进行销售。 |

资料来源:公开资料整理

(二)行业的周期性、季节性和区域性特征

(1)周期性

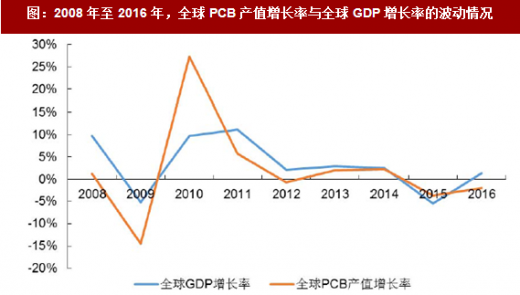

由于PCB 产品的下游应用领域广泛,其周期性受单一行业影响小,主要随宏观经济的波动以及电子信息产业的整体发展状况而变化。

数据来源:公开数据整理

(2)季节性

对于最终面向个人消费者需求的PCB 厂商,其生产和销售受季节影响较大,受下游电子终端产品节假日消费等因素的影响,该类PCB 厂商往往下半年的生产及销售规模均高于上半年;对于最终面向企业级用户需求的PCB 厂商,其生产和销售受季节影响较小,行业的季节性特征不明显。

(3)区域性

全球PCB 产业主要集中在亚洲地区,其中,中国大陆是全球最大PCB 生产地区;而国内PCB 产业又主要聚集在珠三角及长三角地区。随着沿海地区劳动力成本的上升,部分PCB 企业开始将中低端产品的产能逐渐向内地转移。

(三)行业利润水平的变动趋势及变动原因

从整体上来讲,PCB 行业的利润水平主要受上下游供需变化的影响,并且受宏观经济周期影响较大。覆铜板、半固化片、铜箔、铜球等原材料一般占PCB产品生产成本的60%左右,其供应情况和价格水平决定了印制电路板企业的生产成本,而下游消费电子、通信设备、汽车电子、工控设备、医疗电子、航空航天等应用领域的周期性波动则决定了印制电路板产品的需求和价格水平。2008年,受全球性金融危机影响,全球经济陷入衰退,下游行业的不景气对全球PCB行业发展造成一定冲击,利润出现下滑;2010 年以来,全球经济复苏力度不断增强,全球PCB 行业进入新一轮增长周期,利润水平逐渐恢复;2011 年以来,随着原料铜等大宗商品价格的逐步下跌,PCB 主要原材料覆铜板的采购价格呈现下降趋势,对PCB 行业利润水平的提高亦带来积极影响。

此外,一般而言,具有技术研发和工艺水平优势的企业,尤其是以高多层板、特殊材料板、刚挠结合板、封装基板等高端产品为主的PCB 企业,由于其资金投入较大、技术门槛较高,一定程度上限制了新进入者的数量和进入速度,使得其产品毛利率能维持在相对较高的水平。

最后,基于PCB 行业系按照客户需求提供定制化产品的特性,实力较强的厂商可通过参与客户前端设计、提高研发能力与工艺水平、完善管理体系等方式不断提升产品竞争力、提高生产效率、降低生产成本、增强客户粘性,促进企业盈利能力的不断提升。

(四)进入行业的主要障碍

1、技术壁垒

PCB 制造属于技术密集型行业,制造工艺复杂,技术壁垒高,具体表现在如下几个方面:

| 技术壁垒 |

| 首先,印制电路板是一个市场细分复杂的行业,产品种类亦十分繁杂,包括单/双面板、多层板、HDI、挠性板、特殊基材板和封装基板等。各类PCB 产品虽具有一些共同的基本工艺,但更重要的是根据基材厚度和材质、线宽和线距的精度要求、设计结构和生产规模以及客户指定的其他专门要求,确定不同的生产工艺和设备,定制化程度非常高。尤其对于封装基板而言,因其直接与芯片相连,产品尺寸较小、精密度较高,在线路精细、孔距大小和信号干扰等方面要求更高,因此需要更精密的层间对位技术、电镀能力、钻孔技术。 |

| 其次,印制电路板生产流程繁杂,从产品投料到成品出库融合了材料、机械、光学、化学等多学科工艺技术,对工艺技术水平要求较高。PCB 企业的工艺技术水平不仅取决于生产设备的配置,更来源于企业生产经验和技术基础的不断积累。对于新进企业而言,存在较高的技术障碍。 |

| 最后,在全球电子消费品及其他电子产品多功能化、小型化、轻量化发展趋势的带动下,印制电路板行业技术以微孔、高密度、高集成、高耐热、高散热以及环保材料等为主要发展方向,对PCB 企业的技术水平亦提出了更高的要求。 |

资料来源:公开资料整理

印制电路板和封装基板繁复的生产工艺需要大量设备投资,且大量设备需要进口,资金需求量高。下游客户在对封装基板厂商认证时,产能也是考核供应商的重要指标之一,设备上的高投资对新进入者构成障碍。

此外,为保持产品的持续竞争力,相关厂商必须不断对生产设备及工艺进行升级改造,并保持较高的研发投入,以紧跟行业快速发展步伐。因此,PCB 作为资金密集型行业,其前期投入和持续经营对于企业资金实力的要求相当高,对新进入者形成了较高的资金壁垒。

3、客户壁垒

PCB 的制造品质不仅直接影响电子产品的可靠性,而且影响芯片与芯片之间信号传输的完整性。因此,PCB 产品下游客户尤其是大型客户为保证产品质量、生产规模和效率、供应链的安全性,对核心零部件采购,一般采用“合格供应商认证制度”,要求供应商有健全的运营网络,高效的信息化管理系统,丰富的行业经验和良好的品牌声誉,且需要通过严格的认证程序,认证过程复杂且周期较长。在既定的运营模式下,下游客户更换供应商的转换成本高且周期长,因此若无特殊情况,其往往会与PCB 厂商保持长期规模化合作,这也对缺乏客户基础的新企业构成了较大的进入障碍。

4、环保壁垒

PCB 的生产制造过程涉及多种化学和电化学反应,生产的材料中也包含铜、镍金、银等重金属,存在一定的环保风险。随着人类环保意识的增强,世界各国对环境保护越来越重视。近年来,包括政府、企业在内的各领域主体对印制电路板绿色制造要求提升。比如,欧盟制定了《关于在电子电气设备中限制使用某些有害物质指令》(RoHS)、《报废电子电气设备指令》(WEEE)、《化学品注册、评估、许可和限制》(REACH)、《关于限制全氟辛烷磺酸销售及使用的指令》等法规;中国政府也发布了《电子信息产品污染控制管理办法》、《中华人民共和国清洁生产促进法》、《电子信息产品污染防治管理办法》(中国版RoHS)、《清洁生产标准——印刷电路制造业》等政策法规。日益严格的环保要求提高了PCB企业的投入和运营成本,抬高了准入门槛。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。