(1)国际市场竞争格局

目前,全球约有2,800 家PCB 企业,主要集中在中国大陆、台湾地区、日本、韩国、美国和欧洲等六大区域。从产业技术水平来看,日本是全球最大的高端PCB 生产地区,产品以高阶HDI 板、封装基板、高层挠性板为主;美国保留了高复杂性PCB 的研发和生产,产品以高端多层板为主,主要应用于军事、航空、通信等领域;韩国和台湾地区PCB 企业也以附加值较高的封装基板和HDI板等产品为主;中国大陆的产品整体技术水平与美国、日本、韩国、台湾地区相比存在一定差距,但随着产业规模的快速扩张,中国大陆PCB 产业的升级进程不断加快,高端多层板、挠性板、HDI 板等产品的生产能力均实现了较大提升。

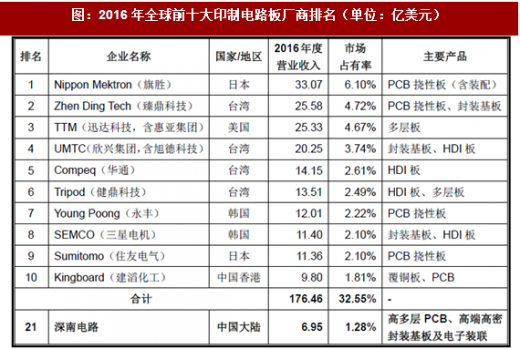

1)全球印制电路板前十大厂商

根据统计,2016 年全球前十大印制电路板厂商排名如下表所示:

注:市场占有率=2016 年度营业收入÷2016 年度全球印制电路板行业产值在全球前三十大PCB 厂商中,大部分均面向计算机、移动终端、消费电子等个人消费领域。深南电路位列全球第21 名,是前三十大厂商中唯一的中国内资企业,主要面向通信设备、工控医疗、航空航天等领域的企业级用户。

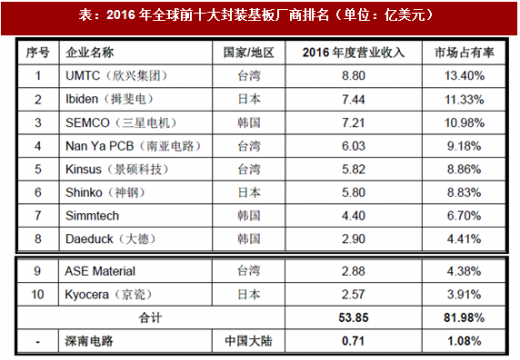

2)全球封装基板前十大厂商

根据统计,2016 年全球前十大封装基板厂商排名如下表所示:

注1:上表中的营业收入仅指各企业封装基板产品的营业收入;

注2:市场占有率=2016 年度营业收入÷2016 年度全球封装基板行业产值

注3:深南电路2016 年度封装基板产品的营业收入已按照国家统计局公布的2016 年度美元兑人民币的平均汇率(1:6.6423)折算。

由上表可见,目前全球封装基板行业基本由UMTC、Ibiden、SEMCO 等日本、韩国和台湾地区PCB 企业所垄断,全球前十大封装基板厂商市场占有率高达81.98%,行业集中度较高。

(2)国内市场竞争格局

中国PCB 市场巨大的发展空间吸引了大量国际企业进入,绝大部分世界知名PCB 生产企业均已在我国建立了生产基地,并积极扩张。目前,我国PCB企业大约有1,500 家,形成了台资、港资、美资、日资以及本土内资企业多方共同竞争的格局。其中,外资企业普遍投资规模较大,生产技术和产品专业性都有一定优势;内资企业数量众多,但企业规模和技术水平与外资企业相比仍存在一定差距。

根据中国印制电路行业排行榜,2016 年中国前十大PCB 厂商排名如下表所示:

注1:上述境外公司的营业收入为其位于中国的组织机构或生产基地实现的营业收入;

注2:市场占有率=2016 年度营业收入÷2016 年度中国印制电路板行业产值

注3:2016 年度中国印制电路板行业产值为271.23 亿美元,按照国家统计局公布的2016 年度美元兑人民币的平均汇率(1:6.6423)折合为1,801.59 亿元。

(3)同行业主要企业

1)兴森科技(002436.SZ)

兴森科技成立于1999 年,其主营业务围绕三大业务主线开展:PCB 业务、军品业务、半导体业务。其中PCB 主要产品为样板快件及小批量板,军品主要为军用固态硬盘、大容量存储阵列以及特种军用固态存储载荷,集成电路产品主要为封装基板和半导体测试板。2016 年度,兴森科技PCB 业务、半导体业务及军品业务的收入占营业收入的比重分别为75.95%、14.72%和8.42%。

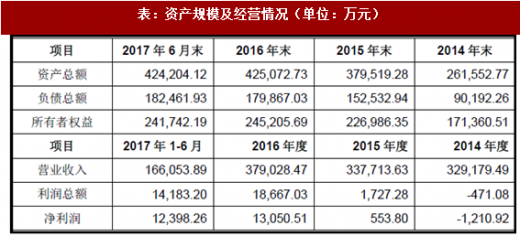

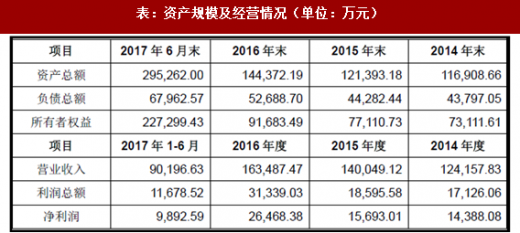

兴森科技现拥有年产60 万平方米印制电路板和12 万平方米封装基板的生产能力,其资产规模及经营情况如下表所示:

最近三年,兴森科技的研发费用占营业收入的比重分别为5.97%、6.58%和6.39%。兴森科技先后组建了3 个省级研发机构“广东省省级企业技术中心”、“广东省封装基板工程技术研究中心”、“广东省高密度集成电路封装及测试基板企业重点实验室”,累计申报481 项专利,已授权专利222 项。

2)超华科技(002288.SZ)

超华科技成立于1999 年,具备印制电路板垂直一体化产业链的生产能力,拥有从电解铜箔、专用木浆纸、覆铜板、半固化片到印制电路板的系列产品线,主要产品为单面印制电路板、覆铜板和铜箔,该三类产品2016 年度的收入占营业收入的比重分别为49.89%、32.52%和11.81%。

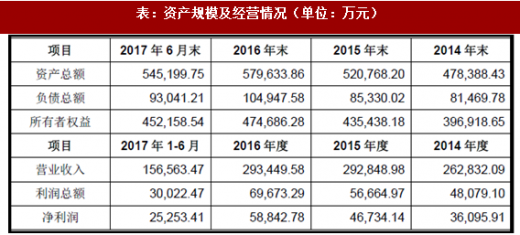

超华科技现拥有年产218.09 万平方米印制电路板的生产能力,其资产规模及经营情况如下表所示:

最近三年,超华科技的研发费用占营业收入的比重分别为3.15%、2.18%和2.69%。超华科技系国家级高新技术企业、国家火炬计划重点高新技术企业、广东省创新型企业,并获批承建广东省电子基材工程技术研究中心、广东省纸基覆铜板基材料技术企业重点实验室(产学研)培育基地,与多个大学建立产学研合作关系,已申请及授权的专利合计21 项。

3)胜宏科技(300476.SZ)

胜宏科技成立于2006 年,主要产品为双面板、多层板(含HDI 板)等,其高密度多层VGA(显卡)印制电路板市场份额全球第一。2016 年度,胜宏科技双面板和多层板产品的收入占营业收入的比重分别为22.82%和74.34%。

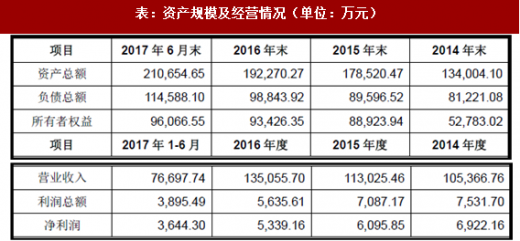

胜宏科技现拥有年产291.20 万平方米印制电路板的生产能力,并在建年产60 万平方米高精密印制电路板扩产项目,其资产规模及经营情况如下表所示:

最近三年,胜宏科技的研发费用占营业收入的比重分别为4.83%、5.72%和5.44%。胜宏科技系国家火炬计划重点高新技术企业、广东省创新型企业,拥有相关专利239 项,掌握了混合材质选择性压合技术和流胶控制技术,成功研发出混合材料LED 显示器用线路板、刚挠结合板、铁氟龙板和五压5 阶HDI 板。

4)依顿电子(603328.SH)

依顿电子成立于2000 年,主要产品为四层板和双面板,2016 年度该两类产品的收入占营业收入的比重合计为74.32%,境外销售占比超过80%。

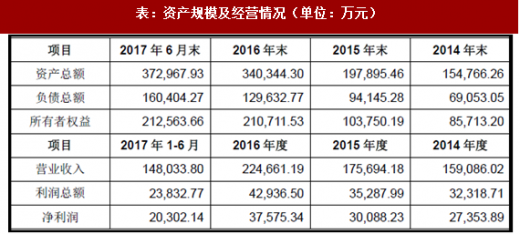

依顿电子现拥有年产324.81 万平方米印制电路板的生产能力,并在建年产110 万平方米多层印制电路板项目和年产45 万平方米HDI 板项目,其资产规模及经营情况如下表所示:

最近三年,依顿电子的研发费用占营业收入的比重分别为3.20%、3.19%和3.30%,拥有商标权2 项、专利44 项、非专利技术69 项。

5)博敏电子(603936.SH)

博敏电子成立于2005 年,主要产品为单双面板及多层板(含HDI 板),2016年度该两类产品的收入占营业收入的比重分别为27.79%和68.40%。

博敏电子印制电路板现有年生产量为173.62 万平方米,并在建年产68 万平方米的印制电路板项目,其资产规模及经营情况如下表所示:

最近三年,博敏电子研发费用占营业收入的比重分别为4.46%、4.78%和4.74%。博敏电子拥有授权专利24 项,软件著作权2 项,发表科技论文18 篇,拥有任意层HDI 产品的多项技术,包括精细线路制作技术、激光微孔成形技术、多阶积层微孔深镀技术、高精度层间对位技术、超薄芯层制作技术、高可靠性检测技术等。

6)崇达技术(002815.SZ)

崇达技术成立于1995年,主要产品为小批量印制电路板,产品类型包括2-50层线路板、HDI 板、厚铜板、刚挠结合板等印制电路板,主要应用于通信设备、工业控制、医疗仪器、安防电子和航空航天等高科技领域,境外销售占比超过70%。

最近三年,崇达电子的研发费用占营业收入的比重分别为5.16%、5.45%和5.37%。崇达技术拥有专利393 项,其中发明专利55 项,软件著作权24 项,发表论文180 篇。

7)景旺电子(603228.SH)

景旺电子成立于1993 年,主要产品为双面及多层刚性电路板、柔性电路板(含贴装)和金属基电路板,2016 年度该三类产品的收入占营业收入的比重分别为60.39%、29.88%和8.14%。

景旺电子印制电路板现有年生产量为373.69 万平方米,并在建年产138 万平方米的柔性及金属基电路板项目,其资产规模及经营情况如下表所示:

最近三年,景旺电子的研发费用占营业收入的比重分别为3.69%、3.44%和3.90%。景旺电子系国家高新技术企业,已取得163 项专利成果,包括44 项发明专利和119 项实用新型专利。

8)世运电路(603920.SH)

世运电路成立于2005 年,主要产品为单双面板和多层板等,2016 年度该两类产品的收入占营业收入的比重分别为45.34%和53.09%,境外销售占比超过90%。

世运电路现拥有年产247 万平方米印制电路板的生产能为,其资产规模及经营情况如下表所示:

世运电路拥有专利16 项、非专利技术17 项,最近三年研发费用占营业收入的比重分别为2.81%、2.74%和2.70%。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。