参考观研天下发布《2018年中国集成电路行业分析报告-市场深度调研与发展前景研究》

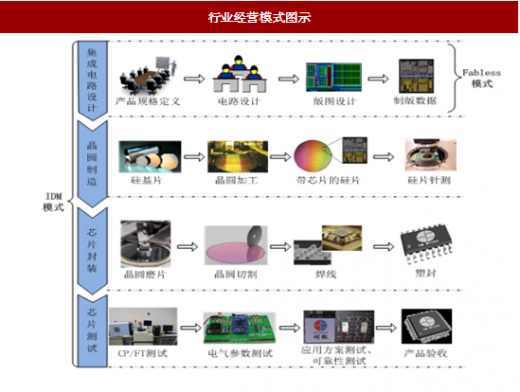

(一)行业的经营模式及特征1、行业特有的经营模式

20 世纪80 年代集成电路行业以IDM 模式(Integrated Device Manufacturing)为主,IC 设计是大型集成电路企业的一部分。1984 年Xilinx 正式开启了Fabless 模式,随后集成电路行业逐步向轻资产、专业性更强的Fabless 经营模式转变,传统的IDM 集成电路厂商也将晶圆生产线剥离出来成立单独的Foundry 工厂。由此,集成电路行业的主要经营模式为IDM 模式和Fabless 模式。

IDM 模式即垂直整合元件制造模式,是指集成电路企业涵盖了产业链的IC 设计、晶圆制造、封装和测试等所有环节。IDM 企业拥有自己的IC 设计、晶圆厂、封装测试厂,此模式属于典型的重资产模式,对企业的研发能力、资金实力和技术水平都有很高的要求。采用IDM 模式的企业均为全球芯片行业巨头,代表性的企业有Intel、三星半导体、东芝半导体等。

(2)Fabless 模式

Fabless 模式是指集成电路企业只从事IC 设计业务,晶圆制造、封装测试等环节分别委托给专业的晶圆制造、封装企业和测试企业完成。相较于IDM 模式,Fabless 模式专注于IC 设计,具有“资产轻、专业强”的特点,该模式能够使企业集中资源专注于IC 设计和研发,充分发挥技术创新能力。目前,全球绝大部分集成电路设计企业采用Fabless 模式,主要代表有Qualcomm、Marvell、NVIDIA、台湾联发科技股份有限公司(MediaTek.Inc )、展讯通信有限公司(SpreadtrumCommunications.Inc)、海思半导体有限公司等。

2、周期性、区域性和季节性

(1)周期性

集成电路行业受宏观经济景气程度和技术发展规律的影响,目前芯片设计企业技术路径基本遵循摩尔定律,呈现着一定的技术周期性规律。随着信息技术和集成电路的不断创新发展,可容纳的元器件数目超越极限时,超越摩尔定律将是未来技术发展的方向。后摩尔定律时代,芯片将呈现高度集成化的特征,在制程达到物理极限时产品升级换代频率有所减缓。

(2)区域性

国内集成电路产业集聚效应突出,集成电路产业链延伸项目也围绕着LED 产业基地展开,产业链上下游及配套企业集聚,规模效应显著,有助于提升行业影响力。IC 设计企业主要集中在珠江三角洲、长江三角洲、京津环渤海地区,目前中西部地区(如成都、西安)也形成了一定的产业规模。根据工信部发布的《关于通过2014 年度年审的集成电路设计企业名单的通知》(工信部电子[2014]477 号),产业集聚区域的集成电路设计企业占全国的85%以上。

(3)季节性

LED 驱动芯片的下游应用会受节假日或大型事件的影响,如春节、灯节、国庆等大型节假日会对LED 显示屏、LED 照明及电源、LED 景观亮化的市场需求产生一定的影响,受上述节假日影响,驱动芯片行业的销售在全年略有波动,并没有呈现出明显的季节性。

(二)行业技术水平

国内集成电路设计技术水平持续提升,与国际差距逐步缩小,国内企业实力倍增。国内集成电路行业的工艺节点不断提升,目前在数字逻辑应用领域10nm 线宽工艺已经进入投产;在数模混合信号应用领域,主流产品集中在90nm-180nm 之间;在高压模拟类应用领域,线宽工艺处于350nm 以上,且向更高耐压、更低导通阻抗、更少工艺层次等方向发展。

在LED 领域,中国已成为全球主要的LED 应用生产基地,GGII 统计数据显示全球70%以上LED 应用产品在中国生产,国内LED 驱动芯片技术不断突破,LED驱动芯片的诸多性能指标表现优异,在国际市场中的竞争力也逐步提升。

(三)行业利润水平的变动及发展趋势

就集成电路产业而言,集成电路应用广泛,具有庞大的市场规模,行业竞争较为充分。芯片设计相较于集成电路产业链中其他子行业,技术壁垒较高,技术创新和突破难度较大,行业内具备自主研发设计能力和掌握核心技术的企业具有较高的利润水平。集成电路设计行业利润水平受到下游行业的景气度和技术创新能力等因素的影响。下游应用领域景气度高能有效拉动芯片销量上涨,而行业景气度较低时,市场需求无力驱动销量上涨,从而影响芯片设计行业整体的利润水平。此外,芯片设计行业利润水平与技术水平和创新能力息息相关,技术领先、自主创新能力强的企业通过技术优势推出性能更优异、更稳定的产品,能获取较强的议价能力。

具体而言,集成电路行业技术发展较快,产品更新换代速度较快,呈现出老产品利润水平较低、新产品利润水平较高的特点,整体利润水平相对平稳合理的趋势。

具有技术创新性的新产品在市场推出的初期,往往可以获得较高的定价,产品毛利率水平相对较高。随着量产规模的扩大、以及竞争对手同类产品或同功能产品不断推出,该产品市场竞争逐渐加剧,毛利率逐步下降。同时,芯片设计企业会通过持续的技术创新,升级产品或研发新产品,以维持整体的利润水平。

下游应用领域随着成本的降低, LED 显示屏、LED 照明和LED 景观亮化市场规模持续增大,从而推动芯片设计行业销售规模的快速上升。随着LED照明应用的迅速渗透、LED 显示屏小间距化潮流的兴起、城镇化进程带动的城市景观亮化工程释放,下游应用领域显示出广阔的市场前景,均对行业盈利水平的提升具有正面影响,暂不存在对行业及产品盈利空间产生重大不利影响的制约因素。因此,行业内企业如能不断降低产品成本,抓住市场机遇,将能持续保持较为稳定的盈利水平。

(四)下游应用领域市场规模和发展前景

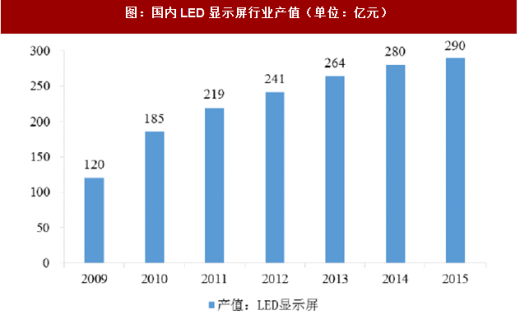

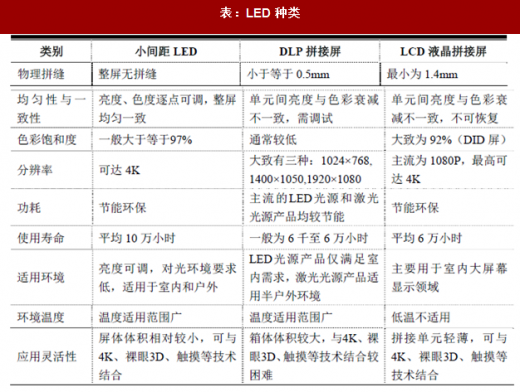

① LED 显示屏市场规模和发展前景

近年来我国LED 显示屏产业日趋成熟,增长是行业发展的主旋律,CSIA 数据显示,国内LED 显示屏行业产值逐年上升。LED 显示屏在显色均匀性高、亮度色温可调范围广、使用功耗低、光源寿命长的基础上向着性能更优化的方向转变,LED显示屏将循着技术提升、成本下降和产品升级的行业趋势迎来新的增长机遇。

同时,中国小间距LED 显示屏的市场规模和渗透率也会有较快增长,根据数据,2015 年国内小间距LED 显示屏的市场规模为15.50 亿元,预计到2020 年市场规模将达到46.50 亿元,市场渗透率将达到36.10%。

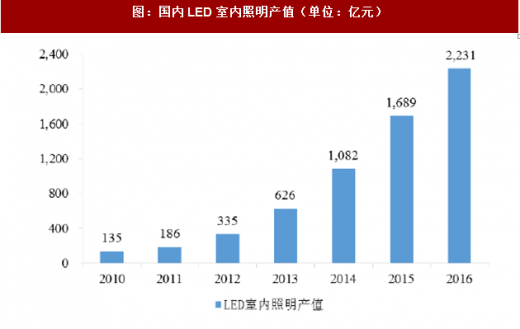

② LED 照明及电源市场规模及发展前景

在全球各区域节能减排、淘汰白炽灯等政策推广支持下,随着LED 照明产品性价比、技术等全面提升,未来LED 照明仍呈现增长态势。GGII 统计显示,全球LED 照明市场规模由2010 年的751 亿元增长至2015 年的3,099 亿元,年均复合增长率高达32.78%,预计未来规模将持续增大。

受益于LED 照明市场的整体增长和产业政策,国内LED 照明市场规模快速扩张,室内LED 照明产值由2010 年的135 亿元增长至2016 年的2,231 亿元。随着技术不断升级换代和行业规模效应的显现,LED 灯具价格显著降低,目前LED 灯具价格略高于或与节能灯具价格持平,考虑到LED 灯具使用寿命更长,而且更节能环保等因素,LED 照明产品成为照明终端市场的主流选择。

根据报告,全球电源管理芯片市场在2013-2019 期间年均复合增长率将达到6.1%,全球电源芯片市场规模2019 年将达到460 亿美元。从应用领域来看,电源管理芯片主要应用于通信网络、消费电子以及移动电源等领域,而且亚太地区的需求增长是推动全球电源管理芯片上涨的主要动力。

③ LED 景观亮化市场前景

LED 景观亮化市场空间在城市景观亮化工程的布局规划中逐步释放,强调因建筑特色制宜的景观亮化市场,对防水性能、节能环保、低压安全、简单易控、视觉效果等有更高的要求,因此满足上述要求的LED 景观亮化产品在景观亮化领域得到了越来越广泛的应用。

《国家新型城镇化规划(2014-2020 年)》提出城镇化的发展目标为常住人口城镇化率达到60%,户籍人口城镇化率达到45%左右;2016 年我国常住人口和户籍人口城镇率分别为57.35%和41.2%,城镇化建设空间巨大,以城市群为轴心的城镇化发展路线已明晰,城市群目标定位基本明确,预计到2030 年32 个城市群将建设成熟。城镇化建设的大力推进以及绿色生产、绿色消费、节能节水产品和绿色建筑成为主流方案的背景下,城镇景观亮化工程将迎来爆发性增长期,为LED 景观亮化带来了广阔的发展空间。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。