参考观研天下发布《2018年中国LED驱动芯片模块行业分析报告-市场深度分析与发展趋势预测》

1、LED 驱动芯片行业主要工艺、技术门槛及上下游概况(1)LED 驱动芯片设计行业的主要工艺、技术门槛

LED 驱动芯片设计是产业链中技术壁垒较高的环节,其技术水平和设计方案决定着芯片性能优劣。LED 驱动芯片产品科技含量高、更新迭代快,为应对市场需求不断变化、升级,芯片设计者需要持续进行工艺和技术的创新,提供项目规划、电路设计、版图设计等全方位的技术支持,并时刻关注国际先进的半导体制造技术、工艺的动态变化及市场变化;作为知识和技术密集型的驱动芯片设计行业对专业人才的依赖程度较高,行业经验丰富的优秀设计人员不仅能够保证芯片的性能及可靠性,还可以把握行业前沿技术趋势,促进行业技术和创新水平不断提高;为了保持技术优势和竞争力,行业内掌握领先技术的企业通过及时申请专利及布图设计专有权的方式保护产品及技术,专利储备及布图设计专有权的数量是衡量行业内企业技术研发能力的重要指标。因此,具备丰富行业经验积累、自主设计开发能力的技术人才和丰富的技术专利储备是集成电路设计行业工艺、技术门槛的主要体现。

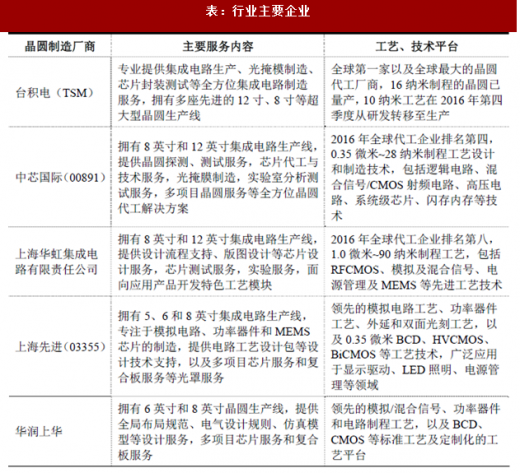

(2)上游供应商情况,提供的主要产品、服务内容,工艺、技术门槛,行业集中度

上游供应商包括晶圆制造厂、封装及测试厂,各子行业的基本情况如下:

①晶圆制造

晶圆制造厂通过晶圆制造工艺将芯片设计企业提供的版图数据移植到硅片上形成带有电气特性和功能的晶圆片,对晶圆制造企业的资金实力、研发能力、设备配备和技术水平均有很高的要求,属于重资产、技术密集型行业,行业整体集中度较高。

根据中国半导体行业协会编制的《中国半导体产业发展状况报告》,2016 年全球前十大集成电路代工企业排行榜中台湾积体电路制造股份有限公司(台积电,TSMC)市场占有率高达58.97%,位列其后的美国格罗方德半导体有限公司(GLOBAL FOUNDRIES)、中国台湾联华电子股份有限公司(UMC)、中芯国际等占有率分别为11.09%、9.16%、5.84%,呈现出较高的行业集中度。

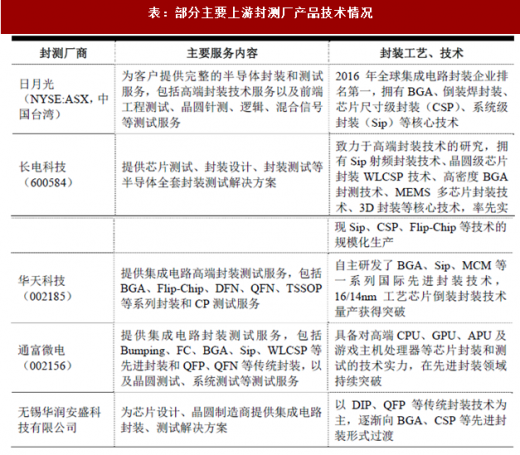

②封装测试

封装测试是整个集成电路产业链中不可或缺的重要环节,目前集成电路高度集成化的趋势促使先进封装技术快速发展,逐渐形成了传统封装相对减少和先进封装6份额日益增加的局面。我国封装企业逐渐向先进封装领域拓展,形成了以长电科技、通富微电、天水华天科技股份有限公司等为代表的行业龙头企业。中国半导体产业发展状况报告显示,2016 年,台湾日月光销售规模位列全球集成电路封装行业第一;中国封测前十大企业营业收入占封装测试业总收入的比重达44.6%,较2015 年的35.9%上升了9 个百分点,行业集中度进一步提升。部分主要上游封测厂产品技术情况如下:

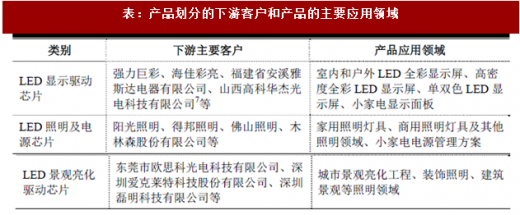

(3)下游客户情况

下游客户或终端客户主要为生产LED 显示屏、LED 照明和LED 景观亮化类产品的企业,按产品划分的下游客户和产品的主要应用领域如下所示:

LED 驱动芯片是伴随着LED 芯片三原色技术突破和应用不断拓展发展起来的。

基于氮化镓和铟氮化镓的蓝光LED 发明以来,在蓝光LED 基础上加入荧光粉得到白光LED 后,蓝光和白光LED 的出现拓展了LED 的应用,使全彩显示和LED 照明等应用成为可能。白光作为主要的照明光源,需要极大的驱动电流,此时高效率驱动模组和驱动技术顺应市场趋势得到快速发展,专门为LED 应用而设计的驱动芯片,在技术上不断突破,应用范围和规模持续扩大。未来几年,政策驱动、行业技术路径和发展趋势、市场需求等多重优势利好驱动芯片行业发展,LED 驱动芯片前景广阔。

(1)LED 驱动芯片发展前景

① 政策催化LED 照明快速渗透,需求侧传导利好照明芯片

2013 年我国作为首批签约国签署了《关于汞的水俣公约》,根据该公约荧光灯也将逐步退出照明市场,LED 照明市场需求的渗透和产品替代将极大地促进LED照明驱动芯片的发展,LED 驱动芯片将迎来爆发性的需求增长。

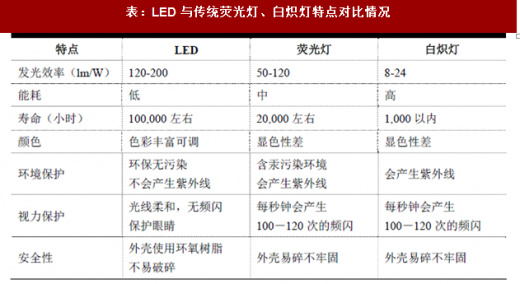

与传统光源相比,LED 光源具有使用寿命长、节能性能优异、色彩丰富等优点;相较于节能灯,LED 灯因具备更优异的节能性能,而更有竞争力。LED 成为公认的最节能、环保的新型光源,LED 照明产品正逐渐成为照明终端市场的主流选择方案,应用前景极其广阔。

LED 屏像素大小由每个LED 灯珠决定,灯珠间距大,显示屏分辨率低,显示效果颗粒感强,适用于远距离应用场景;灯珠间距小,显示屏分辨率高,显示效果清晰,适用于室内近距离场景。LED 显示屏由常见规格P10、P8、P4 逐渐向小间距P2 演变4。GGII 预计到2020 年全球小间距LED 市场规模将突破100 亿元,国内小间距LED 显示屏的市场规模在2020 年将达到46.50 亿元,预期较2015 年增长两倍。

随着灯珠间距的缩小,单位面积使用的灯珠数目呈指数增长。室内小间距LED显示屏平均使用的LED 数量将呈现数倍增长,即在需求侧面积不变的情形下,对上游LED 芯片和封装的使用数量将翻番,从而带动驱动芯片和封装需求迅速扩张。

由于LED 显示屏单位面积使用的灯珠数目随间距的缩小呈指数增长,显示屏灯珠和驱动芯片数目巨大,成本是LED 显示屏快速推广渗透的主要影响因素。伴随着LED 产业链的成本下降,LED 显示屏的价格也逐渐降低,因此,显示性能更加优异的LED 屏将迅速占领大屏市场空间,未来将会对传统的DLP 和LCD 液晶拼接屏产生不可逆的替代,具备广阔的市场前景。

(2)LED 驱动芯片发展趋势

LED 驱动芯片行业发展日趋成熟,相较于国际大厂,国内整体技术水平已迎头赶上,国内驱动芯片企业在国际上竞争力显著提高,尤其是在芯片高性价比方面有极大优势。

就LED 驱动芯片而言,未来发展的主流趋势是集成化和简单化。小间距化趋势下,驱动芯片要突破芯片尺寸缩小、相对亮度提升、小电流显示均匀性好、可靠性高等一系列难题,控制电路集成化是应对此难题的有效举措,在集成更多数量晶体管提升芯片性能的同时,需将多个功能模块封装在同一颗芯片里从而实现芯片功能的多样化。简单化以线性驱动芯片为代表,线性芯片采用一体化方案,全贴片器件、外围元器件少、散热功能强的特点增强了保护性能,线性芯片也因此在灯丝灯、球泡灯、天花灯以及智能调光领域得到了越来越广泛的应用。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。