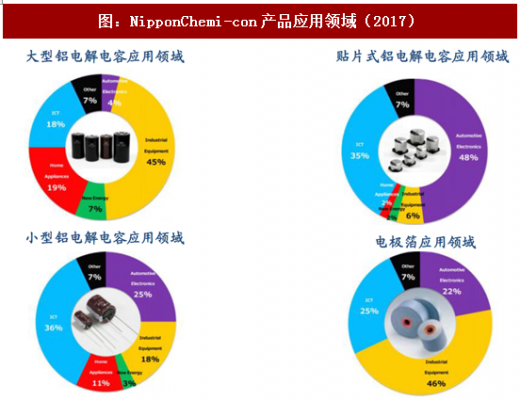

近年来,日本企业一方面由于生产成本高,产品利润率低(例如全球铝电解电容器龙头NipponChemi-con2016H1净利润率为0.8%),部分日厂不堪亏损逐渐退出中低档铝电解电容器市场;另一方面由于汽车电子、服务器等带动铝电解电容需求,日系厂商专注于附加值较高的汽车和工业领域,释出消费类电子电容器和材料市场领域给非日系厂商,需求向大陆及台湾转移。

参考观研天下发布《2018-2023年中国铝电解电容器行业市场需求调研及投资规划研究报告》

2、供给端:上游电子铝箔缺货不断,价格喊涨

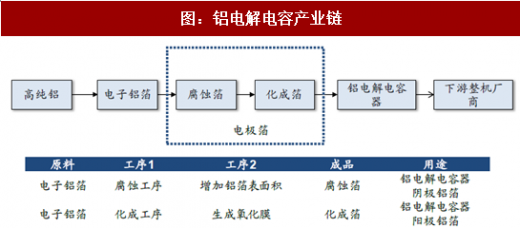

铝电解电容器主要原材料包括电极箔、铝壳、引出线、电解纸、橡胶塞等,其中电极箔是生产铝电解电容器的关键性基础材料,用于承载电荷,占铝电解电容器生产成本的30%-60%。

电极箔是高纯铝经过轧制、腐蚀、化成等一系列工序加工而成,其生产要求高。电极箔的性能在很大程度上决定着铝电解电容器的容量、漏电流、损耗、寿命、可靠性、体积大小等多项关键技术指标,亦是铝电解电容器产业链中最具价值及最需要技术含量的部分之一。

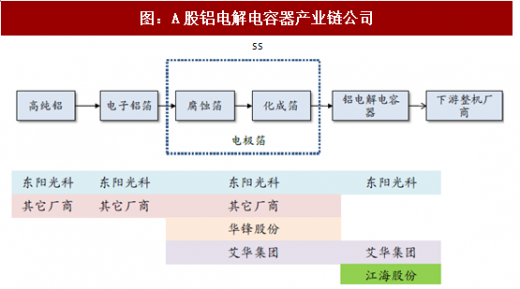

电极箔采购转向大陆:根据智研咨询统计,电极箔供应厂商主要来自日本和中国大陆,其中中国大陆为铝箔重要生产地,占据约70~80%产量,由于日本电极箔厂商结构调整,空调、家电、洗衣机等家电产品所需电容器铝箔材料量大,厂商向中国大陆铝箔厂商购买铝箔产品,因此也造成中国大陆铝箔供不应求。

环评严格限制电极箔产能:根据华锋股份披露,电占到电极箔材料成本超过20%。由于电极箔耗电量高,由于电极箔生产会排放酸性废水和刺激性气体,政府今年为环保严格管制废水处理额度,环保压力加大导致部分产能停产,小型铝箔厂被淘汰出局。

上游铝价上涨带动铝箔涨价:根据台湾中时电子报新闻,业者表示,铝材料占铝箔整体成本大约50%,铝原料价格从2017年初每公吨1800美元,到2017年12月已涨到2200美元,铝箔材料2017年10月到11月涨幅约8%到10%。

根据台湾中时电子报新闻,目前台系铝电解电容器厂认为,2018年高中低压铝箔均可能短缺,目前铝箔供不应求,预估中国大陆11月、12月铝箔短缺影响程度在15%-25%。铝箔材料的短缺,导致下游铝电容等被动元器件再掀涨价风波。从拉货时程来看,受到日系电容器厂商销售策略改变以及中国上游铝箔材料供不应求等因素影响,日系电容器厂商交货时程,已经从原先的6周拉长到12周,部分日系电容器厂商交货时程甚至达到半年。

一方面,日系电容器产品交期拉长,下游客户有望加大非日系电容器厂商的订单,拉动大陆及台湾电容器供应商订单。

另一方面,价格方面,日系和台系电容器厂商已经涨价,大陆电容器厂商有望受益于全球涨价潮;上游电子铝箔及电极箔也有望在缺货浪潮下价格提升。

铝电解电容器需求旺盛叠加上游铝箔短缺,大陆产业链一方面将充分受益于订单成长,另一方面受益于全球涨价潮,带来利润弹性。

上游原材料铝价格变化将引起下游产品毛利率波动风险;日系厂商退出,下游需求转向大陆市场不达预期风险;环保政策变化将对国内电子铝箔供应量产生影响,造成铝箔价格波动风险

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。