PCB种类繁多,不可替代性强

印制电路板(Printed Circuit Board,PCB),是指在通用基材上按预定设计形成点间连接及印刷元件的印刷板,其主要功能是使各种电子零组件形成预定电路的连接,起中继传输的作用。印制电路板被称为“电子系统产品之母”, 几乎所有的电子设备都要使用印制电路板,不可替代性是印制电路板制造行业得以长久稳定发展的重要因素之一。

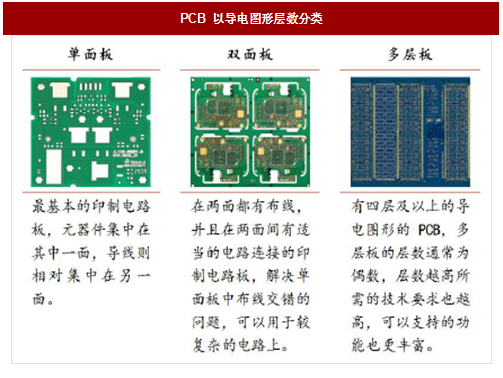

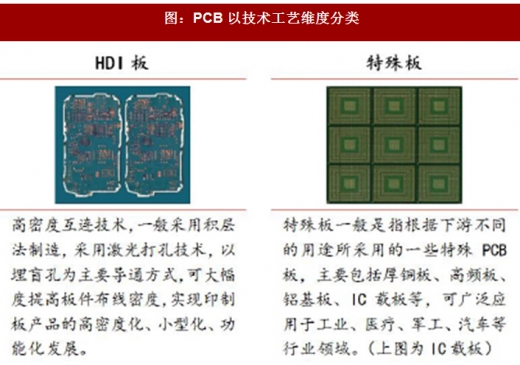

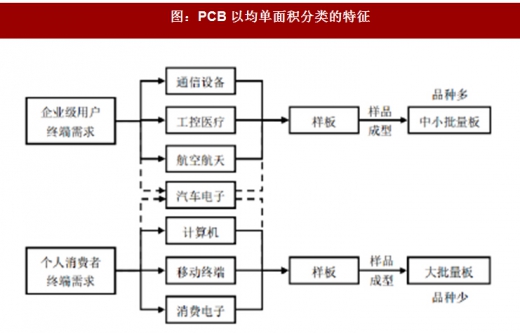

PCB按照导电图形层数可分为单面板、双面板、多层板;按板材材质可分为刚性板、挠性板、刚挠结合板;按技术工艺维度可分为HDI板、特殊板;按均单面积可分为小批量板(单笔订单5-20平米以下)、中批量板(单笔订单20-50平米)、大批量板(单笔订单50平米以上)。

图:PCB 以板材材质分类

PCB生产要经历研发中试阶段和批量生产阶段

在不同生产阶段中的PCB板可分为样板和批量板:样板为产品定型前的PCB 需求,针对的是客户新产品的研究、试验、开发与中试阶段(俗称“打样阶段”),一般情况下,单个订单生产面积在5 平方米以下;批量板为产品定型后的PCB 需求。

PCB的终端需求可分为企业级用户需求和个人消费者需求。其中,企业级用户需求主要集中于通信设备、工控医疗和航空航天等领域,相关PCB产品往往具有可靠性高、使用寿命长、可追溯性强等特性,对相应PCB企业的资质认证更为严格、认证周期更长;个人消费者需求主要集中于计算机、移动终端和消费电子等领域,相关PCB产品通常具有轻薄化、小型化、可弯曲等特性,终端需求较大,要求相应PCB企业具有大批量供货能力。

行业景气上行,17年全球PCB产值有望重回增长

根据数据,2016年全球PCB总产值同比下滑2.02%,达到542亿美金规模,而在2017年2月至10月期间,受益于iPhone X所开启的智能手机新一轮创新周期、特斯拉所推动的汽车电子的快速增长,数据中反应行业景气度的北美PCB BB值连续9个月大于1,行业景气持续上行。预计2017年全球PCB产值有望重回增长,达到552.76亿美金,同比增长超过2%。

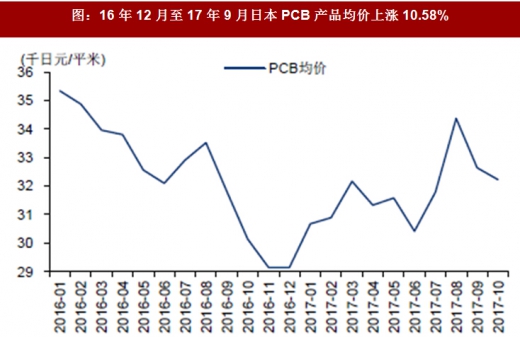

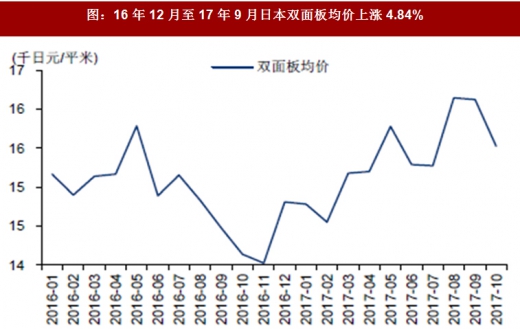

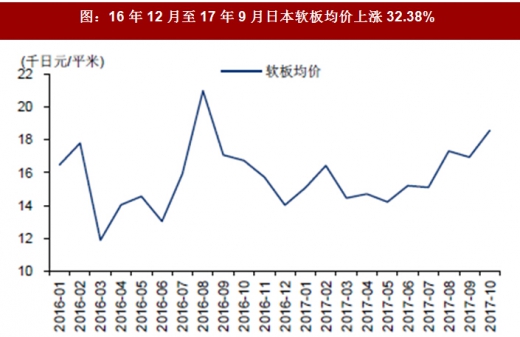

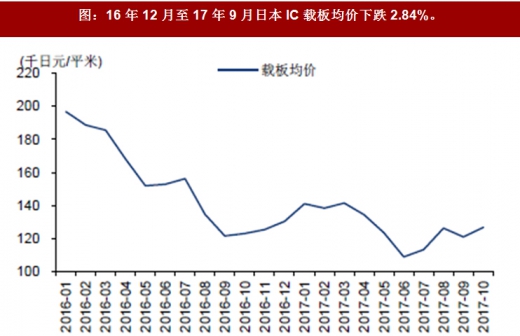

与此同时,在上游原材料价格的上涨压力之下,PCB产品价格(除IC载板类产品)也在高景气的支撑中开启强势上涨态势,我们根据统计的产值、产量数据计算得到,在16年12月至17年9月期间,日本PCB产品均价上涨10.58%,双面板均价上涨4.84%,软板均价上涨32.38%。

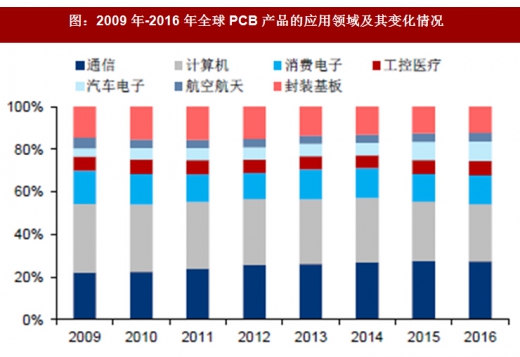

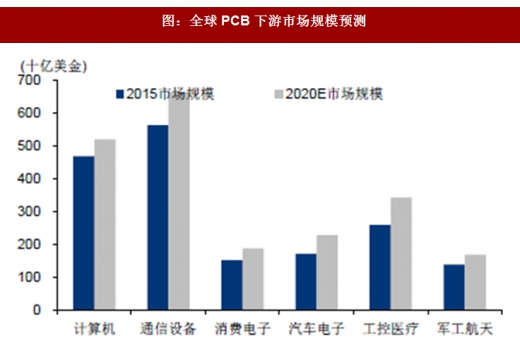

PCB行业下游应用涉及消费电子、通信、汽车电子、工控医疗、军工航天等,根据数据,2016年全球通信、消费电子、汽车电子用的PCB产值比重分别为27.3%、13.55%、9.09%,则对应产值分别为147.99亿、73.45亿、49.27亿美金,其中全球通信、汽车电子的比重分别较2015年提升0.85pct、0.18pct,较2009年提升6.88pct、2.76pct,其余各细分市场较2009年的比重均有不同程度的下滑,可见通讯、汽车电子是09至16年PCB行业需求的主要支撑。

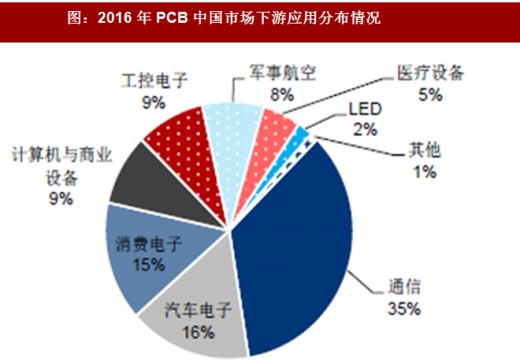

根据数据,2016年国内PCB下游应用中通信、汽车电子、消费电子分别占比35%、16%、15%,预计这三个细分市场的行业全球总产值有望在2015-2020年分别增长18%、23.7%、33%,从而拉动国内PCB市场的需求增长。

需求偏重高阶产品,FPC、HDI板、多层板增速领先

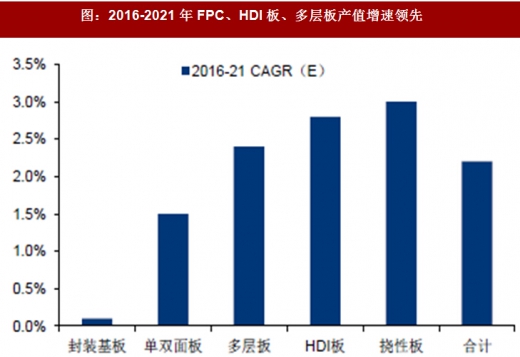

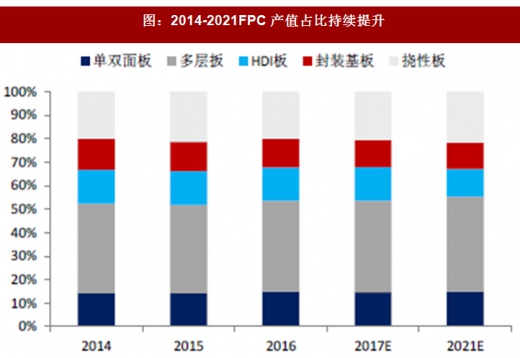

基于下游应用的创新,尤其是汽车电子复杂度的提升、消费电子集成度的提升,FPC、HDI、多层板的增长速度均领先行业整体,根据数据,2016-2021年封装基板、单双面板、多层板、HDI、FPC板的CAGR预计分别达到0.1%、1.5%、2.4%、2.8%、3%。其中,FPC产值在行业中的占比提升显著,预计由14年的19.98%提升至17年的20.53%,FPC产值规模有望在17年达到113.46亿美金;与此同时,多层板的占比也有望在14-17年间提升0.97pct,达到38.98%。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。