纵观PCB的发展历史,全球PCB产业经历了由“欧美主导”转为“亚洲主导”的发展变化。全球PCB产业最早由欧美主导,随着日本加入主导行列,形成美欧日共同主导的格局;二十一世纪以来,由于劳动力成本相对低廉,亚洲地区成为全球最重要的电子产品制造基地,全球PCB产业重心亦逐渐向亚洲转移,形成了以亚洲(尤其是中国大陆)为中心、其它地区为辅的新格局。

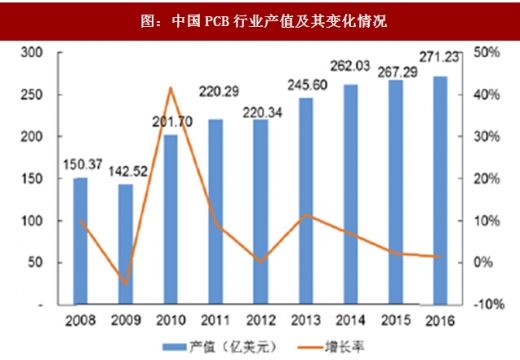

2008年至2016年,美洲、欧洲和日本PCB产值在全球的占比不断下降,分别由2008年的9.30%,6.65%和21.12%降至2016年的5.08%,3.52%和9.69%;与此同时,中国大陆PCB产值全球占有率则不断攀升,2008年至2016年,中国PCB行业产值从150.37亿美元增至271.23亿美元,年复合增长率高达7.65%,远超全球整体增长速度1.47%。预计到2021年,中国PCB行业产值将达320.42亿美元,占全PCB行业总产值的比重小幅上升至53.04%。除中国大陆和日本外的亚洲其他地区PCB产值全球占有率亦缓慢上升。

此外,根据Prismark预测,未来几年中国PCB产业各细分产品产值增速均高于全球平均水平,尤其表现在高多层板、BDI板、挠性板和封装基板等各类高技术含量PCB。以封装基板为例,2016年至2021年中国封装基板产值年复合增长率约为3.55%,而全球平均水平仅为0.14%,产业转移趋势明显。

近年来,中国PCB企业实力不断增强,产品结构不断优化,毛利上行,营收增速加快。近年来,国内PCB产品结构正在逐步发生优化,其中传统产品单/双面板及多层板的销售占比正在逐步降低,高技术含量、高附加值的BDI板、封装基板、挠性板等产品销售占比则不断提高。根据中国统计数据库,2016年,国内硬板、复合板的市场占比分别为13.0%,3.7%,而4层板、6层板及8至16层板的市场占比分别为19.1%,13.5%和10.4%,IC载板、18层及以上高层板销量占比较小,分别仅为2.7%和1.2%。BDI板和柔性板的市场占比分别为16.5%,17.1。随着国内PCB企业竞争实力的不断增强,产品结构中高端产品占比不断增加,毛利率随之不断改善,营业收入增速也随之加快。

参考观研天下发布《2018-2023年中国PCB产业市场现状规划调查与投资商机分析预测报告》

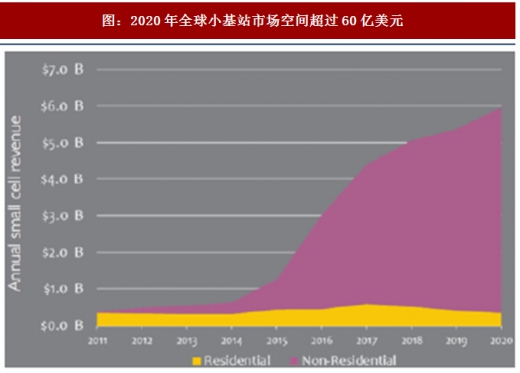

5G时代,通讯基站等应用拓展高频板市场,ASP提升。通信行业往高频段方向的演变的趋势对高频板提出更高要求,相关产品在无线宽带网络、通信产品、卫星通信、卫星导航、汽车电子等领域应用广泛,特别是未来由4G,4.5G到5G逐步延伸,小基站等的建设为通信高频基板提供了相当可观的增量市场空间。与此同时,碳氢树脂板材和P丁FE板材会取代现有的FR-4板材。目前碳氢板材价格为FR-4价格的2倍左右,P丁FE板材价格为FR-4板材价格的4-5倍。2016年全球PCB销售收入542亿美金,其中消费电子占比14%为75.8亿美金,未来随着5G渗透率提升,通信频率提高到3G以上,PCB板从现有的FR-4板替换为碳氢板材,消费电子中的PCB价值量会提升一倍至151亿美金;随着5G通信提升至毫米波频段,会使用更加昂贵的P丁FE板材,PCB在消费电子端的价值提升巨大,高频PCB有长期持续升级的空间。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。