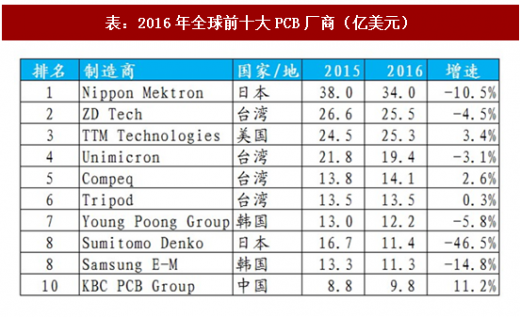

虽然经历了多年发展,PCB 行业竞争格局仍然十分分散,集中度较低,根据NTI的2016年全球PCB排行数据,前十大PCB厂商合计收入176.5亿美元,占总产值比重不到35%。

决定 PCB 行业分散格局的主要原因有两个:1)行业盈利能力较好,为中小厂商提供生存空间;2)下游分散,产品种类多、定制化程度高,不适合大规模生产。

在电子制造业众多细分领域中,PCB 行业的盈利能力处于领先的位置。以各细分的龙头为例,PCB行业龙头景旺电子2016年毛利率、净利率分别高达32.3%、16.4%,除了天线龙头信维通信拥有较高净利率外,均位于其他细分领域之上。在较为丰厚的利润保证下,不断有竞争者涌入PCB行业,使得行业集中度难以提升。

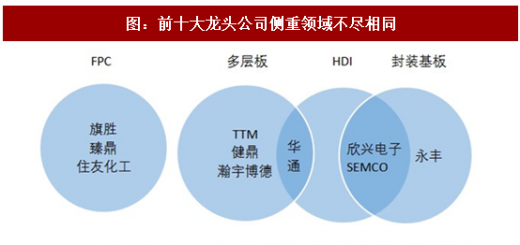

更为重要的是,PCB 行业下游分散,涉及计算机、手机、家电等消费类产品、汽车、工控医疗等一切与电子相关领域,并没有在某个领域特别集中,因此产品种类繁多、差异大,定制化程度高,属于非标准化产品。需要根据基材厚度和材质、线宽和孔径的精度要求、设计结构和生产规模以及客户指定的其他专门要求,确定不同的生产工艺和设备。各龙头公司聚焦领域不同,重合客户并不多,PCB 行业一时间百花齐放。

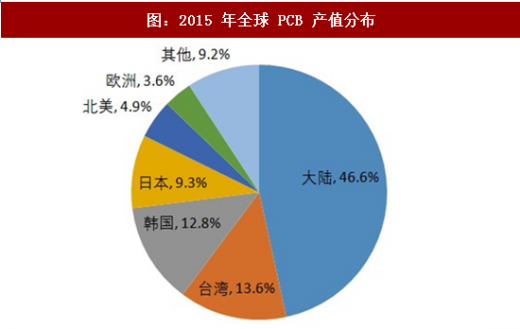

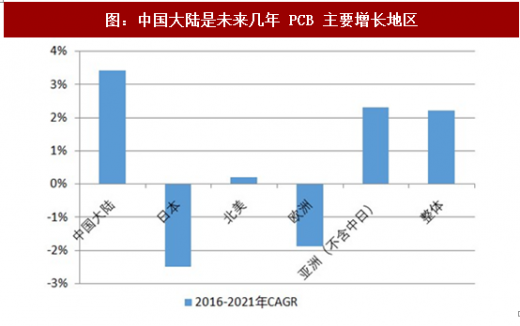

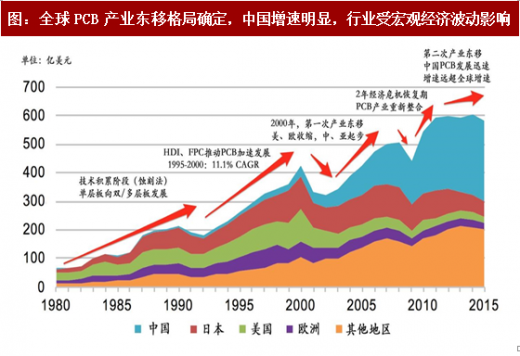

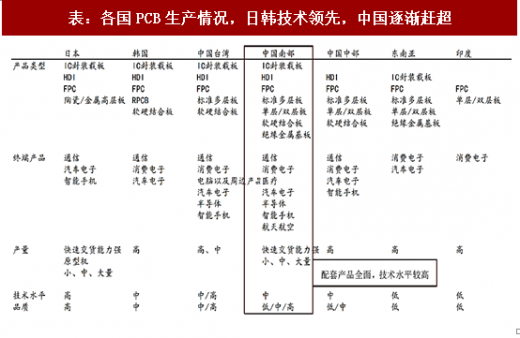

就地域分布而言,全球PCB产业中心已经逐渐完成了从欧美向亚洲的转移,2015年,大陆PCB产值占比46.6%,成为全球最大PCB生产基地,台湾、日韩紧随其后,形成三国四地的格局。凭借广阔的下游市场,大陆仍然将是未来几年PCB主要增长区域,台日韩市场将逐渐萎缩。

与最大PCB市场地位不匹配的是,全球前十大PCB厂商无一是内资厂商,不过在中国市场前十大PCB企业中,内资厂商深南电路已经前五、景旺电子也跻身前十。我们认为,在庞大的下游市场孕育下,内资企业凭借资本和价格优势,有望快速崛起,下一轮转移将是由“外资主导”向“内资主导”的格局转移。

二、优秀企业成长空间百亿以上,规模效应也逐渐凸显

PCB 行业巨大的市场规模提供了广阔的成长空间,虽然行业集中度较低,不过即使小幅的市占率提升,也能提供充足的成长动能。

以台湾硬板大厂健鼎科技为例,2005-2010 年收入规模增长十分迅速,5年时间从37亿到97亿,复合增速26%,市占率也从1.1%提升至2.8%,并且近年来也一直维持在近百亿的市场规模。

参考观研天下发布《2018-2023年中国印刷线路板(PCB)行业市场运营现状调查与未来发展趋势预测报告》

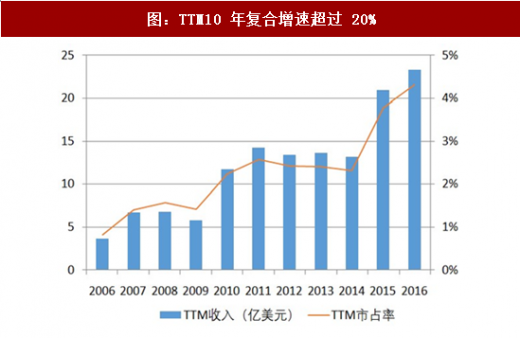

另一案例北美硬板大厂TTM成长更为持久,2006年-2016年收入规模从25亿增长至156亿,10年复合增速超过20%,市占率从不足1%提升至4.3%。

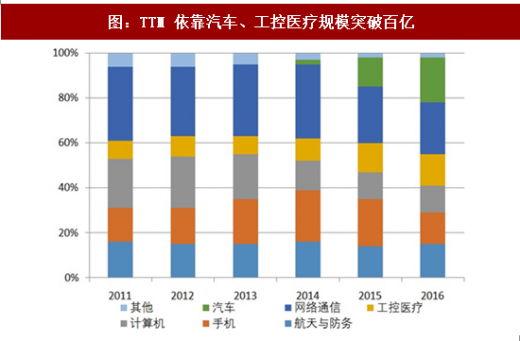

我们发现,两个硬板大厂都在2010或2011年达到接近100亿规模,凭借的是在传统的计算机、手机、网络通信领域市占率的提升,接近100亿时暂时出现了瓶颈。TTM由于及时切入PCB中增速较快的汽车、工控医疗细分,规模瓶颈得以较早突破,去年收入156亿,而健鼎科技也开始把定位转向汽车、工控医疗,有望尽快取得突破。

同时,PCB 行业的企业达到一定规模后容易形成规模效应,有效减少成本和费用,盈利能力得到增强。台湾的健鼎科技近年来在维持庞大的收入规模的同时,毛利率和净利率都有显著的提升,ROE 也有所改善。北美硬板大厂TTM收入瓶颈突破后毛利率亦有较大幅度的提升。

三、产业PCB产业第二次东移,中国接过生产制造接力棒

21世纪初,随着欧美国家生产成本过高和网络泡沫导致的经济下行,大量电子产业链迁移到亚洲。中国、日韩、东南亚等国家凭借劳动力、运输成本等优势,接过PCB生产的接力棒,逐渐形成大规模的产能基地。图表69:全球PCB产业东移格局确定,中国增速明显,行业受宏观经济波动影响

从技术角度看,日韩由于其PCB产业发展较早,技术领先。早在上世纪40年代,日本就在加成法工艺上领先全球,涂抹法、喷射法、真空沉积法、蒸发法、化学沉积法、涂敷法先后诞生。1980-1991 十年间,日本PCB产值增长达3倍之多。近期,日韩的生产成本持续走高,国外各大厂商进而看好中国大陆市场,第二轮的产业移动正逐渐走进国内,内外企纷纷投资建厂,以PCB产品扩产来迎接未来下游产品的需求。日、美、欧等原PCB集中区域产量均大幅下降,国内厂商则抓住机会,为国产替代做好准备,扩大市场占有率。

四、供给侧改革,PCB龙头才具有话语权

1、扩产成本上升,产业向龙头集中

自动化设备成本提高。过去PCB厂扩产,千万级投资即可。而现在由于PCB工艺越来越复杂,线宽线距越来越窄,所需要的自动化设备投资明显提高。小厂很难熬过漫长的设备安装和良率爬坡过程。

工艺复杂,人才培养周期较长。PCB行业良率和毛利是关键,由于生产流程较长,目前最高阶HDI 板生产流程可达88 步,每一步对所造成的良率损失都会影响整体产品的毛利率。技术密集型行业需要大量技术人员和管理人员,但较长的人才培养周期只有资金流充足的大厂才能顺利度过中前期。

环保审查和牌照成本变高。PCB制作会产生大量亟待处理的污水和能源损耗,在目前环保督查加严的大环境下,废水处理的投资超过1000万。

因此,小厂负担不了如此高昂的费用和较长盈利期,逐步退出市场。PCB 市场在具有需求增量的同时,由于玩家数逐渐减少,龙头受益更加明显。

2、国内PCB大厂投资不断,各厂商加速布局

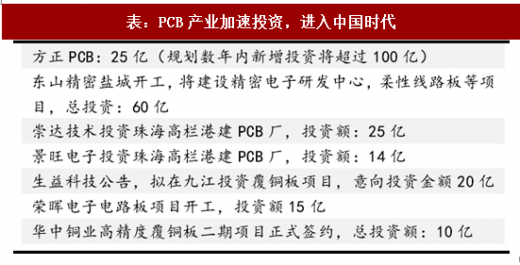

国内多家PCB大厂已经看到此次供需双侧带来的机会,加速扩产投资,2017年10月底,总投资已超过200亿。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。