1日系厂商崛起分析

日本电子产业在二战之后迅速崛起,除了我们分析的战后日本国内对电子产品的需求增大、日系厂家创新和技术实力强大、积极拓展海外版图等有利因素和策略之外,还有其背后的更深刻的发展逻辑:日本政府积极的经济政策、战略性贸易激励政策,以及国际电子产业大环境对日本极其有利。

在二战后日本政府的阶段性经济政策可以说是教科书般的胜利,根据日本国内不同的发展阶段和国际环境,设立不同的贸易政策措施,是日本电子产业赶超欧美的重要因素。20世纪60、70年代,家电产业刚萌芽,日本政府改革进口关税结构,对原材料采用较低的关税水平(上游被动元件厂家的原材料成本因此降低),而对本国产量较高的电子制品采取高关税,设立进口贸易壁垒,限制国外家电产品进入日本市场,保护了本国产品的市场份额,为本土企业开辟了足够的成长空间,那么同样也打开了本国被动元件供应商的发展。

另一方面,政府对本国寡头的扶持也是非常重要的因素,对企业间联合垄断“睁一只眼闭一只眼”,甚至以法律形式允许综合商社不受垄断法的限制。促进了包括TDK和村田等被动元件厂家在内的整个电子产业链迅速发展,提高其各自的国际竞争力(尽管违反了反垄断法)。

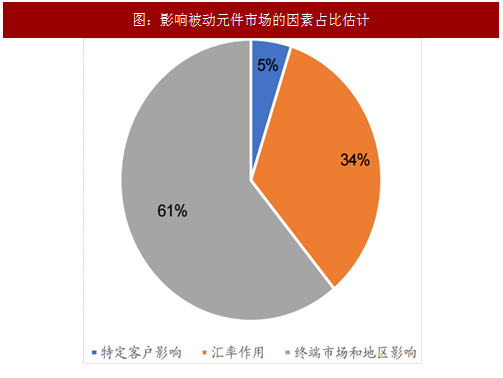

在国际环境上,由于二战之后欧洲遭受严重破坏,电子产业几乎不能对日系厂家构成一点威胁,亚洲也是同样,甚至从产业基础上还不如欧洲。适逢美国市场需求量巨大、购买力雄厚、产品需求档次高、市场运作成熟,给日本带来了巨大机遇。60年代中期到70年代,日系厂家大量进入美国市场,并纷纷建厂。电子产业外向型出口策略和国际化战略积极实施,有效地降低了成本,占领市场。正如我们前文分析的,被动元件是最主要由市场驱动,日系终端产品在全球范围内的大卖,无疑也是极大地拉升了被动元器件的销量。

参考观研天下相关发布的《2017-2022年中国低压电器主要元件市场运营现状及发展趋势前瞻报告》

2台系厂商追赶的机遇与策略分析

日本被动元件产业崛起是有其历史因素和其国内外特殊因素的共同作用,很大程度上是不可复制的,我们主要还是把目光放在台湾的被动元件的发展策略上,并从中汲取对大陆有利的经验或是教训。

随着多年追赶,目前台湾被动元件厂商在产值排在全球第二位,并努力缩小与日本厂商的差距,从历史上看,我们认为,借力历史机遇,低生产成本,吸收技术资源以及厂商整并促使台湾被动元件产业迅速发展。

历史机遇之一:日元升值

从日元历史汇率变化来看,日元经历了两次大幅升值。第一次以美国QE政策影响为主,由于日元本身相对稳定,相对美元不断升值。自安倍上台后,不顾日本民众积蓄,大力推动日元贬值,从12年12月上台到15年6月,日元贬值35%,而后受英国即将脱欧影响,大量资金为规避风险流入日本,尽管安倍政府使用一系列措施,日元仍经历了第二次大幅升值,一年内被动升值12%。日元升值的结果是日本厂商的毛利率被不断压缩。在无利可图的情况下,日商将部分订单转往台湾,利好台湾被动元件产业。

历史机遇之二:日系厂商退出中低端市场,大陆手机品牌爆发

2016年,受惠于日系厂商退出中低端市场,中国大陆手机品牌崛起而大陆被动元件厂商处于技术能力上仍有差距的空档期,台湾被动元件厂商整体表现为逆势成长。同时台湾厂商积极提升生产技术,推动高新产品研发,切入小众市场(如车用及工业电子用高温电容、薄膜电阻、RF元件类的声波滤波元件(SAWfilter)等新产品)。同日本厂商对待未来发展的趋势相似,台湾厂商也瞄准了汽车电子、智能手机、网络通信等领域,再次扩大生产规模。随着台湾越来越多的厂商通过客户认证,台湾有望进一步挤下日本厂商市占率。

发展策略之一:发挥自身优势,借力细分产品升级

被动元件毛利率高,市场需求增大。台湾以其生产成本低的优势迅速发展,不断侵蚀日本被动元件厂商市场。就细分产品晶片电阻来讲,由于技术进入门槛较低,并以标准品为主,价格竞争激烈。台湾厂商在利用生产成本优势下,逐步挤下日本厂商市场,夺下全球市场超五成。2005年,国巨一家市占率就达到30%。且台湾晶片电阻扩产率远大于产业成长率,致使台湾产品市占率不断加大。

除得到大量订单外,台湾厂商更受益于技术资产的转移。09年10月底,禾伸堂获得日立Hitach同意,收购其旗下的钽质固态电容技术与资产,次年4月进行了相关设备与技术转移。由于承接日立的技术与认证,禾伸堂顺利打入苹果、惠普与戴尔等大厂供应链。

固态电容替代铝质电解电容器,台湾借势缩小与日本厂商差距。06-08年产值居第三大的铝质电解电容器开始出现被固态电容取代的趋势。

发展策略之二:收购整合,大者恒大

放眼全球被动元件行业,相比日本被动元件三大龙头,无论是在营收还是研发投入,台湾厂商都远远落后于日本,只有整合实力才能有与之竞争的机会。为争取竞争机会,台湾龙头厂商逐渐开始整并合作。今年1月,传出电阻大厂国巨控股孙公司——主营铝质电容的凯美宣布将公开收购晶片电阻厂大毅。国巨和大毅从06年开始进行经营权争夺战,如今已历时10年。为与日本厂商竞争,双方有望合作,通过厂商整并获得竞争机会。

发展策略之三:抓住大陆市场最大出海口,开发北美、西欧市场。

除占据主要市场份额的消费电子产品外,台湾被动元件厂商积极扩充产品应用范围,以求全方位布局。在快速兴起的车用电子领域,台湾厂商如国巨,研发出车用厚膜晶片电阻以及车用MLCC。华新科亦成功攻入欧洲汽车市场。在LED照明领域,禾伸堂于10年量产LED陶瓷散热基板,且大毅、聚鼎亦着手跟进。

同时,产品亦由低毛利润向高毛利润转型,积极投入高端产品领域。如日本厂商布局相似,台湾厂商也将重心从消费电子向汽车、工业控制、新能源领域转移。如金山电放弃低电压

发展策略之四:上下游全面布局

除部分上游高端材料需由日本进口外,台湾厂商已经具备了供应部分被动元件关键材料的能力。产业下游多领域产品生产商,包括主机板、电源供应器、笔记本电脑、手机、无线通讯设备等厂商均为台湾企业,由此构成台湾被动元件完整产业链。这样的好处不仅使行业经营效率与利益提升,也可以免受外界企业收购影响。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。