中国公司在LCD 行业已经确立领导地位

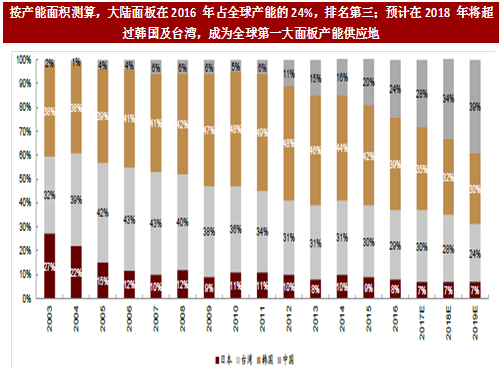

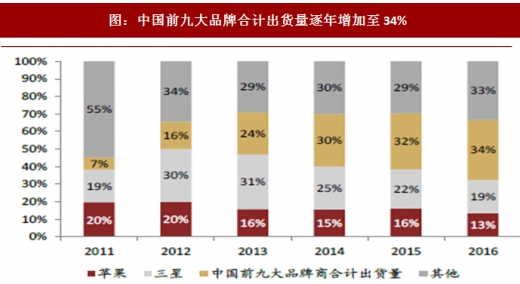

面板行业具有资本密集型、技术密集型、劳动密集型三大特点。大陆面板的真正发展可以追溯到2003 年,由京东方以3.8 亿美元收购了韩国现代旗下低世代面板产线,同时在北京亦庄投资110 亿元建设了一条5 代线。2003 年,大陆面板占全球产能的2%,在2011 年三季度,首次超越日本成为全球第三大产能供应国。截止2016 年底,大陆面板占全球产能的24%,排名第三。我们预计在2018 年,大陆面板的产能将进一步超越韩国和台湾,占比34%,成为全球第一大的产能供应地。

参考观研天下相关发布的《2018-2023年中国LCD面板产业调查与发展趋势研究报告》

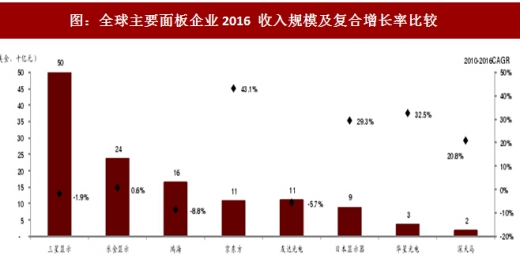

图:全球主要面板企业2016 收入规模及复合增长率比较

强大的资本支持

以LCD 行业的发展历史来看,我们认为新型面板显示技术需要长周期的投资才能获得有效的收益,而根据我们对全球面板厂商资本开支的预测和统计,我们认为AMOLED 未来将呈现寡头局面,目前有能力进行大规模研发生产的集中在三星显示、乐金显示、京东方,这三家公司每年的资本开支将稳定在50 亿美元以上。

布局早,有技术

大陆面板厂商中,京东方具有先发优势,自2014 年在鄂尔多斯产线小试牛刀后,斥资465亿元打造了成都第6 代柔性AMOLED 产线,成为中国首条全柔性AMOLED 生产线。该产线应用蒸镀工艺,并采用柔性封装技术,可实现屏幕的弯曲和折叠。公司在AMOLED 专利的布局主要有两方面:产品设计和材料。公司目前可用的专利在5.5 万件,其中1.6 万件属于AMOLED 相关。另外,深天马、信利国际、华星光电等也有不同程度的布局。深天马在武汉建立了6 代AMOLED 产线,已于今年5 月点亮,一期生产硬性/柔性面板,二期生产柔性面板,每条产线设计产能为30K/月。信利国际今年7 月宣布在仁寿投资6 代柔性ANOLED 产线,2021 年量产,设计产能30K/月,预计满产后每年可生产5” AMOLED 模组5,266 万套,贡献销售收入141 亿元。

我们预计2017 年全球有25%的智能手机将搭载AMOLED 屏幕,2020 年将达到41%。以2020 年全球智能手机出货量20 亿部测算,相当于8 亿部都将搭载AMOLED 面板。AMOLED近两年产能供给仍然偏紧,且目前三星占据95%左右的产能,因此手机终端厂往往因为无法获得充足的面板产能导致旗舰机种延期发售。但我们认为随着乐金显示以及京东方的积极切入,将为手机厂商提供更多的供应商选择,有效缓解产能供不应求的状况。

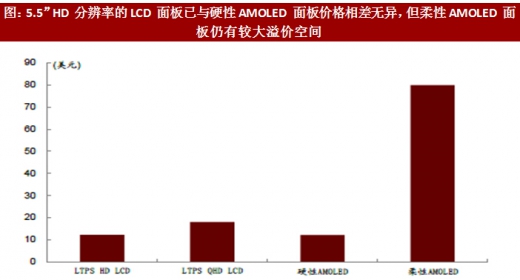

目前,硬性AMOLED 面板价格已大幅度降低,以5.5 寸HD 为例,目前LCD 面板的单价在12 美金左右,已与同分辨率硬性AMOLED 面板价格相差无异。相比之下,柔性AMOLED面板的售价可达80 美金,部分针对大客户的高端产品甚至可以达到120 美金,仍有4 倍左右的价格优势。同时,柔性AMOLED 面板单价下跌速率将低于LCD,因此价格波动较小,且2020 年前不太可能降低到与LCD 面板相同的价位。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。